贈与税の計算方法をわかりやすく解説

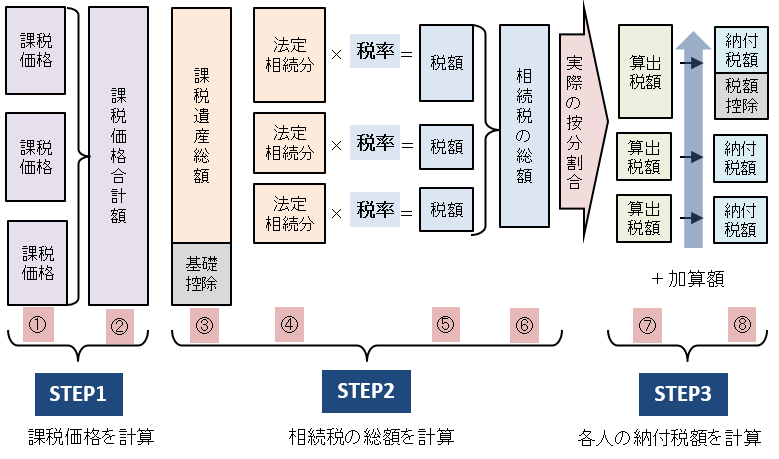

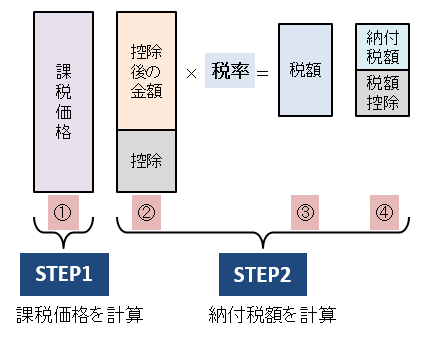

贈与税の計算の手順は次の2つのSTEPで、簡単に計算できます。

- STEP1 課税価格を計算

- STEP2 贈与税額を計算

具体例の図を利用しながら計算手順をわかりやすく解説します。

目次

1.STEP1 課税価格を計算

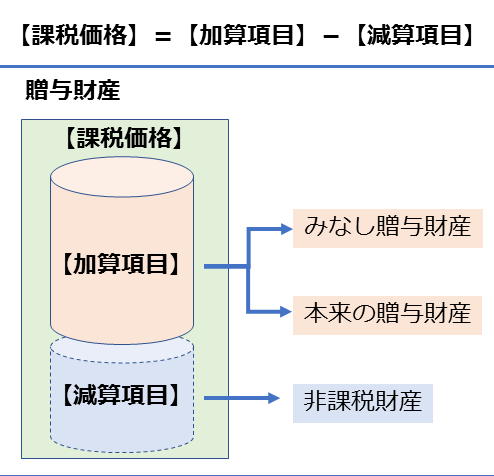

①課税価格の計算

まず、課税価格を計算します。1年間で受け取った贈与財産そのものに贈与税がかかるのではなく、贈与財産として加算するものを足し、贈与財産から差し引くものを引いた結果が課税価格となり、これが贈与税の計算のもととなる金額になります。

加算項目・減算項目を詳しく解説しますが、読み飛ばしたい方は、具体的な計算例からご覧ください。

(1)本来の贈与財産【加算項目】

本来の贈与財産とは、贈与によって取得した財産で、お金に換算できる経済的価値のある財産をいいます。預貯金、株式、土地、建物などが当てはまります。

なお、その年の1月1日から12月31日までの間に受け取った財産が対象です。複数の人から贈与された場合は、贈与された金額を合計します。

(2)みなし贈与財産【加算項目】

みなし贈与財産とは、相続税法上の規定によって贈与によって取得したものとみなされる財産です。つまり、本来は、贈与された財産ではないですが、贈与されたのと同じ意味があるため、贈与財産とみなします。

みなし贈与財産には多くの種類がありますが、主なものを列挙します。

| 生命保険金 | 保険料の負担者以外の人が生命保険の保険金を受け取った場合 (例えば、保険料支払者(契約者):妻 被保険者:夫 死亡保険金受取人:子供の場合) |

|---|---|

| 定期金の権利 | 個人年金保険契約で、保険料の負担者以外の人が年金を受け取る場合、保険料負担者から年金受取人に対して贈与があったとみなされる |

| 財産の低額譲受 | 時価より著しく低い金額で財産を譲り受けた場合、時価と実際に支払った金額との差額が贈与とみなされる |

| 債務免除 | 借金をしている人が借金を免除してもらった場合、その免除してもらった金額 |

| 信託の権利 | 信託の効力が生じたとき、適切な対価を支払わずに信託の受益者となる場合には、信託の権利を贈与されたとみなされる |

(3)非課税財産【減算項目】

社会政策や国民感情等の観点から贈与税の課税対象とすることが適当でない財産については、非課税財産となります。非課税財産には、次のようなものがあります。

- 扶養している人から受け取った生活費や教育費のうち、通常必要と認められる金額

- 社会通念上認められる祝い金、香典、贈答品など

- 法人から贈与された財産 → 所得税の対象となる

- 相続が発生した年に被相続人から受け取った財産 → 生前贈与加算の対象となる

課税価格の計算例

それでは、具体的な例をもとにして、課税価格を計算してみましょう。

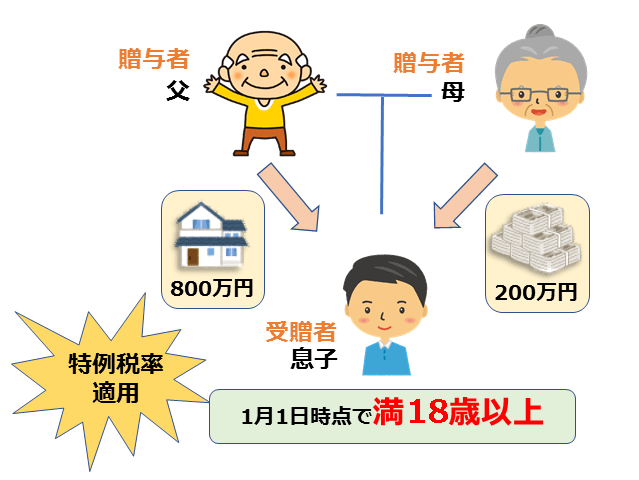

同じ年に、父、母からそれぞれ、1月1日時点で18歳以上の息子に贈与したとします。

「贈与者:直系尊属、受贈者:1月1日時点で18歳以上」という条件を満たすと、贈与された財産は特例贈与財産となり、特例税率を適用します。

父からは800万円の自宅を、母からは現金200万円を贈与したとします。

課税価格は、次のとおりです。

2.STEP2 贈与税額を計算

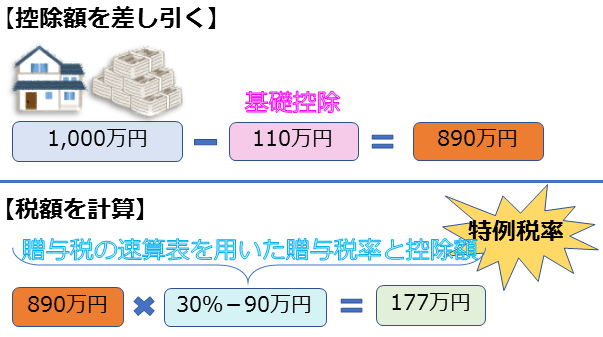

②控除額を差し引く

基礎控除額110万円を差し引きます。

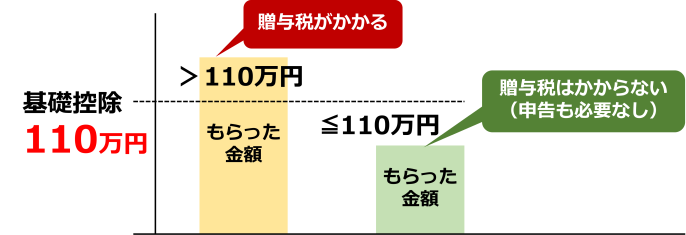

基礎控除額とは?

基礎控除額は110万円です。贈与された金額が110万円以下であれば、贈与税はかかりませんし、贈与税申告も必要ありません。

贈与された金額が110万円を超えると、贈与税がかかります。

③税額を計算

贈与税の速算表を用いて、贈与税額を計算します。

直系尊属から1月1日時点で18歳以上の者に対する贈与ですので、特例税率を利用します。

④納付税額を計算

今回は控除する税額はありませんので、納付税額は177万円です。

3.特例贈与と一般贈与の違い

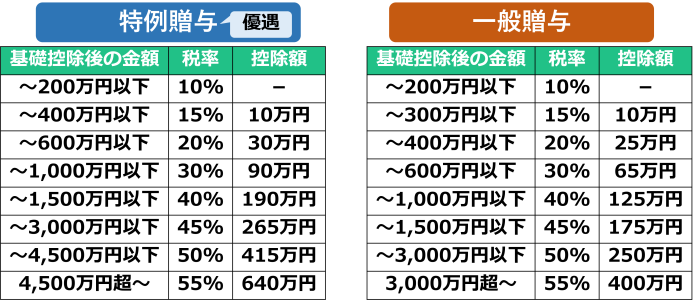

贈与税には特例贈与と一般贈与の2種類があり、それぞれ異なる税率(特例税率と一般税率)が適用されます。

- 特例贈与:直系尊属(父母・祖父母など)から、1月1日時点で18歳以上の直系卑属(子・孫など)への贈与

- 一般贈与:それ以外の贈与(兄弟間、夫婦間、父母から未成年者への贈与など)

それぞれの税率は次のようになっています。

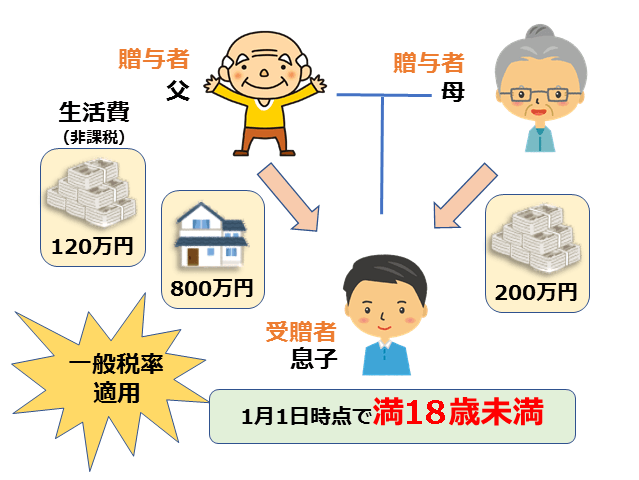

4.贈与税の計算例:一般税率を適用の場合

さきほどの例では、特例税率のケースを紹介しましたが、今度は、一般税率のケースを考えてみましょう。

同じ年に、父、母からそれぞれ、1月1日時点で18歳未満の息子に贈与したとします。

「贈与者:直系尊属、受贈者:1月1日時点で18歳以上」という条件を満たしませんので、贈与された財産は一般贈与財産となり、一般税率を適用します。

上の例と同じく、父からは800万円の自宅を、母からは現金200万円を贈与したとします。(未成年になんて贅沢なと思うかもしれませんが、あくまでも例です。)

息子は大学生のため、父からは毎月10万円(年間120万円)の生活費も仕送りしています。

このうち、毎月10万円(年間120万円)の生活費は通常必要と認められる金額ですので非課税財産です。

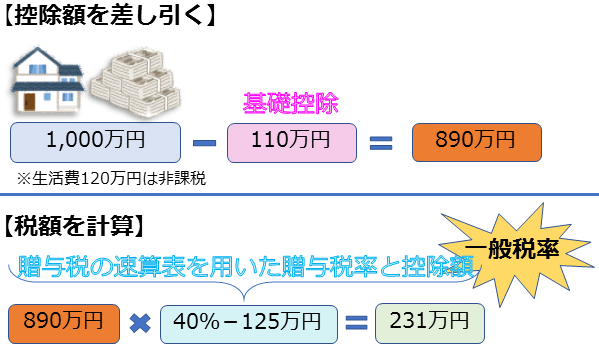

課税価格は、次のとおりです。

基礎控除額110万円を差し引きます。

贈与税の速算表を用いて、贈与税額を計算します。一般税率を利用します。

これが納付税額です。

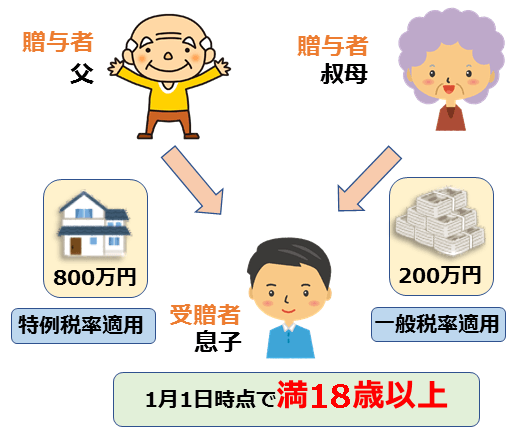

5.贈与税の計算例:一般税率と特例税率の両方を適用の場合

最後に、一般税率と特例税率の両方を適用の場合を考えてみましょう。

同じ年に、父、叔母からそれぞれ、1月1日時点で18歳以上の息子に贈与したとします。

父は直系尊属ですので、父からの贈与は特例贈与財産となり特例税率が適用されます。

叔母は直系尊属ではありませんので、叔母からの贈与は一般贈与財産となり一般税率が適用されます。

父からは800万円の自宅を、叔母からは現金200万円を贈与したとします。

課税価格は、次のとおりです。

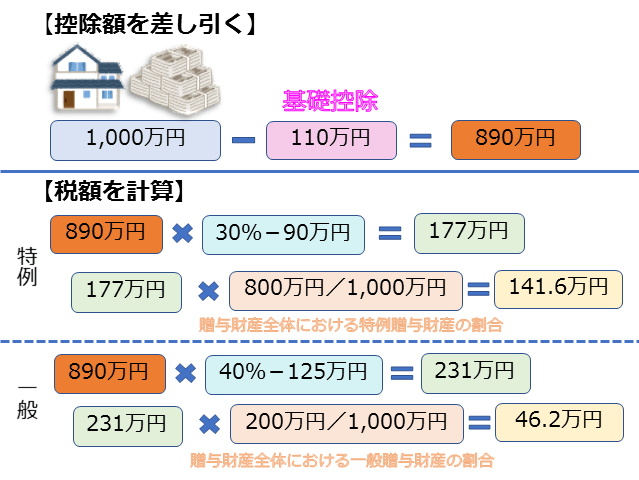

基礎控除額110万円を差し引きます。

ここまでの計算は一緒ですが、ここからは、特例贈与財産、一般贈与財産に分けてそれぞれの贈与税額を計算します。

まず、特例贈与財産について、特例税率を利用して、贈与税額を計算し、

特例贈与財産が贈与財産全体に占める割合をかけます。

890万円×30%-90万円=177万円

177万円×(800万円/1,000万円)=141.6万円・・・①

次に、一般贈与財産について、一般税率を利用して、贈与税額を計算し、

一般贈与財産が贈与財産全体に占める割合をかけます。

890万円×40%-125万円=231万円

231万円×(200万円/1,000万円)=46.2万円・・・②

そして、それぞれの贈与税額を合計します。

少し複雑になりましたが、これが、一般税率と特例税率の両方を適用する場合の計算方法です。