相続税の基礎控除とは?代襲相続の孫、養子、相続放棄の計算方法

相続財産が基礎控除以下の場合は、相続税を支払う必要も申告も必要ありません。基礎控除の計算方法を図と具体例を使って解説…[続きを読む]

相続税対策としてよくおこなわれる、生前贈与ですが、一番お得な贈与の金額はいくらでしょうか?

実は、年間110万円以下ではありません。

節税に最適な贈与金額を知る方法を、図を使ってわかりやすく解説します。シミュレーションツールもご紹介します。

目次

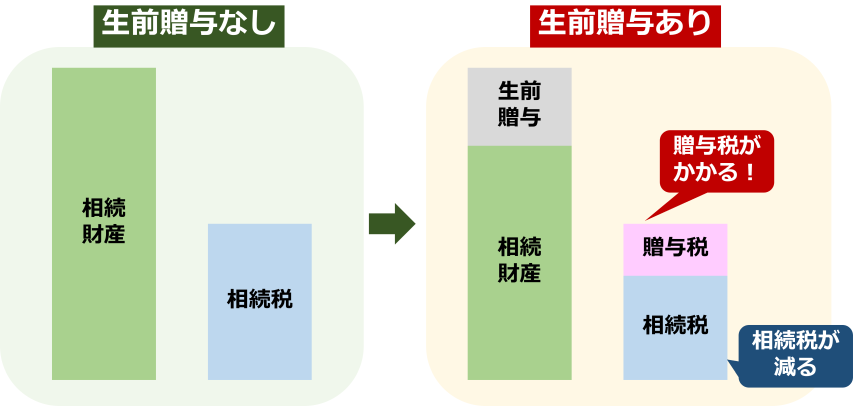

生前贈与をすると、その分相続の際の遺産額が減ることから、相続税を減らすことができますが、贈与した金額によっては、贈与税がかかります。

一方で、基礎控除である年間110万円以下の贈与であれば、贈与税はかかりません。そのため、基礎控除額以下の贈与をしていれば、節税になるように思えます。

しかし、基礎控除額以下の贈与をすれば、本当に節税になるのでしょうか?そこで、基礎控除額以下の贈与が節税に最適なのかを、検証してみましょう。

相続税の税率は、下表からお分かりの通り、財産の金額が増えるほど、税率が高くなります。

| 基礎控除後の 各法定相続人の取得金額 | 税率 | 控除額 |

|---|---|---|

| ~1,000万円以下 | 10% | - |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超~ | 55% | 7,200万円 |

基礎控除後の各法定相続人の取得金額:相続財産額ー基礎控除額(3,000万円ー600万円×法定相続人の数)

次に、贈与税の税率です。贈与には、特例贈与と一般贈与の2種類があります。

特例贈与は、祖父母・父母から、贈与があった年の1月1日に18歳以上であった子や孫への贈与のです。

以下は特例贈与の速算表で、特例贈与の贈与税の計算に用います。

| 基礎控除後の課税価格※ | 税率 | 控除額 |

|---|---|---|

| ~200万円以下 | 10% | - |

| 200万円超~400万円以下 | 15% | 10万円 |

| 400万円超~600万円以下 | 20% | 30万円 |

| 600万円超~1,000万円以下 | 30% | 90万円 |

| 1,000万円超~1,500万円以下 | 40% | 190万円 |

| 1,500万円超~3,000万円以下 | 45% | 265万円 |

| 3,000万円超~4,500万円以下 | 50% | 415万円 |

| 4,500万円超~ | 55% | 640万円 |

※ 基礎控除後の課税価格:贈与額から贈与の基礎控除額110万円を差し引いた額

一般贈与は、特例贈与以外の贈与です。例えば、兄弟間の贈与や、夫婦間の贈与、親から未成年の子への贈与などです。

以下は、「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。

同じ贈与額を比べてみるとわかりますが、特例贈与のほうが税率は優遇されています。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| ~200万円以下 | 10% | - |

| 200万円超~300万円以下 | 15% | 10万円 |

| 300万円超~400万円以下 | 20% | 25万円 |

| 400万円超~600万円以下 | 30% | 65万円 |

| 600万円超~1,000万円以下 | 40% | 125万円 |

| 1,000万円超~1,500万円以下 | 45% | 175万円 |

| 1,500万円超~3,000万円以下 | 50% | 250万円 |

| 3,000万円超~ | 55% | 400万円 |

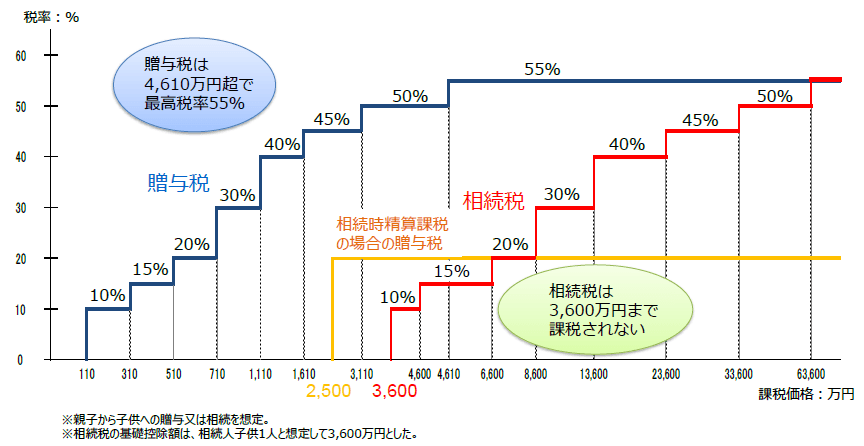

ここで、相続税と贈与税の税率を比べてみましょう。

青い線が贈与税の税率ですが、贈与税は110万円を超えるとかかります。贈与の金額が増えると比例して税率が高くなり、4610万円を超えると、最高税率55%となります。

一方、赤い線が相続税の税率です。相続税には基礎控除(3,000万円+600万円×法定相続人数)があるため、3,600万円を超えると、相続税がかかります。

相続財産の金額が増えると税率が高くなりますが、贈与税よりも税率が低いことが分かります。最高税率55%になるのは、相続財産が6億3,600万円を超える場合で、特例贈与財産では、4,500万円を超える場合、一般贈与財産では、3,000万円を超える場合です。

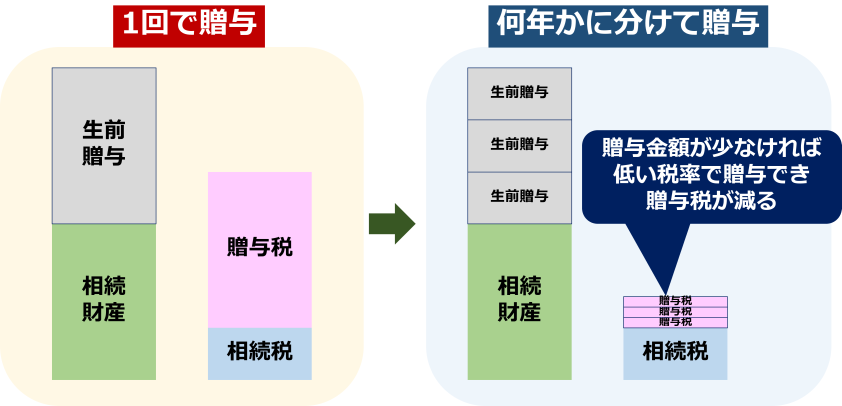

これだけ見てしまうと、相続よりも、贈与時に多くの税金を支払わなければならないように思えます。確かに、もし、1回に同じ金額を贈与または相続したなら、贈与税は相続税よりも高くなってしまいます。

しかし、贈与は、何回にも分けてできるのがポイントです。何年かに分けて贈与すれば、1年に贈与する金額を、少なくなくすることができます。贈与する金額が少なければ、低い税率で贈与でき、贈与税を抑えることが可能になります。

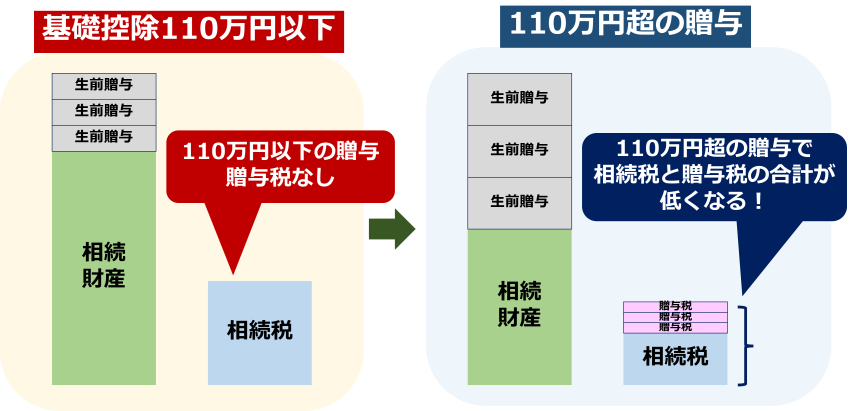

贈与金額が年間で基礎控除額110万円以下であれば、贈与税がかかりません。そのため、年間110万円以下の贈与を選択する方もいらっしゃるでしょう。

しかし、実は、110万円を超える贈与をしたほうが、オトクなケースのほうが多いのです。110万円を超える贈与では、贈与税がかかりますが、贈与した分、相続財産が減ることから、相続税も減っていますよね。つまり、110万円を超える贈与をしても、相続税と贈与税の合計額が低くなることがあるのです。

ただし、贈与では、贈与者の相続開始から一定期間前までの贈与を、相続財産に持ち戻して相続税を計算する「生前贈与加算」があるため、節税には繋がらない点には、注意が必要です。

上記のことから贈与税を支払ったとしても、相続税と贈与税の合計額を低く抑えることができれば良いことが分かります。

もう少し突っ込むと、年間に110万円を超える贈与をして、贈与税を払いながら、相続税と贈与税の合計が最も低くなるポイントを探せばいいことになります。

ただし、節税に最適な贈与の金額は条件によって異なります。

この3つの条件によって、相続税や贈与税が大きく左右されるため、パターン別のシミュレーションが必要です。

次に、贈与税・相続税の合計額が、最小になるポイントをシミュレーションしてみることにしましょう。

なお、以下のシミュレーションには、「生前贈与加算」を考慮していません。

それではまず、以下のパターンで最適な贈与額を考えてみましょう。

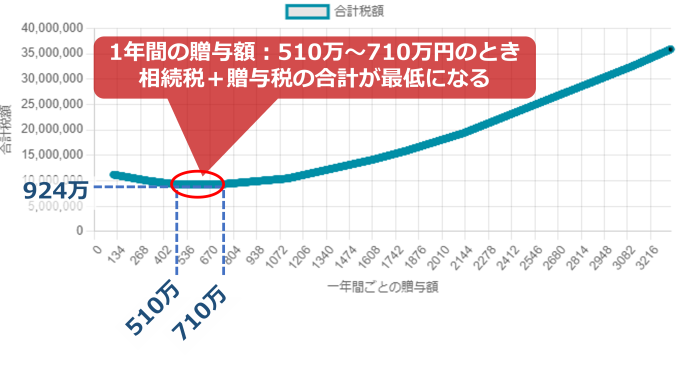

最適な贈与金額を求めるには、贈与する金額を1万円ずつ変化させながら、相続税と贈与税の合計額をシミュレーションします。その結果を示したのが、以下のグラフです。

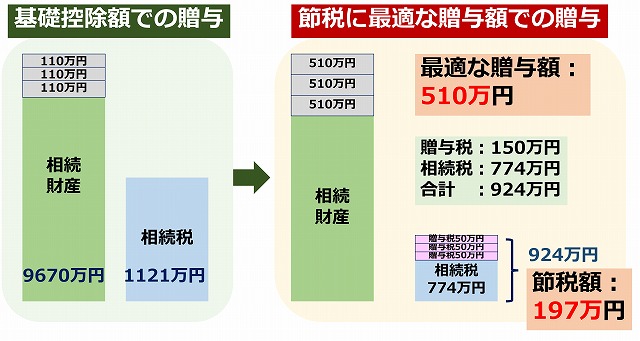

年間の贈与額が、510万から710万円のときに、相続税と贈与税の合計額が最低になっています。贈与する側からすると、手元に少しでも多くの資産を残しておくほうが安心なので、節税に最適な贈与額を510万円とします。

510万円の贈与を3年間行うと、1回の贈与税額が50万円なので、贈与税の合計額は150万円、相続税額は774万円となり、贈与税・相続税の合計額は、924万円になります。

一方で、非課税額である年間110万円の贈与をすると、贈与税はかからずに、相続財産を3年間で330万円減らすことができ、相続財産額は、9,670万円となって、相続税額は1,121万円です。

結果として、510万円を3年間贈与したほうが、合計で197万円節税できることになります。

ちなみに、生前贈与なしの場合には、相続税額は1,220万円で、節税額は、296万円となります。

ここでは、相続人1人・資産額1億円で、節税に最適な額を贈与した場合と、基礎控除額110万円を贈与した場合とで、以下の期間贈与したケースでの相続税・贈与税の合計額を比較をしてみました。

贈与年数が増えるほど、節税額を増える傾向があります。

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 710 | 90 | 1,007 | 0 | 1,187 | 90 |

| 2年 | 510 | 100 | 914 | 0 | 1,154 | 140 |

| 3年 | 510 | 150 | 774 | 0 | 1,121 | 197 |

| 5年 | 510 | 250 | 570 | 0 | 1,055 | 235 |

| 10年 | 340 | 245 | 400 | 0 | 890 | 245 |

次に、資産が2億円、3億円、5億円、10億円の場合のシミュレーションの結果は、以下の通りです。

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 1,110 | 210 | 4,416 | 0 | 4,816 | 190 |

| 2年 | 1,110 | 420 | 3,972 | 0 | 4,772 | 380 |

| 3年 | 1,110 | 630 | 3,528 | 0 | 4,728 | 570 |

| 5年 | 1,110 | 1,050 | 2,640 | 0 | 4,640 | 950 |

| 10年 | 710 | 900 | 2,090 | 0 | 4.420 | 1,430 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 710 | 90 | 8,860.5 | 0 | 9,130.5 | 180 |

| 2年 | 710 | 180 | 8,541 | 0 | 9.081 | 360 |

| 3年 | 510 | 150 | 8,491.5 | 0 | 9,031.5 | 390 |

| 5年 | 510 | 250 | 8,032.5 | 0 | 8,932.5 | 650 |

| 10年 | 340 | 245 | 7,650 | 0 | 8,685 | 790 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 710 | 90 | 18,645 | 0 | 1,8945 | 210 |

| 2年 | 710 | 180 | 18,290 | 0 | 1,8890 | 420 |

| 3年 | 510 | 150 | 1,8235 | 0 | 1,8835 | 450 |

| 5年 | 510 | 250 | 1,7725 | 0 | 1,8725 | 750 |

| 10年 | 340 | 245 | 1,7300 | 0 | 1,8450 | 905 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 4,610 | 1,835 | 43,284.5 | 0 | 45,759.5 | 640 |

| 2年 | 4,610 | 3,670 | 40,749 | 0 | 45,699 | 1,280 |

| 3年 | 4,610 | 5,505 | 38,213.5 | 0 | 45,638.5 | 1,920 |

| 5年 | 4,610 | 9,175 | 33,142.5 | 0 | 45,517.5 | 3,200 |

| 10年 | 3,640 | 18,350 | 20,950 | 0 | 45,517.5 | 6,217.5 |

次に、相続人が子供2人の以下のパターンを見てみましょう。

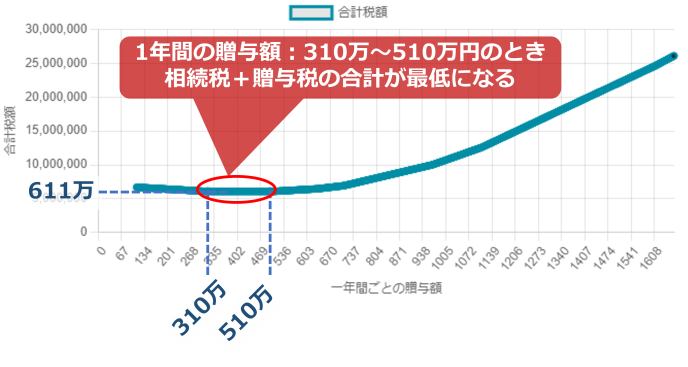

さきほどと同じ方法で、最適な贈与金額を求めたのが、以下のグラフです。

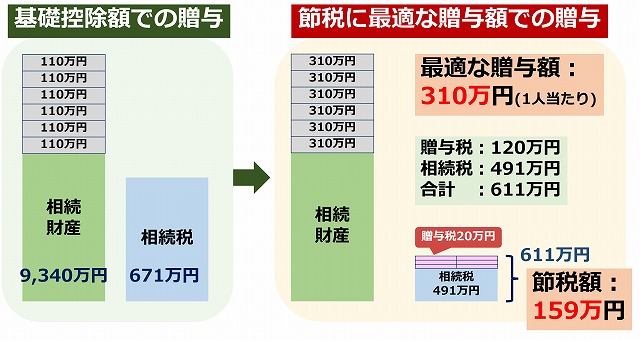

年間の贈与額が、310万から510万円のときに、相続税と贈与税の合計が最低になります。したがって、節税に最適な贈与額は310万円となります。

1人当たり310万円の贈与を3年間行うと、贈与税は1人当たり20万円ずつとなり、贈与税の3年間の合計額は120万円、相続税は491万円で、贈与税と相続税の合計額は、611万円になります。

一方、子供1人につき基礎控除額110万円の贈与を3年続けると、贈与税は発生することなく相続財産は9,340万円となり、子供2人の相続税の合計額は、671万円となります。

したがって、相続人が子供2人、資産が1億円、贈与期間が3年間の場合には、年間1人あたり、310万円の贈与をすると、基礎控除額を贈与した場合より、60万円節税できることになります。

ちなみに、生前贈与なしの場合には、相続財産が1億円なら、子供2人で相続税は770万円です。

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 310 | 40 | 677 | 0 | 737 | 20 |

| 2年 | 310 | 80 | 584 | 0 | 704 | 40 |

| 3年 | 310 | 120 | 491 | 0 | 671 | 60 |

| 5年 | 310 | 200 | 305 | 0 | 605 | 100 |

| 10年 | 190 | 160 | 200 | 0 | 440 | 80 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 710 | 180 | 2,914 | 0 | 3,274 | 180 |

| 2年 | 710 | 360 | 2,488 | 0 | 3,208 | 360 |

| 3年 | 710 | 540 | 2,062 | 0 | 3,142 | 540 |

| 5年 | 580 | 640 | 1,600 | 0 | 3,010 | 770 |

| 10年 | 490 | 940 | 800 | 0 | 2,680 | 940 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 1,110 | 420 | 6,032 | 0 | 6,832 | 380 |

| 2年 | 1,110 | 840 | 5,144 | 0 | 6,744 | 760 |

| 3年 | 967 | 1,002.6 | 4599.4 | 0 | 6,656 | 1,054 |

| 5年 | 710 | 900 | 4,210 | 0 | 6,480 | 1,370 |

| 10年 | 710 | 1,800 | 2,080 | 0 | 6,040 | 2,160 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 1,610 | 820 | 13,761 | 0 | 15,111 | 530 |

| 2年 | 1,450 | 1,384 | 12,600 | 0 | 15,012 | 1,028 |

| 3年 | 1,110 | 1,260 | 12,256 | 0 | 14,913 | 1,397 |

| 5年 | 1,110 | 2,100 | 10,480 | 0 | 14,715 | 2,135 |

| 10年 | 1,110 | 4,200 | 6,040 | 0 | 14,220 | 3.980 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 3,110 | 2,170 | 36,390 | 0 | 39,390 | 830 |

| 2年 | 3,110 | 4,340 | 33,280 | 0 | 39,280 | 1,660 |

| 3年 | 3,110 | 6,510 | 30,170 | 0 | 39,170 | 2,490 |

| 5年 | 3,110 | 10,850 | 23,950 | 0 | 38,950 | 4,150 |

| 10年 | 1,790 | 9,820 | 21,600 | 0 | 38,400 | 6,980 |

子供3人の場合も同様にシミュレーションできます。

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 310 | 60 | 490.5 | 0 | 580.5 | 30 |

| 2年 | 310 | 120 | 351 | 0 | 531 | 60 |

| 3年 | 245 | 121.5 | 299.5 | 0 | 481.5 | 60.5 |

| 5年 | 147 | 55.5 | 299.5 | 0 | 382.5 | 27.5 |

| 10年 | 110 | 0 | 190 | 0 | 190 | 0 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 510 | 150 | 2,134 | 0 | 2,374 | 90 |

| 2年 | 510 | 300 | 1,828 | 0 | 2,308 | 180 |

| 3年 | 510 | 450 | 1,522 | 0 | 2,242 | 270 |

| 5年 | 414 | 534 | 1,198.5 | 0 | 2,110 | 377.5 |

| 10年 | 310 | 600 | 735 | 0 | 1,780 | 445 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 710 | 270 | 4,821 | 0 | 5,361 | 270 |

| 2年 | 710 | 540 | 4,182 | 0 | 5,262 | 540 |

| 3年 | 710 | 810 | 3,543 | 0 | 5,163 | 810 |

| 5年 | 680 | 1,260 | 2,400 | 0 | 4,965 | 1,305 |

| 10年 | 510 | 1,500 | 1,380 | 0 | 4,470 | 1,590 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 1,110 | 630 | 11,648 | 0 | 1,2848 | 570 |

| 2年 | 1,110 | 1,260 | 10,316 | 0 | 1,2716 | 1,140 |

| 3年 | 1,110 | 1,890 | 8,984 | 0 | 1,2584 | 1,710 |

| 5年 | 1,014 | 2,718 | 6,897 | 0 | 1,2320 | 2,705 |

| 10年 | 710 | 2,400 | 5,070 | 0 | 11,660 | 4,190 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 1,734 | 1,397.4 | 32,399.1 | 0 | 34,835 | 1,038.5 |

| 2年 | 1,610 | 2,460 | 30,393 | 0 | 34,670 | 1,817 |

| 3年 | 1,610 | 3,690 | 28,219.5 | 0 | 34,505 | 2,595.5 |

| 5年 | 1,610 | 6,150 | 23,872.5 | 0 | 34,175 | 4,152.5 |

| 10年 | 1,174 | 7,068 | 18,892 | 0 | 33,350 | 7,390 |

子供4人の場合も同様です。

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 150 | 16 | 400 | 0 | 424 | 8 |

| 2年 | 110 | 0 | 372 | 0 | 372 | 0 |

| 3年 | 110 | 0 | 328 | 0 | 328 | 0 |

| 5年 | 110 | 0 | 240 | 0 | 240 | 0 |

| 10年 | 110 | 0 | 20 | 0 | 20 | 0 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 510 | 200 | 1,712 | 0 | 2,032 | 120 |

| 2年 | 325 | 178 | 16,00 | 0 | 1,944 | 166 |

| 3年 | 310 | 240 | 1,432 | 0 | 1,856 | 184 |

| 5年 | 310 | 400 | 1,060 | 0 | 1,680 | 220 |

| 10年 | 265 | 620 | 400 | 0 | 1,330 | 310 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 710 | 360 | 3,728 | 0 | 4,448 | 360 |

| 2年 | 575 | 504 | 3,200 | 0 | 4,316 | 612 |

| 3年 | 510 | 600 | 2,896 | 0 | 4,184 | 688 |

| 5年 | 510 | 1,000 | 2,080 | 0 | 3,920 | 840 |

| 10年 | 315 | 830 | 1,600 | 0 | 3,260 | 830 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 1,110 | 840 | 9,264 | 0 | 10,864 | 760 |

| 2年 | 710 | 720 | 8,876 | 0 | 10,688 | 1,092 |

| 3年 | 710 | 1,080 | 8,024 | 0 | 10,512 | 1,408 |

| 5年 | 710 | 1,800 | 6,320 | 0 | 10,160 | 2,040 |

| 10年 | 615 | 2,840 | 3,200 | 0 | 9,280 | 3,240 |

| 年数 | 節税に最適な贈与額を贈与 | 基礎控除額を贈与 | 節税額 | |||

|---|---|---|---|---|---|---|

| 最適な贈与税額 | 贈与税額 | 相続税額 | 贈与税額 | 相続税額 | ||

| 1年 | 1,610 | 1,640 | 28,872 | 0 | 31,572 | 1,060 |

| 2年 | 1,610 | 3,280 | 25,974 | 0 | 31,374 | 2,120 |

| 3年 | 1,110 | 2,520 | 25,776 | 0 | 31,176 | 2,880 |

| 5年 | 1,110 | 4.200 | 22,160 | 0 | 30,780 | 4,420 |

| 10年 | 1,110 | 8,400 | 13,280 | 0 | 29,790 | 8,110 |

ここまでご覧いただいた計算を手動で行うには、手間がかかります。そこで、このサイトでは、AIシミュレーションツールをご提供しています。

こちらからアクセスして、ご自由にご利用ください。

自動計算にチェックを入れて計算ボタンを押せば、AIが自動で計算して、最適な贈与金額と、シミュレーション結果のグラフを表示します。

節税に最適な贈与の金額をシミュレーションをするには、相続人の人数と、資産の金額を、現在のご家族の状況に応じて入力し、贈与の年数のみをご自分で調整することになります。

年齢が高齢、またはご病気などで、亡くなる時期が近そうであれば、年数を短めに、もし、まだ余裕があるなら、年数を長めに設定します。

「生前贈与加算」を考慮したうえで、生前贈与の計画を立てるようにしましょう。

今回は、生前贈与のみにフォーカスして、シミュレーションしましたが、相続税は他にもいろいろな節税方法があります。

小規模宅地等の特例では、宅地の評価額を80%減額することができます。

また、贈与の非課税特例がいくつかあり、一定金額まで非課税にすることができます。これらを含めると、シミュレーション結果はまた少し変わってくるでしょう。

また、生前中に資産の増減があれば、当然、かかる税金の額も変わります。実際には、生前のライフプランも考慮して、生前贈与の計画を立てることになります。

しっかりとした節税対策を行うためには、何といっても相続に強い税理士に相談し、様々なシミュレーションをしてもらうことです。

当サイトでは、相続に強い税理士を厳選して掲載しています。ぜひ、ご活用ください。