相続税理士相談Cafeでは、

相続税に強い税理士257人

を全国から紹介します

各地域で解決実績が豊富な、相続税に強い税理士を掲載しています

事前の相談からアフターフォローまで。まずはお気軽にご連絡下さい。

相続セミナーを開催 , 豊富な申告実績

050-5267-6424

詳しく見る相続に関する様々なお悩みに対応しておりますので、「これって相談できますか?」ということでも遠慮なくご相談くださ…

初回相談無料 , 豊富な申告実績

050-5268-7240

詳しく見る【電話相談可/相談無料】相続税を得意とする税理士がスピーディーに対応させていただきます。

初回相談無料 , 豊富な申告実績

050-5267-6960

詳しく見る全国に20拠点を置く、相続税に特化した専門家集団が迅速に対応いたします。

初回相談無料 , 元税務署勤務

050-5447-7917

詳しく見る業界経験10年以上という、隅々まで制度を知り尽くした税理士がお客さまをサポートいたします。

初回相談無料 , 士業ワンストップサービス

050-5267-6416

詳しく見る個人事務所でありながらも、1年に4~6件の相続税申告のご依頼をいただいております。

初回相談無料 , 成功報酬制

050-5267-6222

詳しく見るこれまで100件以上の相続税申告をこなしてきております。

豊富な申告実績 , アットホームな雰囲気

050-5267-6427

詳しく見る約500法人の顧問を勤め、相続関連の相談件数は年間50件を数えます。

農地の対応 , 二次相続対策

050-5267-6566

詳しく見る全国に20拠点を置く、相続税に特化した専門家集団が迅速に対応いたします。

初回相談無料 , 元税務署勤務

050-5447-7915

詳しく見る【電話相談可/相談無料】相続税を得意とする税理士がスピーディーに対応させていただきます。

初回相談無料 , 豊富な申告実績

050-5267-6960

詳しく見る税務から社会保険まで、あらゆる資格を持ったスタッフがお話を伺います

二次相続対策 , 着手金無料

050-5267-6452

詳しく見るお客様お一人お一人のご事情に合わせた丁寧な税務相談・試算・アドバイスを行います。

初回相談無料 , 着手金無料

050-5267-6498

詳しく見る【電話相談可/相談無料】相続税を得意とする税理士がスピーディーに対応させていただきます。

初回相談無料 , 豊富な申告実績

050-5267-6960

詳しく見る相続税申告だけでなく相続全般、生前対策から事業承継まで様々なご相談に対応しております。

初回相談無料 , 電話相談可

050-5267-6208

詳しく見る「積極提案型」を特徴とする「相続税対策」に強い税理士事務所です。

着手金無料 , 初回相談無料

050-5267-6536

詳しく見る開業後、実に150件以上の相続税申告を経験しております。

着手金無料 , 出張対応可

050-5267-6433

詳しく見る税務における様々な分野に特化した、1世紀近い歴史と実績を持つ税理士法人です。

豊富な申告実績 , 大型案件の実績

050-5267-6333

詳しく見る全国に20拠点を置く、相続税に特化した専門家集団が迅速に対応いたします。

初回相談無料 , 元税務署勤務

050-5447-7916

詳しく見るワンストップ相続と税務サービスに力を入れている税理士事務所です。

士業ワンストップサービス , 着手金無料

050-5267-6435

詳しく見る神戸・芦屋・西宮を中心に20年間、多数の実績を積み重ねています。

自社株評価 , 事業承継対策が得意

050-5267-6481

詳しく見る累計300件以上の豊富な実績があります。

士業ワンストップサービス , 着手金無料

050-5267-6398

詳しく見るセミナーや大学講師なども務める、相続税のプロフェッショナルです。

二次相続対策 , 士業ワンストップサービス

050-5267-6438

詳しく見るお客様の財産を必ず守る姿勢を第一に、迅速で丁寧にご説明致します。

セカンドオピニオン , 事業承継対策が得意

050-5267-6426

詳しく見る税務における様々な分野に特化した、1世紀近い歴史と実績を持つ税理士法人です。

豊富な申告実績 , 大型案件の実績

050-5267-6333

詳しく見る「笑顔」をお届けすることをモットーに、スタッフ一丸となってサポート。

着手金無料 , 迅速対応

050-5267-6497

詳しく見る遺産相続問題で悩むすべての人が失敗しない、安心できる税理士選びができるように

相続税の正しい知識、最新の情報を提供いたします。

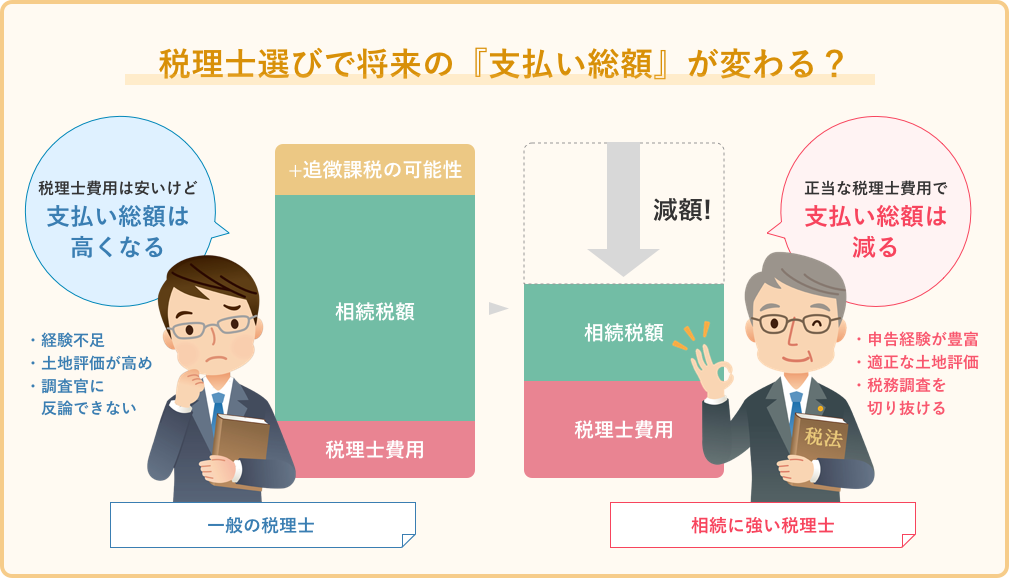

「相続税に強い税理士」に依頼するメリットとは

相続税申告は専門性が高い分野です。税理士選びは慎重に

税理士には専門分野があります。中でも相続は特殊な分野で、相続税申告の実務経験が豊富な税理士は決して多くありません。初期費用が安いからといって安易に税理士に依頼してしまうと、適正な対応が行われず相続税額が高くついたり、追徴課税を支払うことさえ有り得ます。 相続に強い税理士であれば、正当な税理士報酬をいただく代わりに、しっかり対応して相続税額を減額し、最終的に依頼主が負担すべき金額を減らします。

これさえ読めば大丈夫!相続税に強い税理士の選び方とは相続税コラム

よく読まれている記事

なぜ不動産の相続税対策が最も重要なのか?なぜ不動産の相続税対策が最も重要なのか?多くの場合、不動産は、相続財産の大きな割合を占めています。この不動産の金額がいくらになるかで相続税の額が決まるといっても…

なぜ不動産の相続税対策が最も重要なのか?なぜ不動産の相続税対策が最も重要なのか?多くの場合、不動産は、相続財産の大きな割合を占めています。この不動産の金額がいくらになるかで相続税の額が決まるといっても…[公開日] 2016年1月18日

[更新日] 2022年12月16日

相続税に強い税理士の選び方と依頼するタイミング相続税に強い税理士の選び方と依頼するタイミング 一般の方にとって、相続税申告の税理士を選ぶことは、大変骨の折れることです。一生に何度もあることではありませんから…

相続税に強い税理士の選び方と依頼するタイミング相続税に強い税理士の選び方と依頼するタイミング 一般の方にとって、相続税申告の税理士を選ぶことは、大変骨の折れることです。一生に何度もあることではありませんから…[公開日] 2017年8月21日

[更新日] 2022年11月30日

相続税申告に強い税理士 相続税申告が不要な場合とは?相続税0円でも申告が必要なことも相続税申告が不要な場合とは?相続税0円でも申告が必要なことも相続が発生したからといって、相続税申告が必ず必要なわけではありません。むしろ不要な場合のほうが多いです。 どんなと…

相続税申告が不要な場合とは?相続税0円でも申告が必要なことも相続税申告が不要な場合とは?相続税0円でも申告が必要なことも相続が発生したからといって、相続税申告が必ず必要なわけではありません。むしろ不要な場合のほうが多いです。 どんなと…[公開日] 2017年8月23日

[更新日] 2022年11月18日

相続税/贈与税の基礎 相続税申告と納税の方法相続税申告と納税の方法相続税が課税される相続人は、2015年に基礎控除額の減額により課税対象者が倍となって以降も増加傾向にあります。 自分は関…

相続税申告と納税の方法相続税申告と納税の方法相続税が課税される相続人は、2015年に基礎控除額の減額により課税対象者が倍となって以降も増加傾向にあります。 自分は関…[公開日] 2016年1月19日

[更新日] 2020年10月9日

相続税とは何か?なぜ払うの?誰が払う?相続税とは何か?なぜ払うの?誰が払う?相続税という税金があります。消費税や所得税などに比べるとマイナーなので、「うちはそんなに財産もないし、相続税は関係ないだ…

相続税とは何か?なぜ払うの?誰が払う?相続税とは何か?なぜ払うの?誰が払う?相続税という税金があります。消費税や所得税などに比べるとマイナーなので、「うちはそんなに財産もないし、相続税は関係ないだ…[公開日] 2015年12月10日

[更新日] 2019年1月31日

最新記事

-

遺産1000万円の相続税はいくら?基礎控除以下ならかからない!

遺産1000万円の相続税はいくら?基礎控除以下ならかからない!2024年4月19日

-

生前贈与は2500万円まで非課税に!改正された相続時精算課税制度

生前贈与は2500万円まで非課税に!改正された相続時精算課税制度2024年4月17日

-

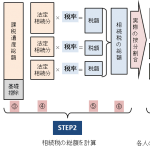

相続税の計算方法を図でわかりやすく解説

相続税の計算方法を図でわかりやすく解説2024年4月12日

-

生前贈与 AIシミュレーション

生前贈与 AIシミュレーション2024年4月11日

よく読まれている記事

-

相続税に強い税理士の選び方と依頼するタイミング

相続税に強い税理士の選び方と依頼するタイミング2022年11月30日

-

相続税申告が不要な場合とは?相続税0円でも申告が必要なことも

相続税申告が不要な場合とは?相続税0円でも申告が必要なことも2022年11月18日

-

相続税とは何か?なぜ払うの?誰が払う?

相続税とは何か?なぜ払うの?誰が払う?2019年1月31日

-

なぜ不動産の相続税対策が最も重要なのか?

なぜ不動産の相続税対策が最も重要なのか?2022年12月16日

-

相続税申告と納税の方法

相続税申告と納税の方法2020年10月9日

『相続税理士相談Cafe』へようこそ

全国の地域密着型の有力な相続税に強い税理士を紹介するサイトです。

相続税についてお悩みを抱えている方を税理士とつなぎ支援するためのポータルサイトです。

一人で悩まず、ふらっとカフェに相談で立ち寄るような気持ちでご覧下さい。

特徴

全国の相続税に強い

税理士150人を紹介

特徴

地域や対応分野から、

自分にあった税理士を検索

特徴

相続税の基礎知識・最新情報を

分かりやすい記事で解説

全国の地域密着型の有力な相続税に強い税理士を紹介するサイトです。

相続税についてお悩みを抱えている方を税理士とつなぎ支援するためのポータルサイトです。

一人で悩まず、ふらっとカフェに相談で立ち寄るような気持ちでご覧下さい。

お知らせ

[公開日] 2024年2月22日

[公開日] 2024年1月4日

[公開日] 2023年11月21日

[公開日] 2023年11月8日

相続が発生したら、相続税申告が必要ですか?

相続財産が基礎控除額を超えたときに、相続税申告が必要になります。基礎控除額は「3,000万円+600万円×法定相続人の数」です。相続財産が基礎控除額以下であれば、相続税申告は必要ありません。

相続税申告は税理士に依頼したほうが良いのですか?

相続税申告は自分でもできますが、日常的に触れる税金ではないため、やや難しいかもしれません。特に、相続財産に土地や非上場株式がある場合は、財産評価の方法がかなり複雑です。その評価方法次第で、相続税を大幅に節税できる可能性もありますので、相続税申告は税理士に依頼したほうがメリットが大きいです。

税理士に依頼すると費用はどのくらいかかりますか?

税理士によって異なりますが、だいたい、基本報酬は財産総額の0.5~1%程度が相場となっています。相続人の人数、土地の数などが多いときは、加算報酬がかかります。なお、初回または契約前は無料相談を行っている事務所も多くあります。