小規模宅地等の特例の要件、相続税評価など基本を徹底解説!

小規模宅地等の特例は、大きな節税効果がある制度で、宅地の評価額を最大8割減額することができます。特例の対象となる宅地…[続きを読む]

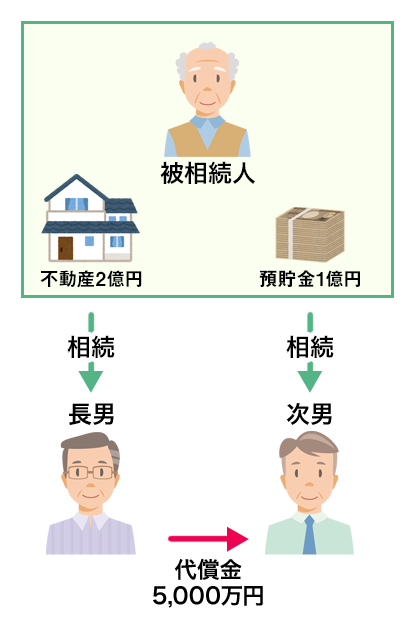

遺産分割の方法にはいくつかの方法がありますが、その中の一つに「代償分割」があります。

「代償分割」とは、遺産分割分以上の財産を受取る代わりに、元々持っていたご自分の財産(金銭等)を他の相続人に代償として与える方法です。

今回は、この代償分割について相続税の計算を中心に、メリットやデメリットなどについても解説します。

目次

相続人が2人以上いる場合は、相続財産を分割する必要があります。

遺言書がなければ、相続財産は、相続人の誰が、どの財産を、どれだけ、どの方法により取得するかを相続人の協議により決めることができます。

相続財産を分割する方法には、次の3つの方法があります。

下記に分割の実例を使って説明しますが、説明を簡易化するために、法定相続分で分割すると仮定して説明します。

相続財産の現物を分割することが困難な場合、自分の相続分以上の財産を取得する代わりに、元々持っていた自分の財産(金銭等)を他の相続人に与える方法が代償分割です。

代償分割が行われるのは、自宅や農地・事業用地などの不動産が主だった遺産であるケースが多いでしょう。

例えば、相続人が長男と次男の2人で、相続財産が不動産2億円と預貯金1億円の場合、長男が不動産2億円、次男が預貯金1億円を相続して、代償金として長男から次男に5,000万円渡す分割の方法が代償分割です。

反対に、長男は、5,000万円を支払うことができなければ、代償分割をすることができません。代償分割には、代償金を支払えるだけの資力が代償分割の要件となります。

先程の代償分割以外に、「現物分割」と「換価分割」の方法があります。

最も一般的で、一番シンプルな方法です。相続財産ごとにその取得者を決めて、そのまま現物で財産を受け取る分割方法です。

この現物分割では、通常、各相続人の相続分ぴったりに分割することは難しく、多くの場合、相続人間で取得価格に差が出ます。取得価格に差があっても、相続人の間で遺産分割協議で合意すれば良いのですが、合意できない場合には、代償分割か換価分割を使うことになります。

相続財産を売却して金銭に代え、その金銭を分割する方法です。

不動産(土地・建物)が主だった相続財産の場合は、不動産を相続人に分割するのは困難なために、換価分割を行うことがあります。

なお、換価分割では、相続財産を売却(譲渡)しますので、処分費用や譲渡所得の税金などにより目減りしてしまうため、注意が必要です。

ここでは、代償分割の特徴について詳細に見ていきます。

相続では、相続財産ごとにその相続人を決めて、そのまま現物で財産を受け取るのが基本ですが、現物を分割することが困難な財産があります。

例えば、自宅や農地・事業用地(事業用資産)などの不動産が主な遺産の場合です。これらは現物分割する事が困難で、換価分割で売却してしまうと、住居がなくなってしまったり、事業継承ができなくなったりしまいます。

このように、自宅や事業用資産を相続するケースで、預貯金や現金といった他の相続財産が少ない状況の人が代償分割を使います。

代償分割のメリットおよびデメリットは次の通りです。

ここでは、代償分割の際の相続税の算出方法について、具体的に見ていきます。

代償分割の場合、相続税の課税価格の計算は次のとおりです。

代償金を支払った相続人の課税価格は、相続又は遺贈により取得した現物の財産の価額から支払った代償金の価額を控除した金額となります。

課税価格=相続・遺贈した遺産の価額 ― 代償金の価額

代償金を受け取った相続人の課税価格は、相続又は遺贈により取得した現物の財産の価額と受取った代償金の価額の合計額となります。

課税価格=相続・遺贈した遺産の価額 + 代償金の価額

相続税課税の課税価格について、次のケースを見ていきます。

前提条件は以下の表の通りです。

| 被相続人 | 父親 | |

|---|---|---|

| 相続人 | 長男、次男 | |

| 相続財産 | 自宅の相続税評価額 | 1億円(時価1億2,000万円) |

| 預貯金 | 5,000万円 | |

| 合計 | 1億5,000万円 | |

| 遺産分割割合 | 法定相続分通り50%ずつ相続 | |

| 長男の相続分 | 預貯金2,500万円 自宅相続税評価額1億円 | |

| 次男の相続分 | 預貯金2,500万円 | |

長男が自宅を相続する代償金として、自宅の相続税評価額1億円の50%(5,000万円)を次男に支払う、とした場合、長男と次男の相続税課税価格は次の通りとなります。

長男:代償金を支払った相続人

| 相続・遺贈した遺産の価額 | 2,500万円(預貯金額)+1億円(自宅相続税評価額) | 1億2,500万円 |

|---|---|---|

| 代償金の額 | - 5,000万円 | |

| 相続税課税価格 | 7,500万円 | |

次男:代償金を受け取った相続人

| 相続・遺贈した遺産の価額 | 2,500万円(預貯金額) | |

|---|---|---|

| 代償金の額 | + 5,000万円 | |

| 相続税課税価格 | 7,500万円 | |

この場合は、課税価格の合計1億5,000万円に相続税がかかり、長男と次男共に、7,500万円が相続税課税価格となります。

次に、長男が自宅を相続する代償金として、自宅の時価1億2,000万円の50%(6,000万円)を次男に支払うとした場合、長男と次男の相続税課税価格は次の通りとなります。

長男:代償金を支払った相続人

| 相続・遺贈した遺産の価額 | 2,500万円(預貯金額)+1億円(自宅相続税評価額) | 1億2,500万円 |

|---|---|---|

| 代償金の額 | - 6,000万円 | |

| 相続税課税価格 | 6,500万円 | |

次男:代償金を受け取った相続人

| 相続・遺贈した遺産の価額 | 2,500万円(預貯金額) | |

|---|---|---|

| 代償金の額 | + 6,000万円 | |

| 相続税課税価格 | 8,500万円 | |

この例のように、自宅の時価を使って代償金の金額を定めると、50%づつ相続するとしたにもかかわらず、長男と次男の課税価格に差が出てしまい、結果的に、相続税の額にも違いが出てしまいます。

代償金の金額を時価をベースに決める場合、相続税額に差が出ないように、次のように調整計算を行います。

調整した代償金 = 代償金の価額 × (代償分割の対象となった財産の相続税評価額 ÷ 代償分割の対象となった財産の代償分割の時の時価)

これをもとに長男と次男を分けて計算すると、次の通りです。

長男:代償金を支払った相続人

| 相続・遺贈した遺産の価額 | 2,500万円(預貯金額)+1億円(自宅相続税評価額) | 1億2,500万円 |

|---|---|---|

| 調整した代償金の額 | 6,000万円(代償金の額)×(1億円(自宅相続税評価額)÷1億2,000万円( 時価)) | - 5,000万円 |

| 相続税課税価格 | 7,500万円 | |

次男:代償金を受け取った相続人

| 相続・遺贈した遺産の価額 | 2,500万円(預貯金額) | |

|---|---|---|

| 調整した代償金の額 | 6,000万円(代償金の額)×(1億円(自宅相続税評価額)÷1億2,000万円( 時価)) | + 5,000万円 |

| 相続税課税価格 | 7,500万円 | |

このような調整を行うことにより、相続税課税価格は同じになり、相続税額も同じになります。

では、長男・次男の相続税額を計算してみましょう。

| 課税価格合計 | 7,500万円 + 7,500万円 | 1億5,000万円 |

|---|---|---|

| 課税遺産総額 | 1億5,000万円 ー(3,000万円 + 600万円 × 2人)※ | 1億800万円 |

| 各人の相続税額 | 1億800万円÷ 2人 × 30% - 700万円 | 920万円 |

| 相続税総額 | 920万円×2人 | 1,840万円 |

※基礎控除:3000万円+600万円×相続人の人数

課税価格の合計から基礎控除を差し引くと各人の課税遺産額は、1億800万円となり、各相続人の相続税額は法定相続分通り1/2で、920万円となります。

代償分割は、小規模宅地等の特例を併用することができます。小規模宅地等の特例は、特定居住用宅地等と認められれば、面積330㎡まで、評価額を80%減額できる特例です。

「3-2.計算例」のケースで、長男が相続する自宅の宅地に小規模宅地等の特例が適用できるとします。

| 相続人 | 長男、次男 | |

|---|---|---|

| 相続財産 | 不動産 | 1億円(宅地9,000万円 +建物1,000万円) |

| 預貯金 | 5,000万円 | |

| 合計 | 1億5,000万円 | |

| 遺産分割割合 | 法定相続分どおり50%づつ相続 | |

小規模宅地の特例を適用できるのは宅地だけで、建物については適用できません。宅地9,000万円の80%が評価額から減額され、建物1,000万円は相続税がそのまま課税されます。

したがって、自宅の課税評価額は以下の通りです。

自宅の相続税評価額

9,000万円 × 20% + 1,000万円 = 2,800万円

| 長男の課税評価額 | 預貯金 | 2,500万円 |

|---|---|---|

| 自宅相続税課税価格 | 2,800万円 | |

| 合計 | 5,300万円 | |

| 次男の課税評価額 | 預貯金額 | 2,500万円 |

長男が自宅を相続する代償金として、7,500万円を次男に支払うとした場合、小規模宅地等の特例を適用すると、長男と次男の相続税課税価格は次のようになります。

長男:代償金を支払った相続人

| 相続・遺贈した遺産の価額 | 2,500万円(預貯金額)+2,800万円(自宅相続税評価額) | 5,300万円 |

|---|---|---|

| 代償金の額 | - 7,500万円 | |

| 相続税課税価格 | - 2,200万円 | |

この長男のマイナス分は、次男分と通算できず切り捨てとなりますので、長男の相続税課税価格はゼロになります。

次男:代償金を受け取った相続人

| 相続・遺贈した遺産の価額 | 2,500万円(預貯金額) | |

|---|---|---|

| 代償金の額 | + 7,500万円 | |

| 相続税課税価格 | 1億円 | |

長男と次男の合計の課税価格は1億円となり、この課税価格をベースに相続税を計算すると次の通りになります。

| 課税遺産総額 | 1億円 ー(3,000万円 + 600万円 × 2人)※ | 5,800万円 |

|---|---|---|

| 各人の相続税額 | 5,800万円÷ 2人 × 15% - 50万円 | 385万円 |

| 相続税総額 | 385万円 × 2人 | 770万円 |

※ 基礎控除の額

この通り、小規模宅地等の特例を利用すると、これだけ相続税額が変わります。

小規模宅地等の特例の詳細は、次の記事をご覧ください。

ただし、代償分割には、注意しなければならない点があります。それは、代償分割をした遺産分割協議書がなければ、税務署に相続ではなく贈与とみなされて、贈与税が課税されてしまうのです。

遺産分割協議書に下記サンプルの赤枠のように代償分割の内容を明記します。

トラブルを避けるため、相続人は、自署をし、実印を押します。

代償分割については、相続税申告書、第11表と第15表に記載します。

相続税申告書(第11表と第15表に記載)に遺産分割協議書を添付して税務署に提出します。

金銭で代償分割するのが基本ですが、十分な金銭がない場合など、不動産や株式等の金銭以外で代償分割することもできます。金銭以外の場合、時価で売却して代償金を支払った形となり、譲渡所得に対して所得税・住民税がかかりますので、注意が必要です。

また、代償金を受け取る側についても、その財産を時価で受け取ったことになります。

代償分割に際して、代償すべき金額より高額な不動産を受取った場合には注意が必要です。代償として受取った不動産を過小評価していた時に起こる事象ですが、余分に受け取ったことになる分に対しては贈与税が課せられる可能性があります。

不動産での代償分割の場合、不動産取得税や登録免許税といった税金が課されますので、考慮しておく必要があります。

代償金は、高額になってしまうのが通常です。

その為、相続財産が自宅や事業用資産がほとんどの場合は、「受取人を該当の相続人とした生命保険」などをにより、前もって代償金の準備を行っておくのが良いと思います。

今回は、代償分割について見てきました。

遺産分割は現物資産を分割するのが原則ですが、代償分割は、自宅等の現物資産を相続する代わりに、他の相続人に金銭等を渡すことにより遺産分割する方法です。

相続人の間のもめ事を起こさないために、また、相続税の申告を間違わないためにも、相続の経験豊富な税理士に相談されることをお勧めします。