小規模宅地等の特例の要件、相続税評価など基本を徹底解説! | 相続税理士相談Cafe

小規模宅地等の特例は、大きな節税効果がある制度で、宅地の評価額を最大8割減額することができます。特例の対象となる宅地…[続きを読む]

相続税申告を人生で何度も経験することはないため「相続税申告は難しい」と思われていないでしょうか?

確かに、複雑な土地や非上場株式の評価は専門家でなければ相続税評価の計算が難しい場合もありますが、相続税申告書のルールさえ理解すれば自分で相続税申告書を作成して税務署に提出することが可能です。

ここでは、相続税申告書の書き方についてご紹介します。

目次

相続税申告書は第1表から第15表まであり、その他に付表まで合わせるとその数は50枚以上になります。

また、第1表から順番に作成していくわけではなく、全ての帳票を使用するわけでもないため、初めて相続税申告書を作成する方はどこから手をつけてよいのか分かりにくい構造になっています。

ここでは、相続税申告書の作成を次の4つのパートに分けて見ていきます。

相続税申告書作成では、まず、相続財産及び負債の記載を行います。

この帳票を作成する前に財産と負債の洗い出しを行い、相続税評価額を算出しなければなりません。財産が多い場合は、この財産負債の洗い出しと相続税評価額の算出が一番重要になります。

使用する申告書

相続財産及び負債の計算を基に相続人が全員で納める相続税の総額を求めます。

使用する申告書

相続税では「配偶者の税額軽減」など、納める相続税額を減らすことができる制度があります。

一方、一定の状況では相続税に加算される税額が発生することもあります。ここでは、税額控除及び相続税の加算の計算を行うための帳票を作成します。

使用する申告書

手順①~③に基づいて最終的な各相続人の相続税額の計算を行います。

相続財産と負債を記載します。

第9表から第15表を使用しますが、必ず作成する帳票と状況により作成する帳票があります。

相続税申告書で必ず作成しなければならない帳票は、第11表・第13表・第15表になります。

記入方法を見ていきましょう。

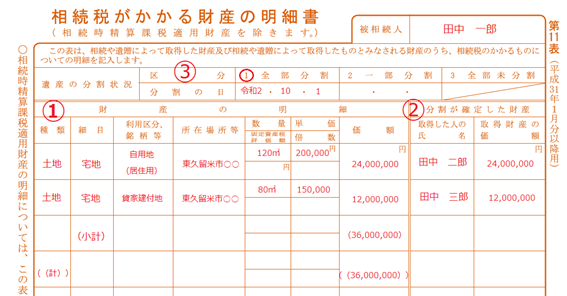

相続財産を記載し、相続した人を記入する帳票です。

➀には、相続財産の種類・細目などの詳細を記載します。財産の詳細を種類ごとに記載します。財産の種類と明細、相続税評価額を記入し、細目ごとに「小計」、種類ごとに「計」を入れます。

「価額」の欄には相続税評価額を記載します。

②には「財産の分割状況」を記載します。対象の相続財産を誰がどれだけ相続するのかを記載します。

共有持分で遺産分割を行う場合は、相続人の氏名と相続する財産の価格を二段書きします。

③には、遺産分割の状況を記載します。遺産分割が終わっている場合、または一部終わっている場合には、遺産分割が行われた日を記載します。

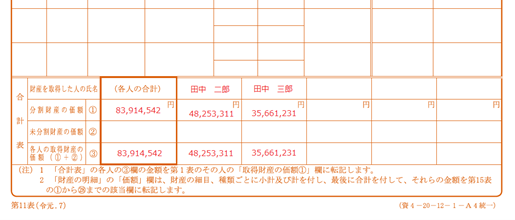

第11表の下部には、②の分割が確定した財産を各人ごとに集計し、合計額を記載します。

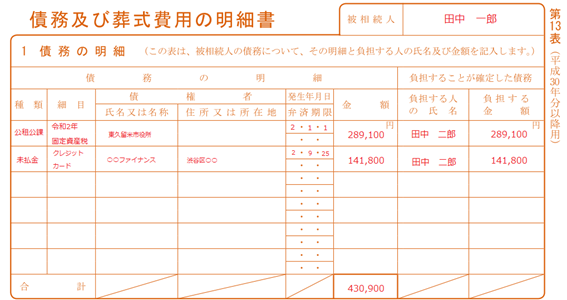

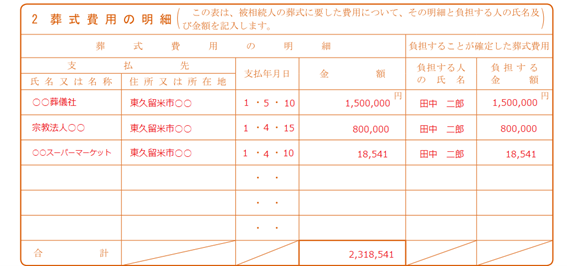

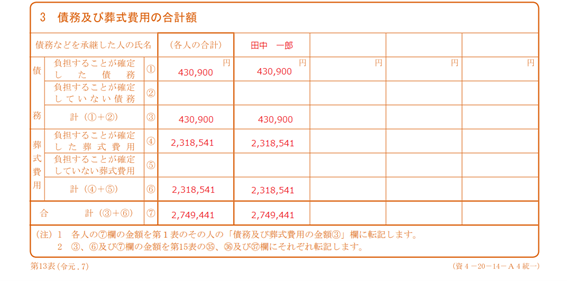

借入金や未払金などの債務と葬式や葬儀などに支出した費用を記載します。

これらは「マイナスの財産」になるため、相続税の計算では相続財産から差引くことができます。

債務の明細には、債務の種類ごとに記載します。主な債務の種類には、次のようなものがあります。

葬式費用には、次のような費用を記載します。

申告書の下部では、債務と葬式費用を各相続人ごとに集計した金額を記載します。

第15表では、第11表で記載した財産と第14表で記載した債務と葬式費用の種類別の合計額を記入します。転記もれがないように注意しましょう。

この帳票では、各人が相続した財産債務の合計と全体の財産債務が分かります。

次の申告書は、必ず作成しなければならないものではなく、死亡保険金控除や小規模宅地等の特例などを利用する場合に必要になる帳票です。

これらの申告書を作成しなければ、控除や特例を受けることができませんので、対象になる場合は忘れないように作成しましょう。

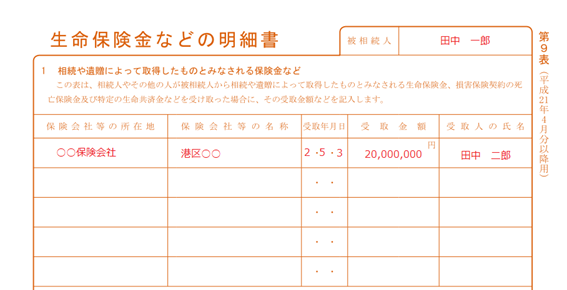

生命保険の死亡保険金には、相続税の優遇措置があります。以下の非課税枠があり、次の帳票でその非課税枠の計算を行います。

以下を記入します。

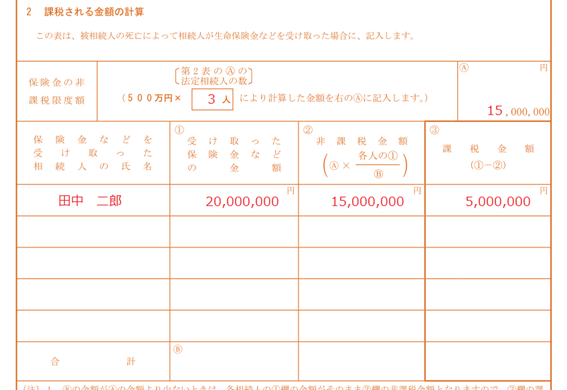

第9表の下部では、死亡保険金の非課税金額を計算します。

非課税金額は、受取った保険金の総額について均等に割り当てることになります。

受け取った保険金が1つの場合は、受け取った保険金から非課税金額を差し引き、残額に相続税が課税されることになります。

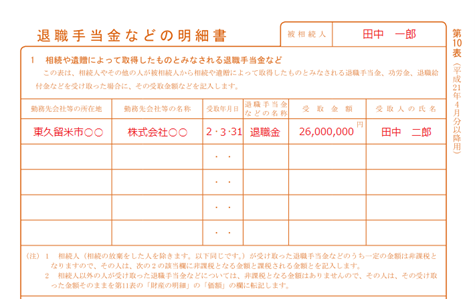

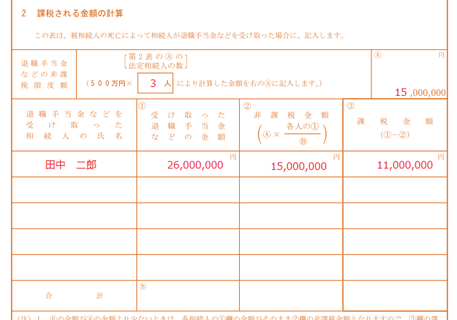

死亡退職金についても、死亡保険金と同様に相続税が課税されない非課税枠があります。

第10表は、第9表と同じ構成の申告書になっています。上部に退職金の支払先と支払金額、受取人を記入します。

下部では、退職金の以下の非課税枠と課税される退職金の額の算定を行います。

非課税枠を超える退職金が支給された場合に相続税が課税されます。

相続税の計算では、小規模な宅地について一定の要件を満たす場合に相続税評価額を最大80%減額できる特例があります。この特例を受ける場合には、次の申告書を作成する必要があります。

第11・11の2表の付表1の帳票は、宅地を居住用に利用しているのか事業用に利用しているのかで控除額が異なり、帳票が複雑なため、ここでは簡単に触れる程度にします。

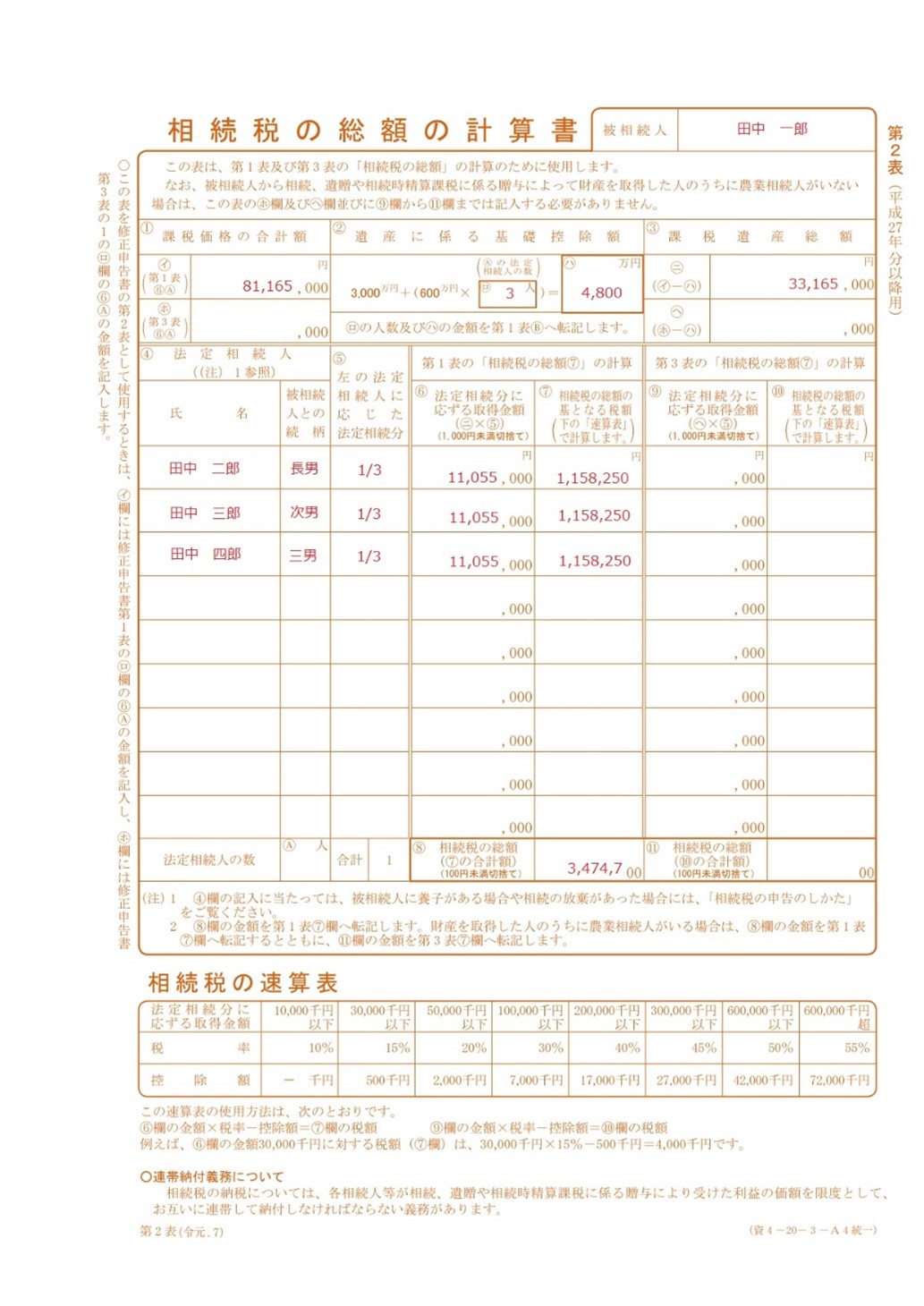

第15表で記載した全体の財産債務の金額をもとに相続財産にかかる相続税の総額を算出します。

第1表の上部を使用して課税価格を計算します。

第1表で課税価格を算出し、第2表で相続税の総額を計算します。

基礎控除額を課税価格から差引き「課税遺産総額」を求め、課税遺産総額を法定相続分で按分します。

各人の按分額に相続税率を乗じ相続税額を算出します。各人の相続税額を合計したものが「相続税の総額」になります。

詳しくは、以下の関連記事を是非ご一読ください。

第2表で求めた相続税の総額を基礎に各人の相続税の納付額を計算していきます。

第2表で求めた相続税の総額を基礎に各人の相続税の納付額を計算していきます。

相続税の総額を求めた後は、各相続人が受けられる税額控除や相続税に加算する金額を求めていきます。主な税額控除と相続税に加算する金額を見ていきましょう。

被相続人の配偶者や一親等の血族以外の人が財産を相続する場合は、その人の相続税額に20%の税額が加算されます(2割加算制度)。

対象になる相続人がいる場合には、第4表を使用して加算額の算出を行います。

相続人に配偶者がいる場合には「配偶者の税額軽減」を受けることができます。

「配偶者の税額軽減」とは、配偶者が相続する財産の額が1億6,000万円または法定相続分までは相続税が課税されない制度です。節税効果が高いため、相続税申告で頻繁に利用されます。

申告書の提出が適用条件となっているため、適用を受ける場合は作成が必要です。

未成年者や障害者が相続人にいる場合に使用する申告書です。

相続人が未成年者の場合は、以下の税額控除ができます。

障害者の場合は、一般障害者(10万円)と特別障害者(20万円)の場合で控除額が異なりますので、よく確認しましょう。

10年以内に支払った相続税があった場合は、支払った相続税の一部をこの相続税申告で控除することができます。

この控除をうける場合には、前回の相続税申告書の控えが必要になります。

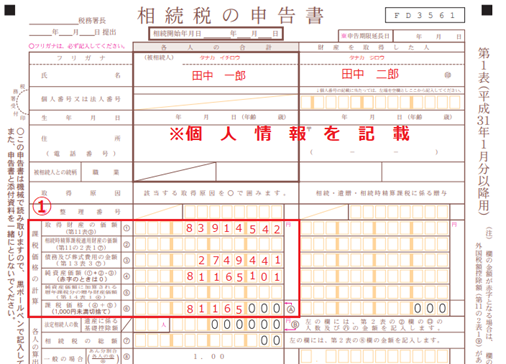

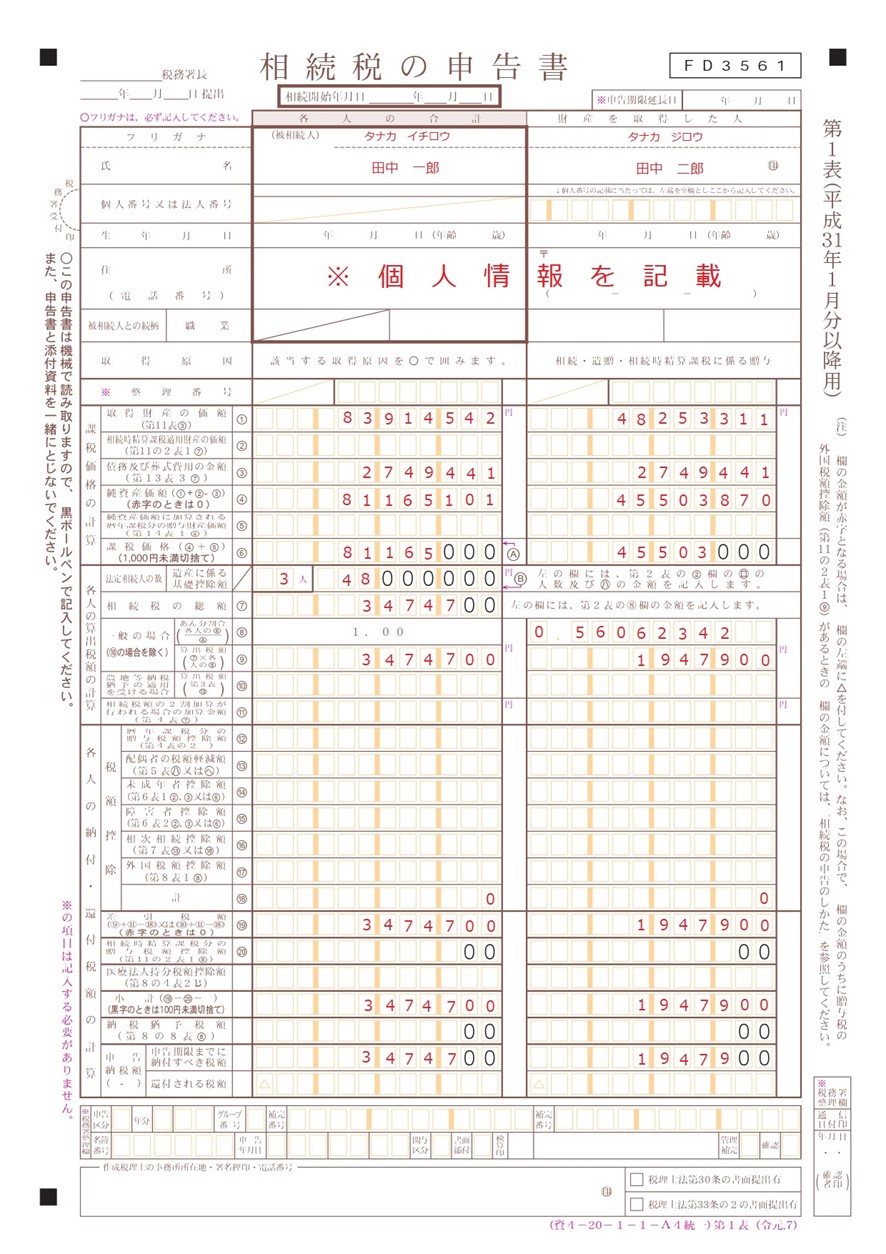

税額控除及び相続税の加算の計算を終えたら、各人の相続税額の算出を行います。相続税額の算出は、第1表を使用して行います。

各人が相続する財産債務を記入し、法定相続分ではなく総財産のうち各人の実際に相続する財産の割合を求めます。求めた割合を相続税の総額に乗じることで各人の相続税額の算出を行います。

上記申告書を例に相続税額の算出してみましょう。

田中二郎氏(相続人)が相続する正の財産(プラスの財産)から負の財産(債務及び葬式費用)を差し引いた純の財産が「全体の純の財産」に占める割合を計算します。

※ 数式の中の括弧内の数字は、「財産を取得した人」欄の数字を指します。

45,503,000円 ÷ 全体の純の財産81,165,000円(⑥)=0.56062342(⑧)

※ 数式の中の括弧内の数字は、「各人の合計」欄の数字を指します。

相続税総額に上記で求めた割合を乗じて個人の相続税額を算出します。

3,474,700円(⑨)×0.56062342(⑧)=1,947,998円

⇒百円未満切り捨て 1,947,900円(⑨)

※ 数式の中の括弧内の数字は、「各人の合計」欄の数字を指します。

田中二郎氏(相続人)の個別の相続税額は1,947,900円となります。

第1表の記入が終わると相続税申告書が完成します。税務署へ相続税申告書を提出する際は、ここまで使用した第1表~第15表までの申告書と財産の相続税評価計算の基になる資料、相続人がわかる戸籍謄本や遺産分割協議書、印鑑証明書などの多くの書類を税務署に提出しなければなりません。

また、相続税の納付も申告期限内に行わなければなりませんので注意が必要です。

今回は「相続税申告書の書き方」についてご紹介しました。

相続税申告書は、あまり馴染みのない申告書ですが、ルールさえ分かれば決して自分で作成することが難しい申告書ではありません。評価の計算が難しい財産がない場合は、税理士に依頼することなく申告書を作成することも可能です。

ただし、控除や特例を利用する場合や相続人の関係が複雑なケースなどは、専門家でなければ解決できないことがあります。相続で不安を抱えている場合は、一度税理士に相談することをおすすめします。