相続税の配偶者控除を利用すれば、配偶者の相続税が相続財産1億6000万円まで無税になります。とても強力な優遇措置です…[続きを読む]

相続税に強い税理士の選び方と依頼するタイミング

一般の方にとって、相続税申告の税理士を選ぶことは、大変骨の折れることです。一生に何度もあることではありませんから周りの口コミや評判、ランキングに頼りきってしまうこともできません。

そこで、今回は、税理士の裏事情なども踏まえて税理士の選び方について解説します。ぜひ参考にしてください。

目次

1.相続税申告の状況と税理士との関係

1-1.相続税申告の経験豊富な税理士はごく一部

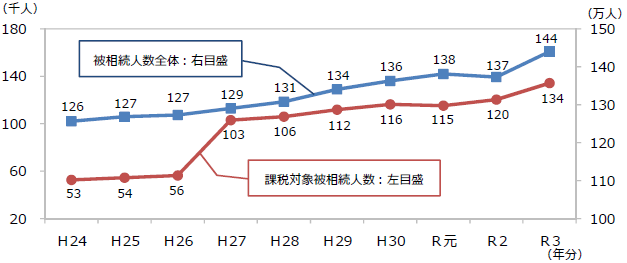

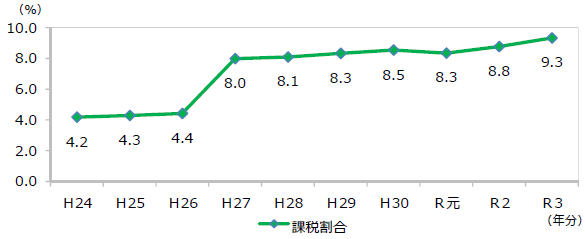

国税庁が公表している「相続税の申告実績の概要」によると、2021年(令和3年)に死亡した人は約144万人、このうち相続税の課税対象となった被相続人は約13.4万人で、課税割合は約9.3%となっています。

相続税の課税対象となる被相続人数は、平成27年の税制改正によって2倍以上に増加しました。

しかし、申告者数が2,000万人を超える所得税の確定申告や、法人のほとんどが提出しなければならない申告数約300万件の法人税申告と比較すると、圧倒的に税理士が触れる機会が少ないのが相続税なのです。

被相続人の推移

課税割合の推移

【出典】令和3年分の相続税の申告事績の概要 「1 被相続人数の推移」 「2 課税割合の推移」|国税庁

全国の税理士登録者数は約8万人(令和4年11月末時点※)であり、約13.4万人の課税対象者となった被相続人を単純に割り当てると、1人の税理士当たり被相続人が約1.7人ということになります。

実際には課税対象者の相続人が税理士を選んで依頼するので、税理士によっても申告数は異なります。相続税を専門としている税理士などは年に何十回も申告を行っている一方で、1件も行わない税理士もいるのです。

また、税理士試験で相続税法は選択科目となっているため、すべての税理士が相続税法を勉強しているとは限りません。

相続税申告の経験値は税理士によってまったく異なり、経験豊富といえる税理士はごく一部なのです。

※【出典】「税理士登録者数」|日本税理士会連合会

1-2.相続税申告に対するスタンスは税理士によって異なる

税理士のミスによりクライアントに意図しなかった課税が生じた場合には、税理士は損害賠償請求を受けることがあります。 税金の中でも相続税はこの損害賠償請求を受けることが多く、税理士にとってはリスクが高い申告となっています。

そこで、責任やミスを避けるために、次のような税理士も現実に存在します。

責任回避のために高めに相続税申告する税理士も

相続税に疎い税理士の中には、もしものときの責任を負わなくて済むように、無難に高めの税額で申告する税理士がいます。

財産調査が不十分であっても、実際の評価額より高い金額で申告しておけば追徴課税は発生しません。このような申告をする税理士は実際に存在します。

税理士代行サービスを利用する税理士も

相続税申告に自信がない税理士がいる証拠に、相続税に強い税理士が黒子となって税理士が税理士を代行をするサービスが存在します。申告の下請けです。

依頼者からの報酬は、元請けと下請け両方の税理士が受け取ることになるので、仲介する元請け税理士を通す分、費用も時間も余計にかかってしまいます。 このような税理士への依頼は、避けるに越したことはありません。

しかし、「代行サービスを使っています。」と公言する税理士もいないでしょうから、判断が難しいところです。

税理士資格を持たないスタッフが対応することも

税理士に相続税申告を依頼しても、最初から最後まですべてを税理士が処理するとは限りません。

税理士事務所によっては、税理士資格を持たないスタッフや、税金に詳しい大学生や大学院生が処理するケースもあります。

税理士以外が処理をしたとしても、あとからそのすべてを税理士が確認すれば問題ありませんが、あまり確認もせずに署名だけササっとして税理士が申告してしまうと、申告内容に誤りがある可能性が高くなり、後々追徴課税が発生する可能性があります。

1-3.相続税に強い税理士に直接相談すべき

このように、相続税についての税理士のスタンスには、大きな差があることが分かりました。

相続税を納めて、高い税理士報酬を支払ったあとに追徴課税が生じてしまっては、せっかく税理士に依頼した意味がありません。

相続税申告が必要であれば、相続税に詳しい、経験豊富な税理士を探しましょう。

2.相続税に強い税理士選び方のポイント

そこで、相続税申告を依頼すべき「相続税に強い税理士」とはどういう人なのか、その見極めポイントを解説します。

2-1.相続税申告の実績がどれだけあるかで選ぶ

まず、依頼する税理士に相続税申告の実績がどれだけあるかが重要です。相続税の節税対策や税務調査への対応力は、その税理士の経験値に左右されるといっても過言ではないからです。

広告や税理士事務所のホームページなどに、「相続専門税理士」や「相続税はお任せください。」などと記載されているからといって、必ずしも相続税に強い税理士ではありません。 単に相談を受けただけで、財産評価計算や申告書作成の経験はあまりないこともあり得ます。

税理士1人に対して年間50件以上の申告を行っている事務所であれば、相続税に強いといえるでしょう。中には年間100件以上こなす税理士もおり、このような税理士に依頼することができれば安心して申告を任せることができます。

広告を鵜呑みにするのではなく、その税理士が持っている実績を直接聞いて比較しましょう。

2-2.相続税申告の費用が明確な税理士を選ぶ

税理士報酬が明確に定められているかも重要です。

実績のある税理士であれば、経験をもとに精度の高い見積もりを出すことができます。対して相続税に疎い税理士は、相続の概要を聞いただけでは漠然とした見積もりとなり、申告後に膨大な報酬を請求される可能性もあります。

相続税申告にかかる税理士報酬の一般的な相場は遺産総額の0.5~1%程度です。サービス以上の報酬を取られないように、依頼する前にしっかりと確認することが重要です。

また、報酬が安いからという理由だけで税理士を選んではいけません。報酬を安くしなければ仕事がこないなど、費用が安いことにはきっと理由があります。高めの税務申告をされて、相続税が高額になってしまっては、税理士報酬が安い意味がありません。

他方、税理士報酬が多少高額であったとしても、相続税を大きく節税してもらえるのであれば、最終的にはこちらの方がお得になります。

税理士報酬と相続税額を総合的に判断することも重要です。

2-3.依頼人の味方になる税理士を選ぶ

クライアントを第一に考えて業務をしてくれる税理士であることも重要です。

税理士は、国と納税者の間に入って、適正な納税義務の実現を図ることを使命としています。つまり、税金に詳しくない納税者が不利にならないように、公正な立場から納税者を助けなければならないのです。

しかし、中には、後々の追徴課税を恐れて無難に高めの相続税で申告する税理士など、クライアントの利益を最優先させることができない税理士がいることも確かです。

課税庁側は税務調査を行って納税者を調べることができますが、専門知識のない納税者は自分に不利な申告をされても、その申告が不利であることを知ることさえ難しいのが現実です。

依頼人の味方になる税理士であること。相続税申告を依頼する税理士には、欠かせないポイントです。

2-4.不動産の評価や節税方法に詳しい税理士を選ぶ

不動産の相続税評価

相続財産に不動産が多く含まれる場合には、不動産の相続税評価に詳しい税理士に依頼するか否かで最終的な節税効果に大きな違いがあります。不動産の相続税評価は、税理士が100人いれば100通りの評価があると言われるほど税理士によって差がつくものだからです。

不動産の現地調査を積極的に行ってくれる税理士なら、それだけ相続税申告に自信をもった税理士だと言えるでしょう。そういった意味では、被相続人の地元の税理士を探してみるのも一つの方法です。

相続税の特例・控除

相続税には、節税に繋がる多くの特例や控除があります。このような特例・控除を使いこなすことで、大きな節税効果が生まれます。また、これらの特例・控除には、厳しい適用要件が定められており、これらを知り尽くし、使いこなしてこそ相続税に強い税理士と言えます。

また、二次相続まで考慮すると、一次相続で限度枠一杯まで控除を利用しないほうが、二次相続まで考えると節税に繋がることがあります。

例えば、配偶者の税額軽減(いわゆる相続税の配偶者控除)では、次のようなことが考えられます。

このようなケースで適切なアドバイスができる税理士は、相続税に強い税理士と言えるでしょう。

2-5.相性も税理士選びのポイント

いくつかポイントを挙げましたが、依頼する税理士との相性も重要です。

相続税の申告を依頼するには、財産状況はもちろんのこと、家族構成や関係性などデリケートな部分まで話さなくてはいけない場合や、遺産分割協議で揉めたときに、税理士に間に入ってもらわなければならないこともあります。

相続税申告において、税理士と納税者の関係は意外と密なのです。 実際に会って話してみて、この人になら何でも話せる、信頼できると思える税理士を見つけましょう。

それには、初回相談無料を実施している事務所を有効に活用し、何人かの税理士に実際に会ってみることをお勧めします。

あなたも、ぜひ、次のページから相性の合う相続税申告に強い税理士を探してみてください。

相続税に強い税理士を探す

3.相続税申告の税理士を費用で選ぶ際の注意点

前述の通り、相続税申告の税理士報酬の相場は、一般的に遺産総額の0.5~1%程度で、一概にどの程度の費用がかかるとはいえません。財産内容や相続人の数などによっても異なってくるからです。

参考までに、次の事例でいくつかの税理士事務所の費用を計算してみます。

- 遺産総額:1億円(現金・自宅・非上場株式)

- 相続人:妻と子2人

A事務所

遺産総額に対する報酬の割合:0.864%

| 報酬 | 58.5万円 |

|---|---|

| 加算額(土地) | 7.2万円 |

| 非上場株式 | 9万円 |

| 相続人が複数 | 11.7万円 |

| 合計 | 86.4万円 |

B事務所

遺産総額に対する報酬の割合:0.99%

| 報酬 | 65万円 |

|---|---|

| 加算額(土地) | 6万円 |

| 非上場株式 | 15万円 |

| 相続人が複数 | 13万円 |

| 合計 | 99万円 |

C事務所

遺産総額に対する報酬の割合:0.8%

| 報酬 | 50万円 |

|---|---|

| 加算額(土地) | 5万円 |

| 非上場株式 | 15万円 |

| 相続人が複数 | 10万円 |

| 合計 | 80万円 |

以上、料金表を公表していた税理士事務所の中から3社を取り上げて費用を比較してみました。

多くの事務所で、基本料金+加算料金というシステムを採用していますが、単価が少しずつ異なっています。 報酬額は、3社すべてが遺産総額の0.5~1%の範囲に収まっています。

注意しなければならないのは、事務所ごとに基本料金に含まれているサービスが違う点です。

小規模宅地等の特例などの特例の適用を受ける場合や、遺産分割協議書作成など、サービスに別途料金がかかる事務所もあります。

気になる税理士事務所には、実際に見積もりをもらって予算に合うかどうか検討しましょう。相続税申告は1人1人内容が違うということを忘れないでください。

4.相続税申告を税理士に依頼すべきタイミング

税理士への依頼は、相続開始から2ヶ月以内にはしたいところです。

その理由は、相続財産を調査する中で、相続財産だけは返済しきれない借金などの負債が見つかって相続放棄したい場合、相続開始から3ヶ月以内に手続きを行わなくてはならないからです。

ただでさえ、相続税の計算には時間がかかります。最低でも申告期限の3ヶ月前までには依頼するようにしましょう。

様々な事情で依頼が申告期限ぎりぎりになった場合には、いったん、概算での申告書を期限内に提出して、その後修正申告を行う方法もあります。

税理士への依頼は早いに越したことはありません。生前から相談することができれば相続税の節税相談にものってもらえます。

5.相続税に強い税理士に関してよくある質問

相続税申告の税理士報酬はいくら?

相続税申告にかかる税理士報酬の一般的な相場は遺産総額の0.5~1%程度です。サービス以上の報酬を取られないように、依頼する前にしっかりと確認することが重要です。内訳は、「基本報酬」と「加算報酬」があります。詳しくは、こちらをご覧ください。

相続で税理士はどこまでしてくれる?

税理士は、税金に関することであれば、基本的にどんな相談内容にも応じることができます。 相続税に関しては、被相続人が生前にする相続税対策から、相続税申告まで相談することができます。

相続が発生し、相続税が課税されるかどうかわからない状況であっても、税理士に相談すれば、相続税申告や納税の要否を判断してくれます。詳しくは、こちらをご覧ください。