相続税申告の税理士報酬・費用の相場

相続税の申告は所得税確定申告とは違い馴染みがないため、税理士の報酬が良くわからない方が大半だと思います。相続税申告の…[続きを読む]

昨今、相続税申告を自分でやった方のブログなどをネット上でも見かけるようになりました。しかし、本当に相続税の申告を、税金について素人である一般人が自分で行うことは可能なのでしょうか?

結論から申し上げますと、相続税の申告を自分で行うことは可能です。 しかし、相続財産の種類や規模などによって、自分で申告を行う難易度は大きく異なります。

今回は、自分で申告を行う場合のメリット・デメリットから申告の流れを説明し、 どのような場合であれば、相続税の申告を自分でできるのかの判断材料を提供していきます。

目次

相続税申告は自分で行うことはできますが、自分で申告する場合のメリット・デメリットを紹介してします。

相続税の申告を自分でやる最大のメリットは、税理士報酬を支払わなくてもよいということです。

被相続人が亡くなって、葬儀費用などいろいろとお金がかかる中で、少しでも出費を減らしたいところでしょう。 相続税の申告を税理士に依頼した場合、財産の種類や規模などにもよりますが、一般的には数十万円~数百万円程度の報酬を支払うことになります。

相続税申告を自分で行うデメリットにはいくつかあります。

相続税の申告をするという経験は一生に何度もあることではありません。 そのため、自分で書籍やインターネットなどを調べながら地道に手続きを進めていくという根気のいる作業が必要となります。

必要書類を過不足なく集め、難解な相続税の計算のルールを理解し、納税額を正しく計算しなければなりません。 また、税法は毎年のように改正されますので、参照している情報が最新のものかを常にチェックしなけなければなりません。

プロである税理士でも苦労するほど、相続税の申告額を計算することは難しいものです。 一般の方が自分で相続税の計算を行った場合、申告額を誤ってしまうリスクが大きいです。

相続税には納税額を減らすことができる様々な特例が用意されていますが、自分で相続税申告をすると、それらを漏れなく適用することは難しく、税金を払いすぎてしまうことが多いようです。

逆に、支払う税金が足りないと、後で指摘されて、延滞税や過少申告加算税などのペナルティも支払う羽目になります。

相続税申告の期限は、被相続人が亡くなってから10ヶ月以内です。

お仕事をされている方が自分で申告を行う場合に困ってしまうのが、平日にしかできない手続きが多いということです。

戸籍などについては役所、金融資産の証明書については銀行や証券会社、申告書の入手や提出は税務署といったように、一般的に平日の日中にしか窓口が開いていない機関とのやり取りが多く、なかなか思うように進められないことが多いでしょう。

相続税申告の手続きでつまずいて、うまく進まないと、期限に間に合わなくなる可能性もあります。

期限に間に合わないと、相続税額がある場合は、延滞税などのペナルティが発生してしまいます。

相続税申告は自分でもできますが、所得税の確定申告と比べると、かなり複雑で、かつ経験もないですので、自分できるケースと、税理士に依頼したほうが良いケースを紹介します。

相続財産が現金・預貯金・有価証券など、金額がわかりやすくシンプルな財産しかない場合は、財産の評価額の計算が楽にできます。

相続人が1人であれば、その人がすべての相続財産を相続しますので、遺産分割協議も必要なくシンプルです。

または、相続人が複数人いても、もめていなければ、遺産分割協議をして申告すれば大丈夫です。申告後にトラブルになることもないでしょう。

「配偶者の税額軽減(配偶者控除)」や「小規模宅地等の特例」など特例を利用すると、相続税額が0円になるケースでは、相続税申告書の作成も楽であり、税務調査が入るリスクも少ないです。

土地はその形状や周辺環境によって、特例を適用してその評価額を減額することができます。しかし、一般の方ですと、なかなかそのすべてを把握し、漏れなく適用することは困難です。

地方の小さな宅地や畑など、ほとんど価値のない土地であれば、評価額が低いため特に問題はありませんが、都市部の宅地や、広大な土地などは、評価のしかた次第で評価額が大きく変わります。

また、企業オーナー等で、非上場株式がある場合は、計算方法がいくつかあり、その方法も複雑です。

その場合は、税理士に依頼したほうが、うまく特例を活用し、納税額を減らすことができる可能性は高いでしょう。

相続人同士でもめている、あるいは、もめそうなケースでは、そもそも遺産分割協議を完了することができない可能性があります。税理士など第三者に入ってもらったほうが、スムーズな解決につながりやすいでしょう。(本当にもめていて、解決しないときは、弁護士への依頼になります。)

海外に相続人がいたり、海外に相続財産がある場合は、相続人の確定、財産、負債の調査やその評価の手続きにおいて、現地の当局や機関とのやり取りが必要になるため、手続きがより複雑になり、時間もかかります。

このような場合も税理士に依頼することを検討すべきケースと言えます。

申告の準備を開始した時点で、すでに申告期限が差し迫っているケースも税理士に依頼した方が良いです。

一般の方の場合、申告の間際になって必要な添付資料が漏れていることに気づくことが多くなります。申告期限が間近となれば、期限内の申告が間に合わなくなってしまいます。

「相続税申告を自分ですると税務調査が入りやすくなる」とよく言われることがあります。一理はありますが、本質的には、そのようなことはありません。

相続税申告を自分でしても税理士が代行しても、相続税申告が正しく行われていれば、税務署が税務調査に入ることはほとんどありません。税務調査に入るのは、疑わしい点があるからです。きちんと財産調査を行い、正しく申告していれば、税務調査に入ることは稀でしょう。

ただ、相続税申告を自分ですると、一部の財産が漏れていたり、間違って計算してしまったりして、過少申告となる可能性はあります。そうすると、結果的に、税務調査が入る確率が高まります。

相続税申告で自分でするときの流れを、簡単に紹介します。まずは、相続税申告が必要か否かを確認することから始まります。

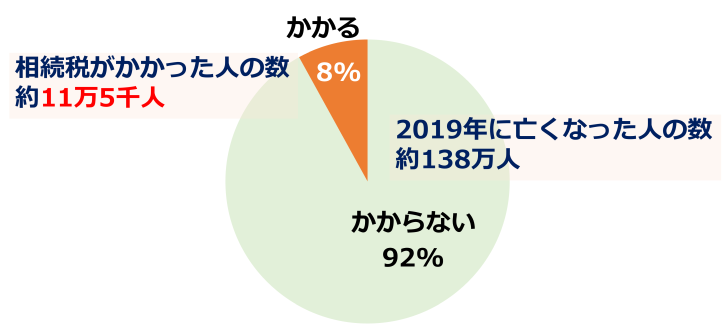

実は、2019年の相続税申告データでは、相続税がかかった人の数は、全体のわずか8%です。ほとんどの人は申告不要です。申告不要なのに、間違って申告すると、時間も費用も損をしてしまいますので、申告の要否をちゃんと確認しましょう。

まず、誰が相続人なのかを確定する必要があります。

相続財産の総額が同じであっても、相続人の数によって基礎控除の額は異なるため、納税額が変わってしまうからです。

相続人を確定するためには、被相続人が生まれてから死亡するまでの戸籍謄本を集める必要があります。 戸籍謄本を取得できるのは本籍地の役所だけですので、生まれてから死亡までの間に転籍をしている場合には、複数の役所で取得しなければなりません。そのため、戸籍謄本の収集だけで1、2か月を要することもあります。

次に、被相続人の財産と負債をすべて調査します。

一般的な財産の種類とその調べ方を以下の表にまとめました。

| 財産の種類 | 調べ方(例) |

|---|---|

| 預貯金・有価証券 | 通帳、郵便物、電子メールから金融機関に照会など |

| 土地・建物 | 権利書や名寄帳など |

| 自動車・船舶等 | 権利証や課税状況の確認など |

さらに、借金などの負債についてもその有無や額を調査する必要があります。こちらはマイナスの財産となり、相続税の計算上、財産の額からマイナスすることができます。

| 負債の種類 | 調べ方(例) |

|---|---|

| 借金など | 借用書、金銭消費貸借契約書等の書類の有無や貸金業者からの郵便物なども確認 また、信用情報機関に借金の開示を請求 |

相続財産の金額を相続税上の評価額に基づいて計算します。

現金・預貯金はそのままの金額ですし、株式などの有価証券は、被相続人が亡くなった日の残高証明書を証券会社に発行してもらえば金額がわかります。

土地については、その形状や周辺の環境などに従って、納税額を減額できる様々な計算上の特例がありますので、最大限に活用したいところです。

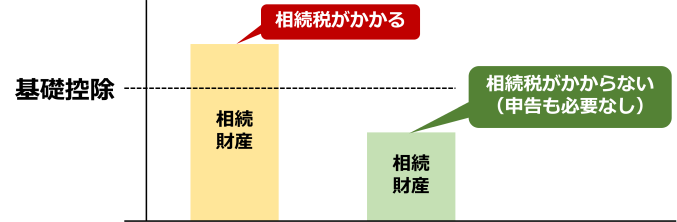

基礎控除額は、次のとおりです。

評価をした相続財産の合計金額が、基礎控除額以下なら相続税はかかりませんので、申告は必要ありません。

逆に、基礎控除額を超えていたら、相続税がかかります。

これらの特例を利用して相続税が0円になるときは、相続税がかからなくても、申告は必要です。申告しないと特例を適用できず、相続税がかかりますので、ご注意ください。

国税庁が提供している「相続税の申告要否判定コーナー」を利用すると、相続税申告が必要かどうか判定することができます。

必要な項目を埋めていくだけの簡単な作業ですので、利用してみると良いでしょう。

相続税申告が必要と判明したら、本格的に相続税申告を進めていきます。

どの財産を誰が相続するのかを決めます。

遺産分割は、遺言書があれば基本的には遺言に従うことになりますが、遺言書が無い場合は、相続人間で話し合って決めます。いわゆる遺産分割協議です。 相続人同士の関係があまりよくなかったりすると、遺産分割協議に長時間を要する可能性もあります。

申告書には、その申告書に記載した内容の根拠となる戸籍謄本、遺産分割協議書、印鑑証明書などの書類を添付する必要があります。

申告書に添付することになる書類は、必要であると判明した時点で取得しながら手続きを進めていくことも重要です。 一般的な添付書類については国税庁のホームページや、以下の関連記事でも確認いただくことができます。被相続人の財産の内容によって異なりますので、慎重に揃える必要があります。

(参考) 相続税の申告の際に提出していただく主な書類|国税庁

ここまでの長い道のりを経て、いよいよ申告書を作成します。

申告書の様式は税務署に備え付けられているほか、以下の国税庁ホームページにてダウンロードすることも可能です。

申告書の様式には第1表から第15表まであり、作成が必要となる表は申告内容により異なります。

相続税申告書を作成できるソフトもありますので、それらを活用すれば簡単に作成できます。「相続税申告 ソフト」と検索すれば、いくつか表示されます。

申告書の作成が完了したら添付書類を添えて税務署に提出します。

申告期限は被相続人が亡くなったのを知ってから10ヵ月以内です。 提出先の税務署は被相続人が亡くなった時に住んでいた住所地を管轄する税務署です。相続人の住所地ではないため注意しましょう。申告書は郵送で提出することも可能です。

| 申告期限 | 被相続人が亡くなったのを知ってから10ヵ月以内 |

|---|---|

| 申告書の提出先 | 被相続人が亡くなった時に住んでいた住所地を管轄する税務署 |

申告書を提出したら、次は、納税です。

納付書はどの税務署でも入手でき、納付もどの税務署でも行うことができます。 納付はこの他にも、金融機関やコンビニに納付書を持参して行うことが可能です。注意事項ですが、基本的に、全額、現金で納付します。

※物納(土地などで納税する)制度もありますが、条件はかなり厳しく、ほとんど利用されません。

納付期限は相続期限と同じく、被相続人が亡くなったことを知ってから10ヵ月以内となっていますので、申告しただけで安心せず、申告したら速やかに納付するようにしましょう。

相続人に申告が必要なのは、相続税だけではないかもしれません。もし、被相続人に確定申告が必要であるのに申告前に亡くなった場合には、相続人は、準確定申告も必要となります。

準確定申告の申告期限は、以下の通りです。

| 被相続人の亡くなった日 | 準確定申告の期限 | |

|---|---|---|

| 1月1日~3月15日 | 本年分の準確定申告 | 相続の開始があったことを知った日の翌日から4ヶ月以内 |

| 前年分の準確定申告をしていない場合(※) | ||

| 3月16日~12月31日 | 本年分の準確定申告 | |

準確定申告の申告書の書き方について詳しくは、以下をご一読ください。

※ 前年分の準確定申告をしていない場合には、前年分と本年分の2年分の準確定申告をする必要があります。

相続税の申告を自分で行う際は、書籍やインターネットの情報などを参照しつつ、税務署にも問い合わせながら細心の注意を払って進めていくことがポイントです。

また、相続税申告には、納付が完了するまでに多くの手続きがあり、一つ一つの手続きにある程度の時間がかかります。従って、全体のスケジュールをしっかりと管理しながら、期限内に納付を終えられるように進めていくことが重要になります。

ただし、相続税の申告は、その他の税金の申告と比較しても専門性が高く難しいものであると言えます。自分で申告することは不可能では無いですが、簡単なケース以外では、やはり専門家に依頼したほうが、より確実といえます。

相続財産が現預金・上場株式だけなど、簡単な内容であれば、自分でも相続税申告をすることができます。

しかし、不動産(土地・建物)や非上場株式がある場合には、評価方法が難しく、自分で申告をすると間違いが生じ、後で税務調査になる可能性が高くなります。

その場合、可能な限り、税理士に依頼したほうが良いかもしれません。

相続税申告を自分でやる場合も、税理士に依頼する場合も、基本的な流れは同じで次のようになります。