準確定申告書と付表の書き方(記入例つき)

相続の手続きにおいては、相続税の申告以外に、準確定申告(※)と呼ばれる被相続人の所得税の申告が必要なことがあります。

今回は、準確定申告が必要になるケースから、準確定申告書や付表の書き方まで準確定申告について気になることを徹底的に解説します。

※本来の確定申告ではないが、それに準じて行うという意味で「準確定申告」と呼ばれています。

目次

1.準確定申告とは?

1-1.準確定申告は被相続人の確定申告

必要な確定申告をすることなく被相続人が亡くなった場合には、相続人が代わりに確定申告をしなければなりません。これを「準確定申告」といいます。

被相続人が亡くなった年の1月1日から死亡した日までの所得金額と所得税の税額を計算して、相続の開始があったことを知った日(通常は死亡した日)の翌日から4ヶ月以内に、確定申告をしなければいけません。

1-2.準確定申告の期限

| 被相続人の亡くなった日 | 準確定申告の期限 | |

|---|---|---|

| 1月1日~3月15日(※) | 本年分の準確定申告 | 相続の開始があったことを知った日の翌日から4ヶ月以内 |

| 前年分の準確定申告をしていない場合は、本年分の申告と同時に申告 | ||

| 3月16日~12月31日 | 本年分の準確定申告 | |

※: 3月15日が土日に当たる場合は、その翌日から起算します。

たとえば、12月10日に亡くなった場合には、通常の確定申告期限(3月15日)が先に到来していますが、この場合も、亡くなった日の翌日から4ヶ月(4月10日)が期限となります。

1-3.準確定申告の申告先

準確定申告の申告先は、被相続人が死亡した時の住所を所轄する税務署です。相続人の住所地を管轄する税務署ではありません。

本来、被相続人が行うべき確定申告を相続人が代わって行なう申告であるからです。

1-4.準確定申告が必要な被相続人

準確定申告が必要になる要件は、通常の確定申告の場合と同じです。

被相続人が一般の給与所得者であれば、会社が年末調整を行って所得税の精算を行うため、準確定申告を行う必要はありません。しかし、次の場合には、準確定申告が必要になります。

| 給与所得者 |

|

|---|---|

| 公的年金等 の受給者 |

|

| 自営業者 |

|

被相続人が給与所得者でも不動産賃貸や株で儲けた利益が20万円を超えていたり、給与所得者ではなく自営業者であったりすると、準確定申告の必要が生じます。

特に、被相続人が事業を行っていたときは、その事業を引き継ぐのか廃業するのかも決めて、必要書類を提出しなければいけません。

また、被相続人に関して各種の控除を受ける場合も準確定申告が必要になります。

| 共通項目 |

|

|---|

1-5.令和2年分以降の準確定申告は電子申告(e-Tax)対応

令和2年1月6日以降に提出される令和2年分以後の所得税及び復興特別所得税の準確定申告書については、電子申告(e-Tax)ができるようになりました。

一方、令和元年分以前の準確定申告書については、電子申告できません。税務署に書面を提出することになります。

2.準確定申告書の書き方

準確定申告書は特別な書式がある訳ではなく、確定申告書に記載して申告します。

準確定申告で記載すべき事項は、実は、通常の確定申告書とほぼ同じです。そこで、第1表と第2表で、通常と異なる記載が必要になる点だけ解説します。

なお、確定申告について詳しくお知り合になりたい方は、是非次の記事をお読みください。

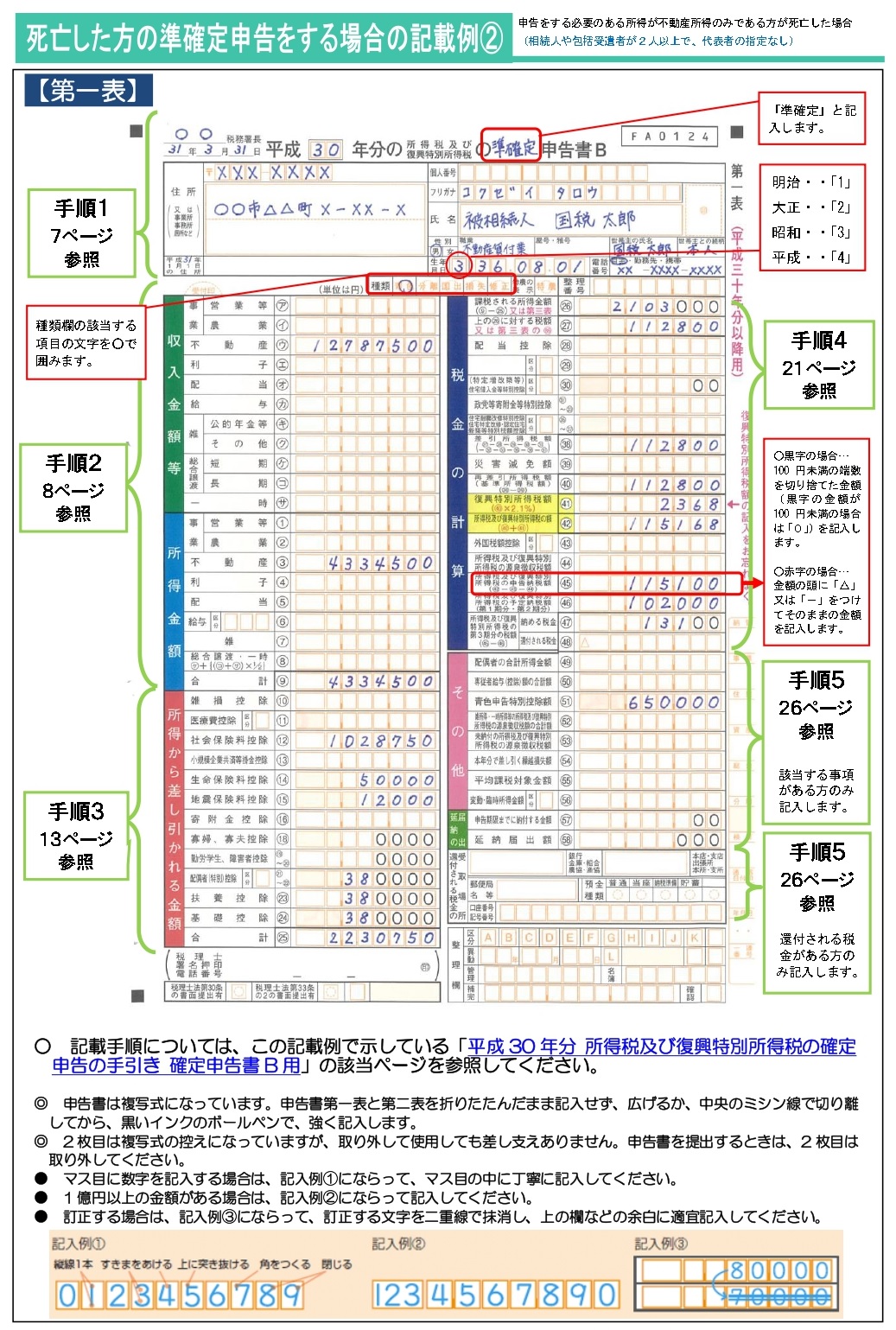

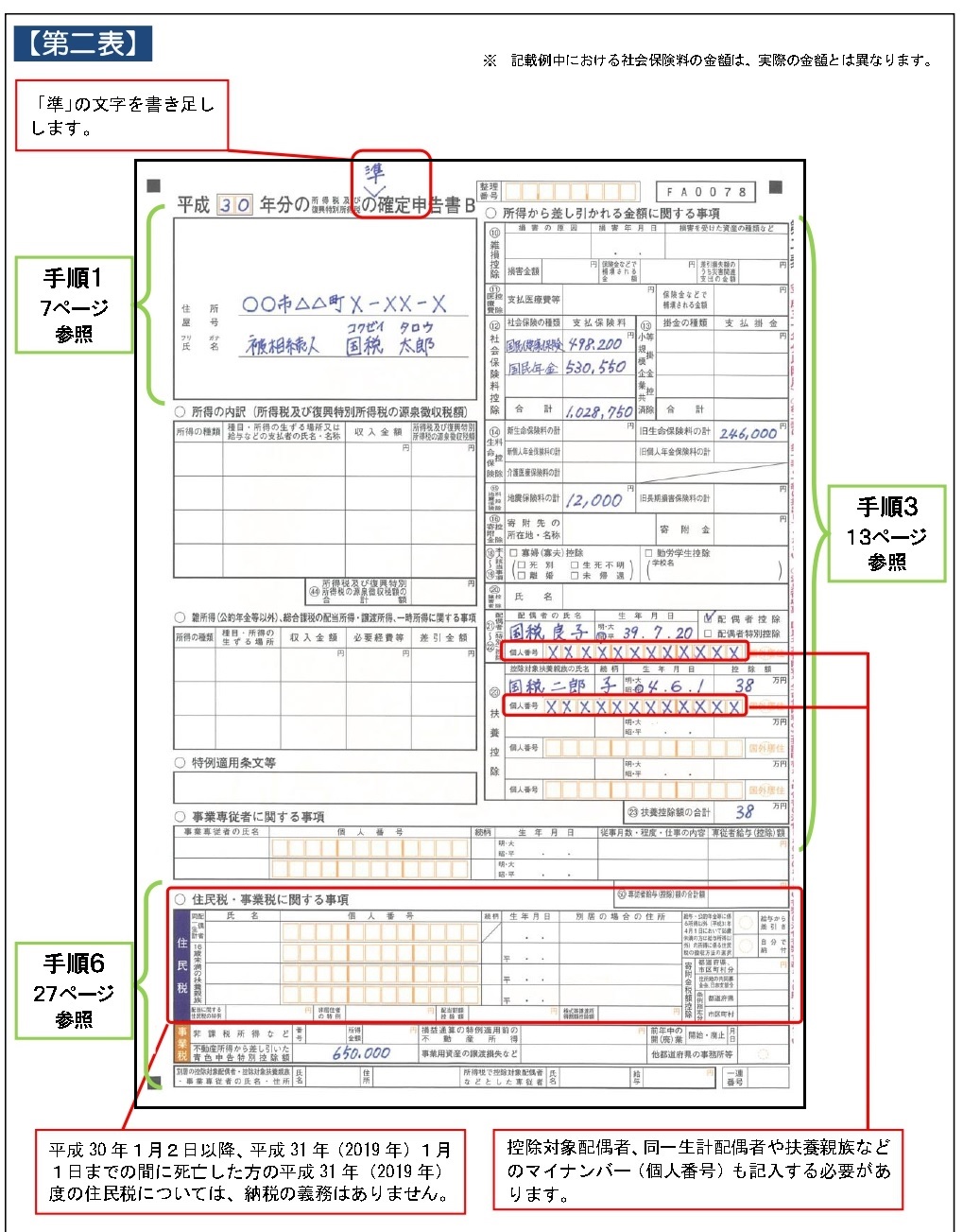

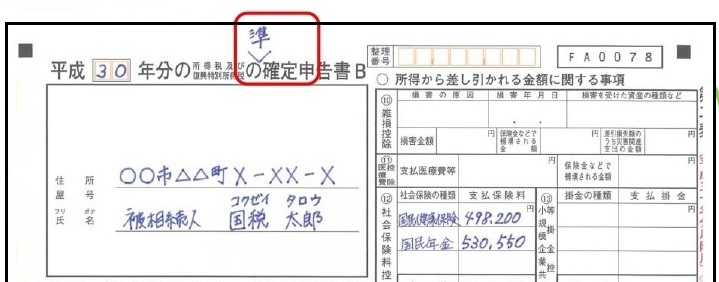

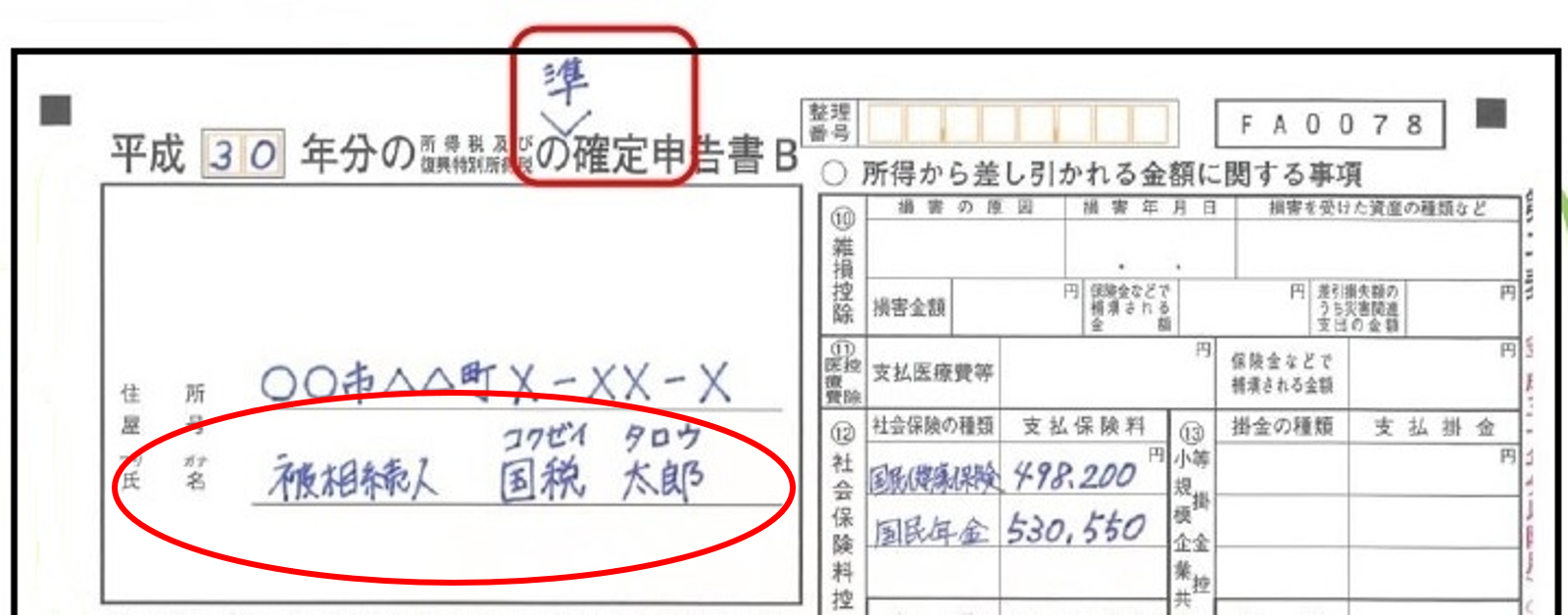

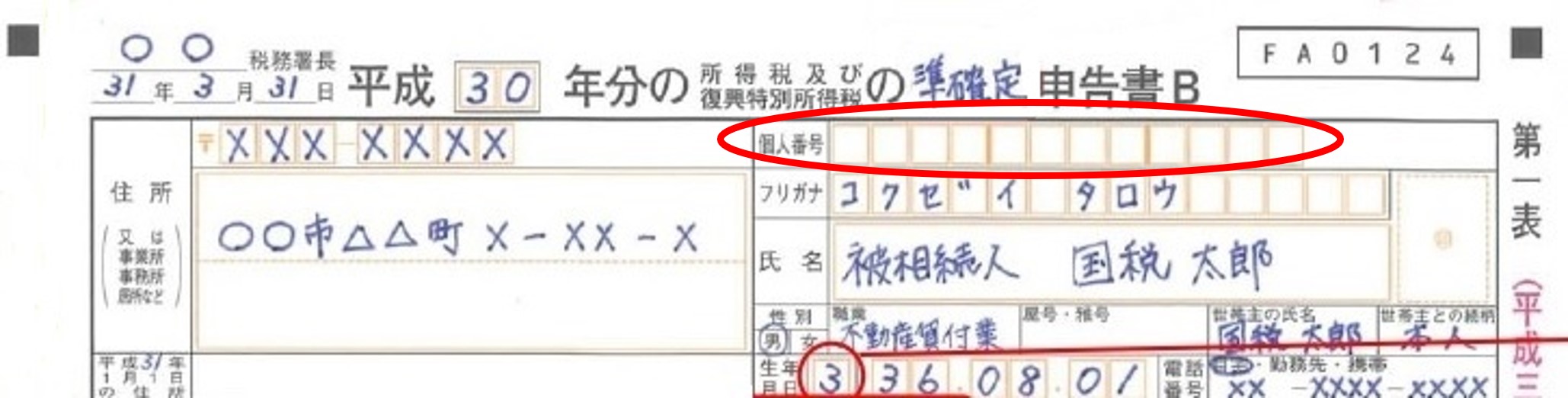

下のサンプルは古い確定申告書の様式ですが、準確定申告書の書き方に大きな変更はありません。参考にしてください。

【出典】死亡した方の準確定申告をする場合の記載例②|国税庁

2-1.確定申告書名の書き方

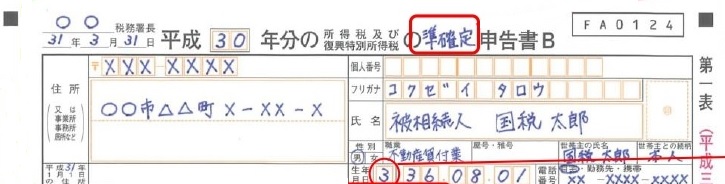

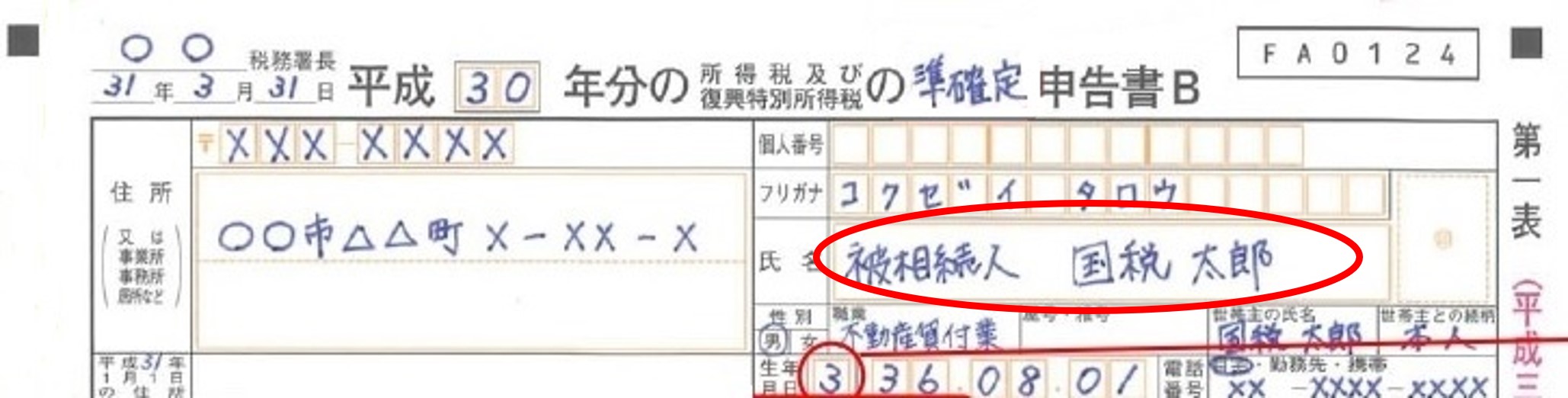

タイトルを「準確定申告書」となるように記入します。既に「確定申告書」と印字されている場合には、「確」の前に「準」と文字を追加します。

第1表

第2表

2-2.氏名欄の書き方

氏名欄には、申告する相続人の氏名ではなく、被相続人の氏名を「被相続人 ○○○○」と記入します。

第1表

第2表

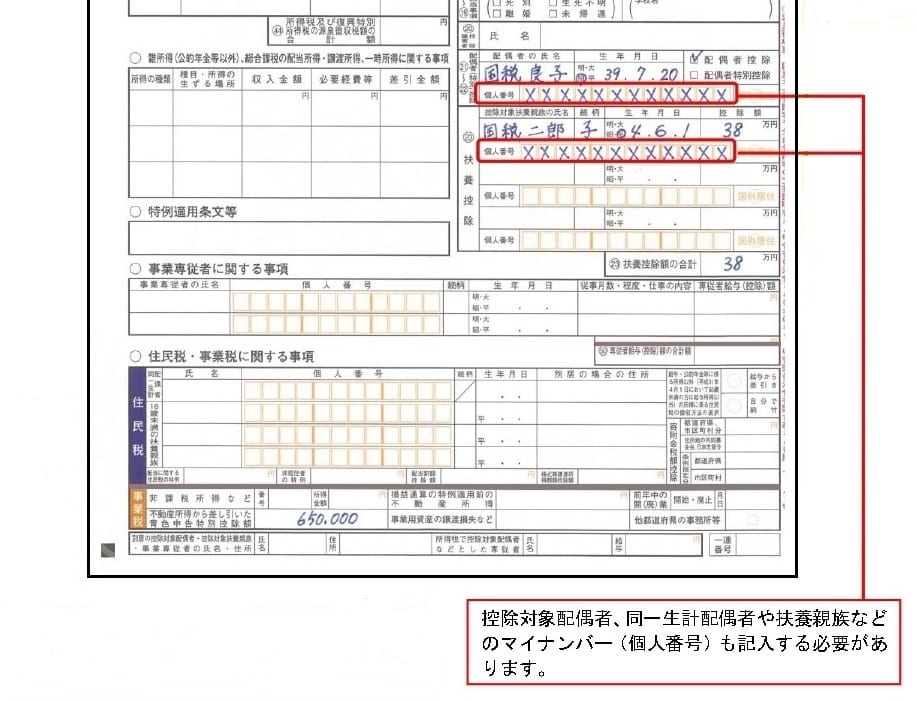

2-3.マイナンバーを記入

被相続人と被相続人の扶養となっていた配偶者や親族の12桁のマイナンバーを、それぞれの欄に記入します。

マイナンバーが記載された申告書を提出すると、税務署で本人確認が行われます。その際には、次のいずれかの提示または写しの添付が必要となります。

| マイナンバーカードがある人 | マイナンバーカード |

|---|---|

| マイナンバーカードがない人 | 通知カードなどのマイナンバーを確認できる書類、運転免許証などの身元確認書類 |

第1表

第2表

3.準確定申告の付表の書き方

準確定申告の際には、相続人が2人以上いる場合には、準確定申告書の他に「死亡した者の○○年分の所得税及び復興特別所得税の確定申告書付表」の添付が必要になります。

3-1.付表の記載事項

記載する内容は、大まかに次の通りです。

- 被相続人の住所、氏名、死亡年月日、納税額など

- 相続人の代表者を指定している場合には、その代表者の氏名

- 全ての相続人と包括受遺者の住所、氏名、マイナンバー、職業、続柄、生年月日、電話番号、相続分、相続財産の価額、納める税額など

【出典】死亡した方の準確定申告をする場合の記載例②|国税庁

書式はこちらから入手することができます。

【ダウンロード】確定申告書付表等|国税庁

3-2.付表に押すべき印鑑について

相続人の氏名の横に押す印鑑は実印である必要はなく、認印で問題ありません。ただし、シャチハタはNGです。

3-3.付表にもマイナンバー(個人番号)を記入

申告書に続き、ここにもマイナンバー(個人番号)を記載する欄があります。全ての相続人と包括受遺者のマイナンバーが必要です。

また提出の際には、記載されたマイナンバーについて本人確認書類の提示または写しの添付(運転免許証やパスポート、健康保険証(※)など)が必要となります。申告書を提出する際には、遠方の相続人からは特に早めに取得しておくといいでしょう。

※健康保険証の写しを添付する場合には、保険者番号、被保険者等記号・番号部分をマジックなどで黒く塗りつぶします。

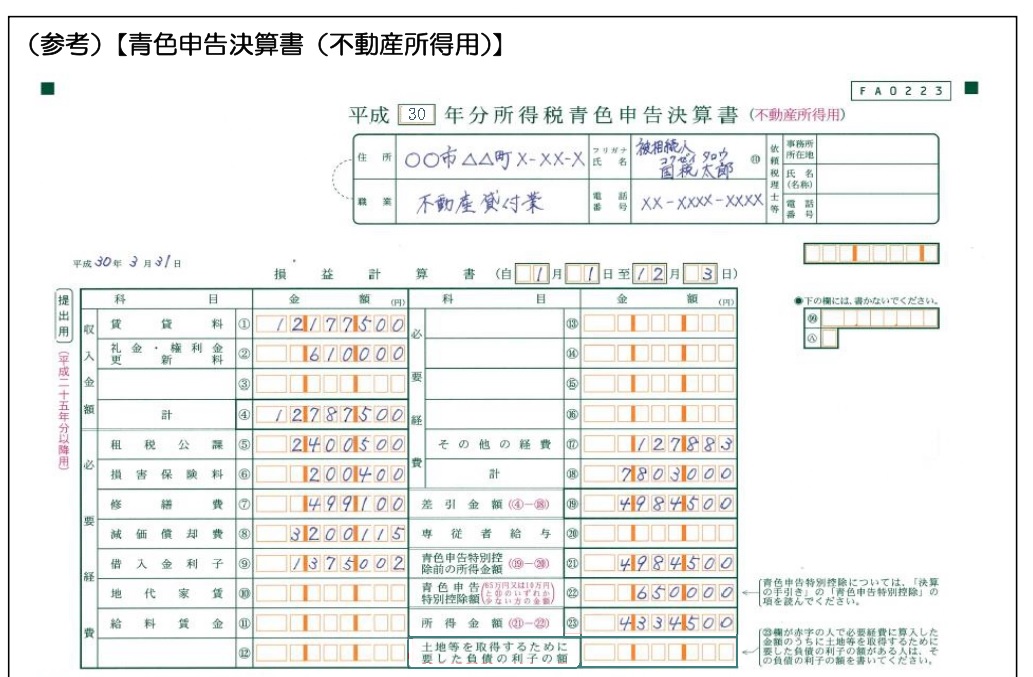

4.準確定申告の青色申告決算書(不動産所得用)

被相続人が不動産所得がある青色申告者であれば、青色申告決算書を記入します。

決算書の書き方は、通常の決算書と何ら変わりありません。

注意すべきは、収入や必要経費に計上されるのが、被相続人に係る部分のみであるという点です。その年1月1日から被相続人死亡日までに確定した所得は被相続人の所得であり、それ以降は相続人の所得となります。

不動産所得における地代家賃や共益費などの収入計上時期は、契約内容によって異なります。その所得が、準確定申告の対象となるのかどうか慎重に判断する必要があります。

【出典】死亡した方の準確定申告をする場合の記載例②|国税庁

5.準確定申告の事情別対処法

5-1.相続人が複数いる場合

準確定申告の義務は、相続人全員が負っています。したがって、相続人が2人以上いる場合には、通常、連署して作成し、1部のみ提出します。

ただし、各人で別々に提出することも可能となっており、この場合には申告書を提出した相続人は他の相続人に対して、自分の申告内容を速やかに通知しなければなりません。

しかし、別々での提出は多くの手間を伴い、情報が混乱してしまう可能性もあることから、特別な事情がある場合を除き、1部のみ提出した方が良いでしょう。

5-2.遺産分割協議前の場合

付表に記載する相続財産の価格や納付税額の計算には、各相続人が取得した財産の金額が必要になります。

準確定申告を行うのが遺産分割協議前で、遺産の分割が決まっていなければ、法定相続分で相続したものとして記載することになります。

5-3.相続放棄した人がいる場合

相続放棄した人は、最初から相続人でなかったものとして扱われます。したがって、準確定申告の義務はありません。相続放棄した人以外の相続人で準確定申告を行います。

5-4.相続人不存在の場合

相続人不存在とは、民法上の相続人も包括受遺者もいない状態のことをいいます。この場合には、法律上、相続財産が相続財産法人になると規定されており、相続財産法人が準確定申告の義務を負います。

実際には、家庭裁判所が利害関係人(被相続人に対する債権者など)から請求を受けて、相続財産清算人を選任し、選任された相続財産清算人が準確定申告を行います。

5-5.還付金が発生した場合の受け取り方

被相続人の生前に源泉所得税や予定納税があれば、税金が還付されることがあります。還付金の受け取り方法には、次の2つの方法があります。

| 各相続人が受け取る場合 | 相続分などに応じた還付金額と還付金の受取口座を「付表」に記載して、各相続人が受け取る |

|---|---|

| 相続人の代表者を指定する場合 | 相続人が2人以上いる場合、「付表」で被相続人の国税に関する書類などを代表して受領する人を指定する (相続人等の代表者の指定) |

後者の方法の場合には、委任状を提出することにより、代表者がまとめて還付金を受け取ることができます。

6.所得金額の計算のポイント

準確定申告における所得税の計算方法は、確定申告における計算方法に従います。この際に、所得が被相続人と相続人のどちらに帰属するのかが問題となります。

基本的に、所得の帰属は、次の通りとなります。

| 被相続人が死亡した日(相続の開始)までに確定した所得 | 被相続人の所得 |

|---|---|

| 被相続人が死亡した日(相続の開始)以降に確定した所得 | 相続人の所得 |

6-1. 不動産所得

不動産賃貸などで不動産所得がある場合には、相続の開始までの不動産所得は被相続人の所得となり、準確定申告の対象です。

一方で、相続開始後、遺産分割確定までの不動産所得は、相続人共同の所得となり、それぞれの法定相続分に応じて分配します。

民法909条は「遺産の分割は、相続開始の時にさかのぼってその効力を生ずる。」としており、この条文通りであれば、相続開始後から遺産分割確定までの不動産所得は、不動産を相続した相続人の所得となりそうです。しかし、税法では、その時点の遺産の所有状況どおりに利益が帰属すべきであると考え、相続人共同の所得となっているのです。

これに対して、遺産分割確定後の不動産所得は、遺産分割協議でその不動産を取得した相続人の所得となります。

6-2. 事業所得

被相続人が自営業者であった場合の所得です。相続の開始までの事業所得は被相続人の所得となり、準確定申告の対象です。

6-3. 配当所得

被相続人が株などを所有して配当をもらっていた場合には、相続の開始までに支払いを受けた配当金だけでなく、配当基準日が相続開始日以前である未払配当も被相続人の所得に含まれます。

6-4.給与所得、公的年金等の雑所得、退職所得

相続の開始までに支給期が到来していたものは、被相続人の所得となり、準確定申告の対象です。

他方、相続の開始以降に支給期が到来するものは、相続財産となり、準確定申告の対象外です。

例えば、給与の支給日が毎月25日であり、被相続人が2月10日に亡くなった場合は、1月25日に受け取った給与は支給期が到来していた給与として準確定申告の対象となり、所得税が課されます。

これに対して、2月25日の給与は、相続開始時に支給期が到来しておらず、相続財産となります。

なお、被相続人の死亡後3年経過後に支給の確定した退職金等については、その支給を受けた相続人の一時所得して所得税が課されます。

6-5.譲渡所得

譲渡所得とされる時期は、原則として、対象となる資産の引き渡しがあった日です。しかし、資産の譲渡に関する契約の効力発生日を選択することもできます。

例えば、被相続人が住宅を売却する契約を2月10日に行い、2月20日に引き渡す予定で、2月15日に死亡した場合は、受け取った代金を被相続人の所得とすることも、相続人の所得とすることもできます。

7.所得控除の適用について

所得控除についても基本は通常の確定申告と同じです。ただし、どの時点まで控除対象となるかが問題になります。

7-1. 医療費控除

準確定申告で、医療費控除の対象となるのは、死亡の日までに被相続人が支払った医療費です。

7-2.社会保険料、生命保険料、地震保険料控除

準確定申告で、これらの控除の対象となるのは、死亡の日までに被相続人が支払った保険料等の額です。

7-3. 配偶者控除や扶養控除の適用判定

配偶者控除や扶養控除等の適用は、年間の合計所得額が38万円以下であれば受けられます。準確定申告は年の途中で行うため、1月1日から12月31日までの合計所得金額を見積り、その金額により判定します。

また、準確定申告で被相続人の扶養とされた配偶者や親族が、12月31日時点で別の納税者の扶養控除の対象となっている場合は、その納税者の控除対象となります。

たとえば、夫が亡くなった時点では夫の扶養であった子供が、12月31日時点では妻の扶養である場合は、妻の確定申告で子供を扶養とすることができます。

8.個人事業主の相続は消費税の準確定申告も必要

被相続人が個人事業を行っていて、かつ、消費税の課税事業者であった場合には、消費税の準確定申告も必要になります。

8-1.消費税の免税事業者と課税事業者

ただし、売上の少ない個人事業主や会社は消費税の申告を免除されています。消費税が免除されている事業主を「免税事業者」、免除されていない事業主を「課税事業者」といいます。

消費税の課税事業者かどうかについて、いくつか複雑な要件があり、ここでは正確に述べませんが、基本的には、2年前の年度の売上(税込)が1,000万円を超えていたときは、消費税の課税事業者になると考えられます。

ただし、2023年10月以降は、税務署に登録申請をしない限り、適格請求(インボイス)書発行事業者にはなれず、免税事業者が適格請求書発行事業者になると、課税売上が1,000万円以下でも消費税の課税事業者となります。

8-2.被相続人が課税事業者だった場合

被相続人が課税事業者であった場合には、相続人は速やかに「個人事業者の死亡届出書」を提出し、所得税の準確定申告と同様に、相続開始日から4ヶ月以内に消費税の準確定申告を行わなければなりません。

通常の消費税の申告書に、「付表6 死亡した事業者の消費税および地方消費税の確定申告明細書」を添付します。所得税の準確定申告における付表と同様に、この付表には、各相続人の住所、氏名、職業、続柄、生年月日、電話番号、相続割合、相続財産の金額などを記載します。納税する金額は、納付すべき所得税額を各相続人の相続割合で配分した金額となります。

なお、相続人が被相続人の事業を引き継ぎいだ場合には、相続人の消費税申告にも影響してくることがあり複雑になるため、詳細は、税理士にご相談ください。

9.準確定申告も相続に強い税理士に相談

準確定申告は、被相続人の代わりに行う大切な手続きで、相続人が自ら申告することができます。ただし、ミスや訂正があると、余計に手間や費用がかかってしまいます。

慣れない準確定申告は、お近くの相続に強い税理士に相談することをお勧めします。初回無料相談を行っている税理士であれば、わからないことを気軽に質問することができます。

本サイト「相続税理士相談Cafe」には、全国の相続に強い税理士を厳選して掲載しております。初回無料相談を受け付けている税理士も多いので、ぜひご相談ください。