相続税における土地の評価方法:路線価方式と倍率方式

相続税や贈与税では、土地の評価額は売買金額ではなく相続税評価額と呼ばれる特殊な計算方法によって決まります。ここでは、…[続きを読む]

祖父母や両親の住宅や土地、マンションといった不動産の名義を変更して譲ってもらうことは、贈与にあたります。したがって、その不動産の評価額が110万円を超えていたら、贈与税を払う必要があります。

こうした名義変更と贈与税の関係を知らずに後から贈与税が発生すると、額も大きいだけに納税資金が足りないなど困ったことになりかねません。そこで、住宅や土地の評価の方法や、贈与税の計算方法などについて解説します。

目次

通常、住宅や土地などの不動産は、その所有権を法的に証明するために、法務局で「登記」されています。

売買や贈与などによって、登記簿上の不動産所有者を移転することを「名義変更」と言い、その手続きは、法務局において法定の書類を提出することで行います。

売買により名義変更をすると、売った側に所得税などの税金が発生し、無償の贈与で名義変更をすると、不動産の評価額が110万円を超えている場合には、贈与された側(受贈者)に贈与税の納税義務が生じます。

法務局と税務署は、情報を共有しています。贈与税は自己申告制を採っていますが、所有権移転の名義変更をすると、その登記情報は法務局から税務署に共有され、期限内に申告がなければ、税務署から「お尋ね」という案内が届くことになるでしょう。

前述した通り、不動産の場合には、その評価額に対して贈与税が課されます。

不動産の評価額(資産価値)は、住宅や土地といった評価対象によって評価方法が変わります。これらの評価額を確認することで、延いては、贈与税の税額を知ることができるのです。

ちなみにマンションであっても、土地と家屋に分けて評価をします。

住宅(家屋)は、「固定資産税評価額」によって評価され、贈与税が算定されます。

「固定資産税評価額」は、役所から届く「固定資産税納税通知書」や、役所の固定資産税係等で確認することができます。

一般的には、取得価格の6割~7割程度を評価額として固定資産課税台帳に記載しており、例えば、5,000万円で取得した建物であれば、3,000万円~3,500万円程度が固定資産税の評価額となります。

土地は、一般に市街地の宅地であれば、「路線価方式」で、それ以外の宅地では、「倍率方式」で評価し、贈与税を算定します。

路線価評価額は、一般的に、取得価格の7割~8割程度になっており、5,000万円で取得した土地は、路線価評価額が3,500万円~4,000万円程度になります。

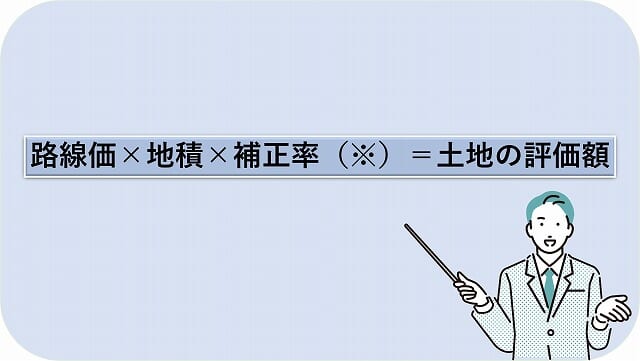

路線価は1㎡あたりの価格となるので、土地の評価額は次の通りとなります。

「路線価評価額」は、国税庁が管轄しており、路線価図は国税庁のウェブページで閲覧することができます。

【参考外部サイト】財産評価基準書路線価図・評価倍率表|国税庁

※ 補正率:土地の奥行や形状、利用上の法的制限などの宅地の現状に応じた補正をするための割合で、実際には補正をする必要があります。

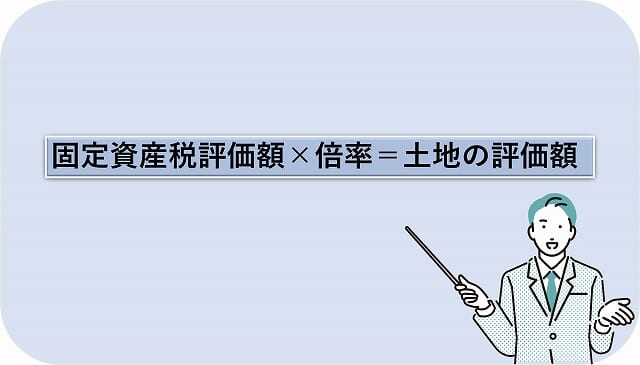

路線価が設定されていない土地では、以下の計算で評価額を算出します。

倍率は以下の同じく国税庁のホームページで確認することができます。

なお、土地の評価方法について詳しくは、以下の関連記事をご一読ください。

マンションであっても家屋の評価方法は、固定資産税評価額に変わりありません。

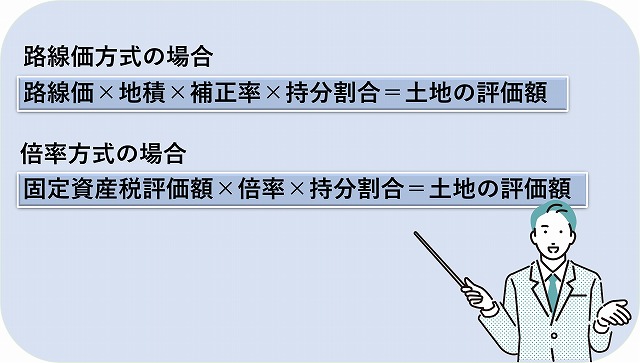

マンションの土地の評価額については、持分を考慮する必要があるため次の通りとなります。

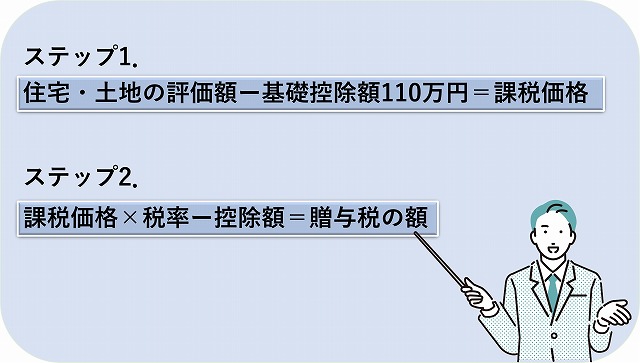

では、住宅や土地を受贈した場合の贈与税の額は、いくらになるのでしょう?計算方法は次の通りです。

贈与税の税率と控除額は、下表の該当金額から探します。

特例税率

特例税率は、贈与を受けた年の1月1日に20歳以上であった直系卑属(子・孫など)が、直系尊属(祖父母や父母など)から贈与を受けたときの贈与税の税率です。

| 基礎控除後の課税価格 | 200万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 4,500万円 以下 | 4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

一般税率

一般税率は、直系尊属から直系卑属への贈与以外の場合に使用する税率です。

| 基礎控除後の課税価格 | 200万円 以下 | 300万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

このように、不動産においてその評価額は、税額に大きく影響します。そこで、次に、具体的に贈与税の計算をしてみましょう。

取得価格が5,000万円で、「固定資産税評価額」が3,500万円の住宅を親が成人した子に生前贈与した場合を例に取り、贈与税を計算します。

成人した子が受取っているので、特例税率の税率と控除額を上表からあてはめます。

ステップ1.課税価格の算出

3,500万円(評価額)-110万円(基礎控除額)=3,390万円

ステップ2.贈与税の税額の算出

3,390万円 × 50%(税率)-415万円(控除額)=1,280万円

「1,280万円」が贈与税の額となります。そのため、贈与税について何も知らずに贈与をすると、高額な贈与税が発生してしまうので注意が必要です。

なお、ご自分の住宅・土地の贈与税が気になった方は、是非、次の「贈与税の計算シミュレーション」をお試しください。

住宅や土地の贈与税を節税する方法は、以下の3つに大別できます。

住宅や土地などの不動産の贈与税の額は、固定資産評価額を引き下げることができれば節税することができます。例えば、土地に借家を建てて他人に貸すなどの方法です。

ただし、固定資産評価額は下がりますが、利便性は減るので一長一短です。

「控除額を増やす」方法も贈与税の節税対策としては有効です。

例えば、「相続時精算課税」を使う方法があります。

こちらは最大2,500万円までを控除できますが、贈与する側が60歳以上の人しか使えないなどの条件があります。

また、「相続時精算課税」という言葉が示すとおり、贈与税はかからない分、相続時に相続税がかかります。相続時に今まで贈与税が免除になった分を精算するわけです。

もっとも、改正により2024年1月1日以降の贈与からは、相続時精算課税制度を利用した場合でも、110万円までの贈与には、贈与税も相続税も非課税となります。

その他に、贈与される側が配偶者であれば、贈与税の配偶者控除を利用することもできます。

贈与税の配偶者控除を利用すると、居住用不動産またはそれを取得するための金銭の贈与については2,000万円まで控除することが出来ます。

住宅取得のための資金を直系尊属(祖父母・父母など)から受取った場合、住宅取得等資金贈与の特例控除を受けることができます。

この控除額は建物の質や取得時期によって変わりますが、1,000万円前後の控除を受けられます。

贈与税の節税対策を説明しましたが、長期的な視野に立てば、不動産を生前贈与により、所有者を移転して相続財産を減らしておくことは、相続税対策になります。

贈与税の税率自体は、相続税より高いことは確かです。しかし、相続が開始したときに、一度にまとめて発生する相続税に比べて、贈与税は、贈与者と受贈者間で、一定期間内にどれだけの贈与をするかを決めておくことで調整することが可能です。

特に、評価額が高い不動産については、生前贈与によって所有者を移転しておけば、効果的な相続税対策となります。

しかし、贈与税を考えると、評価額が高いだけに、移転に躊躇するのも当然です。

そのうえ、評価額を考慮して数回に分けて移転すると、贈与税以外に、登記のための登録免許税や司法書士への報酬などがその都度発生します。また、移転が完了するまでは、不動産が共有状態となり、それが、新たなトラブルの原因となり得ます。

そこで、お勧めしたいのは、相続税対策としての贈与を、相続税に強い税理士に相談することです。

もし、多くの不動産を抱えてお悩みであれば、是非一度、相続税に強い税理士にご相談ください。

住宅ローンなどの借金を肩代わりしてもらった場合にも、肩代わりしてもらった額に対して、受贈者に贈与税がかかります。

これは、お金を贈与されて返済したことと変わらないために、贈与税が課されるのです。

贈与者が受贈者を通さずに直接ローンを返済したとしても、贈与税が課されることに変わりありません。

詳しくは、「借金やローンの肩代わりに贈与税が課税される!課税されない方法は?」をご一読ください。

贈与税の申告を税理士に依頼すると次のようなメリットがあります。

特に、土地の評価に路線価を使用する場合には、多くの減額要素があります。土地の評価に路線価を使用するのは、相続税でも変わりないため、相続税に強い税理士であれば、的確に贈与税を減額することができるうえ、相続税まで見据えた節税対策が可能です。

贈与税の相談も無料で行っている税理士事務所も数多くあります。一度、相続税に強い税理士に相談してみてはいかがでしょうか。