相続税を延納するには?要件、手続き、申請の際のポイントを解説!

税制改正により、相続税を支払わなくてはいけない方の数も増えています。「相続することになったが、期限までに相続税を払うことができかも」という悩みを抱えている方も多いのではないでしょうか?

相続税は原則として現金一括納付ですが、支払うことができない人のためにいくつか選択肢が用意されています。

そこで、今回はその中でも納税期限を延長し、分割で納める「延納」について要件、手続き、延納する際のポイントなどについて解説していきます。

目次

1.相続税の延納とは?

まず、「延納」についておおまかに説明します。

1-1.制度の概要

国税は、金銭で一括納付するのが原則です。相続税も同様、金銭で一括納税が原則です。

しかし、金銭で納付することが困難な場合は、担保を提供することにより、年賦で納めることができます。これを「延納」と言います。

また、詳細は後述しますが、延納を行うにあたっては国の許可が必要になります。

1-2.延納検討の手順

延納を検討する上での手順は次の通りです。

- 延納が可能かどうか、延納の要件を確認する

- 延納するための担保を確認する

- 延納する場合の期間及び利子税(利息)を確認する

- 延納申請関連書類を準備して、延納申請する

では、次項からこの手順に沿って解説していきましょう。

2.相続税を延納するための要件

次の要件を全て満たす場合、延納を申請することができます。

- 相続税額が10万円を超えていること

- 金銭で納付することが困難であること

- 延納税額は、その納付を困難とする金額の範囲内であること

- 延納税額および利子税の金額に相当する担保を提供すること(※)

- 延納申請期限までに、延納申請書と担保提供関係書類を税務署長に提出すること

※延納税額が100万円以下で、かつ、延納期間が3年以下の場合は、担保は必要ありません。

特に2.3.の延納税額については条件が厳しく、今持っている金銭(生活費を除く)全額使っても相続税を支払えないという状況でないと、延納が認められません。

ちなみに、除ける生活費とは、3ヶ月分の生活費と1ヶ月分の運転資金だけであり、それ以外は相続税として納税しないといけません。

3.相続税を延納するための担保

延納の担保として提供可能な財産は、次の通りです。

なお、相続や遺贈による財産だけでなく、相続人固有の財産や第三者の財産であっても担保として提供可能です。

- 国債、地方債

- 社債その他有価証券で税務署長が確実と認めるもの

- 土地

- 建物、立木、登記される船舶などで、保険に附したもの

- 鉄道財団、工場財団など

- 税務署長が確実と認める保証人の保証

4.相続税の延納期間及び利子税

延納可能な期間と延納にかかる利子税については、相続財産に占める「不動産等」の割合、および、相続財産の種類に応じて定められています。

| 区分 | 延納期間 (最高) | 延納利子税割合 (年割合) | 特殊割合 | |

|---|---|---|---|---|

| 不動産等の割合が75%以上の場合 | ①動産等に係る延納額 | 10年 | 5.4% | 1.1% |

| ②不動産等に係る延納額(③を除く) | 20年 | 3.6% | 0.7% | |

| ③森林計画立木の割合が20%以上の森林計画立木に係る延納額 | 20年 | 1.2% | 0.2% | |

| 50%以上75%未満 | ④動産等に係る延納額 | 10年 | 5.4% | 1.1% |

| ⑤不動産等に係る延納額(⑥を除く) | 15年 | 3.6% | 0.7% | |

| ⑥森林計画立木の割合が20%以上の森林計画立木に係る延納額 | 20年 | 1.2% | 0.2% | |

| 50%未満 | ⑦一般の延納額(⑧、⑨及び⑩を除く) | 5年 | 6.0% | 1.3% |

| ⑧立木の割合が30%を超える場合の立木に係る延納額(⑩を除く) | 5年 | 4.8% | 1.0% | |

| ⑨特別緑地保全地区等内の土地に係る延納額 | 5年 | 4.2% | 0.9% | |

| ⑩森林計画立木の割合が20%以上の森林計画立木に係る延納 | 5年 | 1.2% | 0.2% | |

4-1.延納期間

上記のチャートからお分かりいただけるとおり、延納期間は、相続財産に占める「不動産等」の割合、および、相続財産の種類に応じて、5年~20年の間で定められています。

では、次の例で一緒に考えてみましょう。

以下の遺産を長男一人で相続し、相続した現金で2,000万円納付後、延納税額2,800万円の計4,800万円の相続税を納付する場合

- 不動産18,000万円

- 現金2,000万円

不動産が相続財産に占める割合

18,000万円 ÷(18,000万円 + 2,000万円 )= 90%

長男の相続財産に不動産が占める割合が、75%以上なので、延長期間は以下の通りです。

| 区分 | 延納期間(最長) |

|---|---|

| 動産等に係る延納相続税額 | 10年 |

| 不動産等に係る延納相続税額 | 20年 |

4-2.利子税(利息)

延納はローンと同じですので、利子税がかかってしまいます。この利子税が延納選択においての重要なポイントの一つです。

相続税額や延納期間にもよりますが、利子税が数十万円~数百万円とかなり高額になってしまう場合があります。

相続財産に占める「不動産等」の割合、および、相続財産の種類に応じて利子税(利息)が変わってきます。

上記の例をもとに、利子税(利息)を計算してみます。

「不動産等の割合が75%以上の場合」の延納税額2,800万円について、動産・不動産それぞれの延納元本を算出すると、

| 区分 | 計算式 | 延納元本 |

|---|---|---|

| 動産部分 | 2,800万円(延納税額)× 10% | 280万円 |

| 不動産部分 | 2800万円(延納税額)× 90% | 2520万円 |

それぞれの延納元金と利子税割合(特例割合)をもとに計算します(動産1.1% 不動産0.7%)。

| 区分 | 計算式 | 利子税 |

|---|---|---|

| 動産部分 | 280万円×1.1% | 3.08万円 |

| 不動産部分 | 2,520万円×0.7% | 17.64万円 |

| 合計 | 20.72万円 | |

長男の延納利子税は、1年目は合計20.72万円となります。

相続税の残額に対して利子税がかかりますので、2年目以降、相続税支払いに応じて、延納利子税は減っていきます。

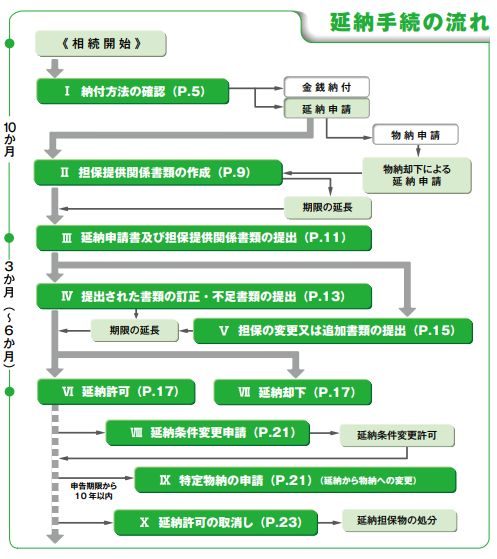

5.相続税延納までの手続き

ここでは、以下のチャートに従って延納までの流れを説明します。

【出典】国税庁「相続税・贈与税の延納の手引 ~手続編~」6-1.相続開始~延納申請

5-1.延納申請(書類の提出)まで

相続が開始してから延納申請を10ヵ月以内に行わなければなりません。

そのステップとして以下の3つがあります。

- 納付方法の確認

- 担保提供関係書類の作成

- 延納申請書及び担保提供関係書類の提出

納付方法の確認

最初に、納付方法の確認です。通常、まずは相続開始日や納付期限を確認し、金銭納付、延納、物納から納付方法を決定します。

物納の場合は、延納申請額の算定が必要となります。延納は、金銭納付ができない範囲内でのみ認められるため、延納することができる金額を算出する必要があります。

また、延納で特に重要になるのが担保の選定です。算定後、どの財産を延納の担保とするかを選定し、担保額の見積もりをする必要があります。

この作業ははかなり複雑ですので、税理士などの専門家に依頼することをおすすめします。

担保提供関係書類の作成

延納担保を選定した後は、担保提供関係書類の作成です。

以下の国税庁のHPに担保提供関係書類のチェックリストがあるので、利用するといいでしょう。

国税庁「様式集」

延納申請書及び担保提供関係書類の提出

最後に、作成した延納申請書や申請書別紙、担保提供関係書類を所轄の税務署長に提出します。期限までにこれらの書類の提出ができない場合は、「担保提供関係書類提出期限延長届出書」を提出することにより、担保提供関係書類の提出期限を延長することができます。その他の書類については、提出の延長はできませんので注意が必要です。

期限内に提出された書類の中で、記載内容の不備や不足書類があった場合は、税務署長から訂正や提出を求める通知が送付されます。必ず、通知された期間内に提出しましょう。

5-2.審査~許可・却下

延納申請が完了したら、税務署での審査を待ちます。延長の許可・却下の結果は原則3か月(最長6ヶ月)以内とされています。

延納許可

延納申請の内容や担保財産が担保として適当であると判断された場合には、延納が許可されます。 延納が許可されると「相続税延納許可通知書」送付されます。許可された税額や期間をよく確認しましょう。

延納却下

延納申請が却下されると、「納申請却下通知書」送付されます。却下された相続税は速やかに納付する必要があります。この納付すべき相続税には、納付期限の翌日から却下の日までの期間については利子税が、却下の翌日から完納の日までの期間については延滞税がかかってしまいます。迅速な対応が必要です。

6.相続税を延納するための申請関連書類

延納申請時に提出する書類は下記の通りです。

- 相続税延納申請書

- 金銭納付を困難とする理由書

- 延納申請書別紙(担保目録及び担保提供書)

- 不動産等の財産の明細書(不動産等の価額の割合が75%未満の場合は提出不要)

- 担保提供関係書類(財産の種類によって)

なお、「担保提供関係書類」については、提出期限までに提出できない場合は「担保提供関係書類提出期限延長届出書」を提出することにより、提出期限を延長することができます。

その他の書類については、提出の延長はできませんので注意が必要です。

7.相続税を延納する際のポイント

相続税は「現金一括→延納→物納」の順で検討していきます。

したがって、延納を検討すると同時に、銀行からの借り入れや資産売却による現金での支払い、あるいは、資産売却が困難な場合は物納についても検討されてはいかがでしょうか。

現在、すでに相続人になられている方は、相続に強く信頼がおける税理士との関係を密にして、なるべく視野を広くして、現在取りうるベストの選択が取れるようにすることをお勧めします。