小規模宅地等の特例の要件、相続税評価など基本を徹底解説!

小規模宅地等の特例は、大きな節税効果がある制度で、宅地の評価額を最大8割減額することができます。特例の対象となる宅地…[続きを読む]

相続財産に駐車場が含まれていると、小規模宅地等の特例が適用できるケースがあります。

小規模宅地等の特例では、駐車場は貸付事業用宅地等の扱いとなり、最大50%の減額割合です。

どのような駐車場が特例の対象となるのか、具体例を用いて詳しく解説していきます。

あなたの駐車場が小規模宅地等の特例を受けられるかどうか、これを読めば分かります。

最初に、駐車場に小規模宅地等の特例を適用するための条件について、解説します。

小規模宅地等の特例の対象となる宅地には4つの種類がありますが、駐車場はその中の貸付事業用宅地等に該当します。

貸付事業用宅地等とは、被相続人の貸付事業に使われていた宅地(賃貸マンション、駐車場など)を指します。

駐車場が、貸付事業用宅地等と認められれば、限度面積200㎡まで評価額を50%減額することができます。

小規模宅地等の特例では、貸付事業の規模は問われません。

事業とは呼べないような1台だけの駐車場の貸し付けであっても、賃貸借契約が結ばれており、継続して相当の賃料を得ているものであれば適用可能です。

小規模宅地等の特例の適用を受けるためには、駐車場として使われている宅地の上に、構築物がなければいけません。

構築物とは、土地の上に作られた建物以外の次のような物を指します。

構築物の具体例

次に、どのような駐車場が小規模宅地等の特例の適用を受けられるのか、具体的に解説します。

アスファルトやコンクリートは代表的な構築物あり、これらで全面が舗装されている駐車場には、小規模宅地等の特例が適用できます。

コインパーキングでは、所有者から土地を賃貸し、アスファルト舗装や、電灯、看板、フラップ板、精算機などのコインパーキングに必要な構築物をコインパーキングの運用会社が所有して、駐車場を経営することが一般的です。

小規模宅地等の特例の適用を受けるためには、駐車場の上に構築物が必要ですが、構築物の所有者が、土地の所有者と同一である必要はありません。

したがって、被相続人が土地を貸し付けて、実際にはコインパーキング会社が構築物を設置して運営する駐車場であっても、小規模宅地等の特例が適用できます。

砂利敷きは構築物とみなされるので、基本的には小規模宅地等の特例が適用できます。 ただし、砂利敷きをしていても、それが砂利敷きであると認められないことがあるので注意が必要です。

例えば、砂利を敷いてから年月が経過すると、風雨などで砂利が流れてしまい、地面がむき出しになってしまうことがあります。こうした駐車場は、砂利敷きと認められず、税務署に小規模宅地等の特例を否認されてしまう可能性が高くなります。

1995年には、次の通り、敷いてから長時間がが経過したことで、砂利が構築物とは言えない状態になっており、特例の適用は認めらないとした裁決が出ています。

国税不服審判所 平成7年1月25日裁決

(a)砂利を敷設したのは10年くらい前であると認められ、(b)平成5年4月21日現在土地の表面の砂利は、地中に埋没して土地の一部とみられる状態になっていることから、その約2年前である相続開始の直前においても、当該砂利敷きは、特段の事情のない限り既に構築物といえない状態にあったものと推認され、上記ハの(イ)及び(ロ)の事実は、この推認に合致するものである。

したがって、本件A物件は、相続開始直前において構築物の敷地の用に供されていなかったと認定とされるので事業の用に供されていたかどうかの判断をするまでもなく、小規模宅地等の特例の対象となる宅地等には該当しないと認められる。

確実に特例の適用を受けたい場合には、費用はかさみますが、アスファルトやコンクリート敷きにしておくことをお勧めします。

月極駐車場などに、空車となっている区画がある場合でも、契約者募集をするなど、空車を埋めるために適切な対策を行っていれば、駐車場の全面に、小規模宅地等の特例を適用できます。

賃貸マンションに小規模宅地等の特例の適用をする際には、入居率が問題となり、空室部分については特例の適用を受けられませんが、駐車場の場合には、空車部分を考慮する必要がありません。

賃貸マンションやアパートでは、建物の敷地との入居者専用駐車場とを合わせて貸付建付地として評価するため、入居者専用駐車場にも、貸付事業用宅地等として小規模宅地等の特例が適用できます。

駐車場のアスファルト敷きが、一部だけという駐車場もあります。 この場合には、構築物であるアスファルト敷きにされている部分のみに小規模宅地等の特例が適用できます。

ただし、駐車場全体の面積に対して、アスファルト敷きの部分があまりにも少なければ、駐車場全体に特例の適用ができない可能性があります。

貸付事業用宅地等に該当するのは、貸し付けをしている部分です。そのため、駐車場のうち自家用車を停めている部分は、小規模宅地等の特例が適用できません(自家用車以外に駐車場として貸している部分については、もちろん適用対象です)。

しかし、自家用車を停めている土地が、自宅の敷地と隣接していれば、特定居住用宅地等(限度面積330㎡、減額割合80%)として小規模宅地等の特例を受けることができる可能性もあります。

ただし、自宅と駐車場が道路を挟んでいるなど、自宅と自家用車の駐車場が分断されていれば、特定居住用宅地等にも該当しない可能性が高くなります。

貸付事業用宅地等には該当せず、自用地として評価されるはずの自家用車の駐車場について、評価額を80%減じることができるかどうかの分かれ目であり、確実な判断が必要になります。

このように難しい判断が必要な財産評価は、税理士の腕の見せ所です。依頼する税理士によって評価額が変わるため、相続税に強い税理士を探しましょう。

次に、小規模宅地等の特例として貸付事業用宅地等の適用が受けられない駐車場についてご説明します。

区画ロープを張っただけの駐車場や、止め石を置いただけの駐車場、など構築物が何もない更地の駐車場のことを青空駐車場といいます。

青空駐車場には構築物がないため、小規模宅地等の特例が適用できません。自用地として100%評価されてしまいます。

お金をかけてアスファルト舗装などの構築物を設置した方が良いのか、そのまま相続税を支払った方が良いのか、税理士に相談して検討する必要があります。

小規模宅地等の特例が適用できる駐車場は、その地域の一般的な世間相場の賃料(税法では「相当の地代」といいます。)で貸し付けているものに限ります。

例えば、近隣駐車場の賃料相場が2万円の地域で、2,000円で貸し出していれば、相当の地代とは認められず、特例の適用はできない可能性が高いでしょう。

被相続人が死亡する3年以内に貸し付けを始めた駐車場については、小規模宅地等の特例の対象から除外されます。

小規模宅地等の特例を利用するために、被相続人の死亡直前に、慌てて更地に構築物を設置して駐車場事業を始めるなどの租税回避行為を阻止することを目的として、2018年度の税制改正で新たに設けられた要件です。

「貸し付けを始めた」時期は、駐車場土地の取得日ではなく、貸付事業を始めた日で判断します。

ただし、5棟10室基準*を満たすような事業的規模の賃貸業を行っていれば、3年以内に事業を開始した駐車場であっても、単に節税のためだけとは考えにくいため、3年以内であっても適用対象となります。

*5棟10室基準:一戸建てなら5棟、アパートやマンションなら10室と、貸付数がこの基準以上なら、不動産の貸付が「事業的規模」に達していると判断されます。

最後に、駐車場に小規模宅地等の特例の適用を受けるためのポイントをご紹介します。

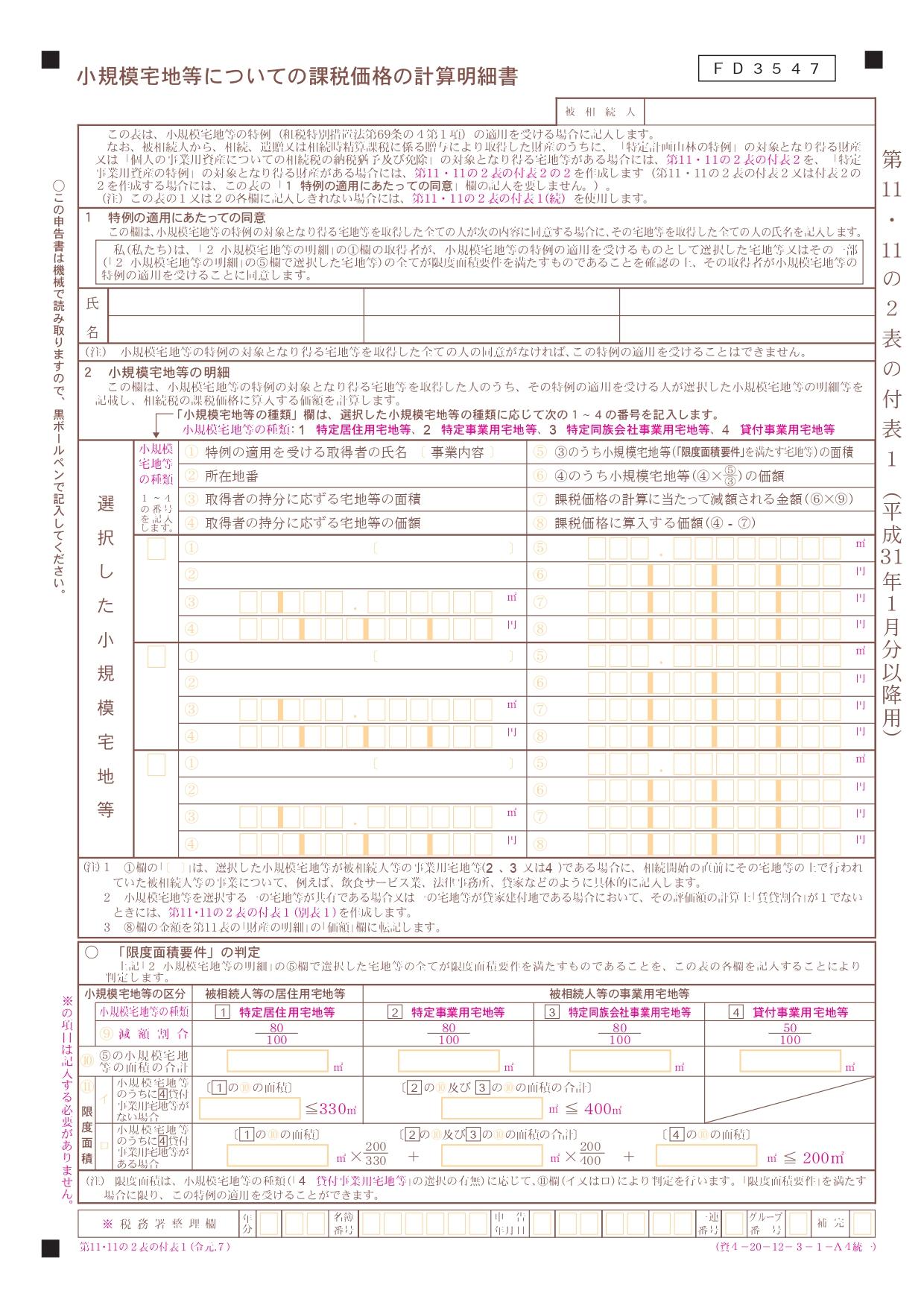

小規模宅地等の特例の適用を受けるためには、相続税申告書に次の書類を添付します。

出典:国税庁「相続税の申告書等の様式一覧(令和元年分用) 」

前述の通り、2018年度の税制改正により、死亡する前3年以内に始めた駐車場については、小規模宅地等の特例の対象から除外されることになりました。

また3年を超えて続けている駐車場であっても、青空駐車場などの要件を満たさないものは、特例の適用を受けることができません。

駐車場が要件を満たすかどうかは、相続開始時点での状況で判断されるので、小規模宅地等の特例による節税を考えている場合には、早めに税理士に相談することが重要です。

相続開始時点の駐車場の状況など分からないだろうと、死亡後に慌てて青空駐車場に構築物を設置することを考えるかもしれません。

しかし税務署は、近隣住民への聞き込みや、構築物施工会社への調査などにより、簡単に嘘を暴いてしまいます。そして、過少申告には、ペナルティとしての税金が発生してしまいます。

小規模宅地等の特例が受けられる駐車場とは、構築物があって、相当の賃料で貸し出されているものであり、該当すれば、200㎡まで50%の評価減ができます。

2018年度税制改正により、被相続人の死亡前3年以内に始めた駐車場については除外されるようになったため、駐車場として小規模宅地等の特例の適用を考えている場合には、相続開始の直前に慌ててることがないように、早めの対策を行いましょう。

相続税対策や、評価が難しいと感じたときは、相続税に強い税理士に相談することをお勧めします。