相続税や贈与税の申告期限を過ぎてしまったり、本来の金額より少なく申告・納税してしまうと、罰則として「加算税」と「延滞…[続きを読む]

相続税を脱税するとばれるの?逮捕される?

「相続税の申告はしなくてもばれないのでは?」、「できるだけ相続税は払いたくないから、少なめに税申告してしまおう」と考えている人もいるかもしれません。

しかし、相続税をばれずに脱税することは、ほとんど不可能なのが現実です。

相続税を脱税するとどうなるのか、ペナルティや時効の面から詳しく解説していきます。

なお、類似の内容を動画でもわかりやすく解説しています。

目次

1.相続税申告をしないとバレないか?

「相続税は申告して課税されるから、そもそも相続税なんて申告しなければ脱税もバレないのでは?」

なんて甘いことを考えていると大変な目に遭うことになります。

人が死亡すると、市区町村に死亡届を出しますが、この情報は税務署ともリンクしています。

つまり、市区町村は死亡届を受理すると、その情報を税務署にも通知します。

これは、相続税法第58条に定められていますので、税務署に通知しないでほしいと申し出ても、通知されてしまいます。

相続税法第58条

市町村長その他戸籍に関する事務をつかさどる者は、死亡又は失踪に関する届書を受理したときは、当該届書に記載された事項を、当該届書を受理した日の属する日の翌月末日までにその事務所の所在地の所轄税務署長に通知しなければならない。

市町村長その他戸籍に関する事務をつかさどる者は、死亡又は失踪に関する届書を受理したときは、当該届書に記載された事項を、当該届書を受理した日の属する日の翌月末日までにその事務所の所在地の所轄税務署長に通知しなければならない。

よって、税務署は、あなたの親族が死亡したことを知ることが出来るのです。

そして、税務署は、本人の了解を得ずに様々な情報を得られる権限を持っています。

被相続人が所有している財産については、銀行、証券会社、役場、生命保険会社、百貨店などから情報提供を受けて簡単に調べがついてしまいます。

また、税務署では、死亡する前からあらかじめ相続税が課税されそうな人をリストアップしていて、相続発生後に、それらの人がきちんと相続税申告をしてくるかどうかチェックしています。

これらのリスト対象者が相続税申告をしてこなければ、後日、税務調査をして発見することになります。

2. 相続税の脱税がばれたらどうなるの?

故意に相続税の申告をしなかった、または、故意に相続税を少なく申告した、などの脱税行為がばれた場合には、本来納めるべき相続税額を納めるのはもちろんのこと、それにプラスして罰則として次の税金を納めることになります。

ペナルティの税金には4種類があります。延滞税はすべての場合にかかり、あとの3つはどのような脱税行為をしたかに応じて税務署から指定されます。

- 延滞税

- 無申告加算税

- 過少申告加算税

- 重加算税

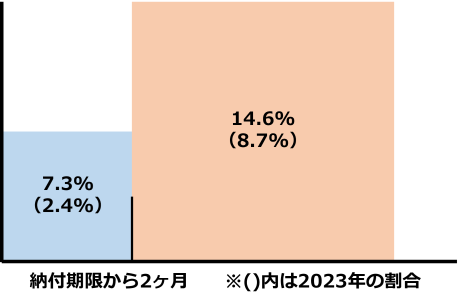

2-1.延滞税

延滞税は、申告が遅れたことに対する利息の意味合いでかかる罰金です。

納付期限から2ヶ月以内については年7.3%、2ヶ月超については年14.6%です。

ただし、現在は特例により、次のような割合となっています。

| 納付期限から2ヶ月以内 | 7.3%と「特例基準割合+1%」のいずれか低い割合 (2022年は2.4%) |

|---|---|

| 納付期限から2ヶ月超 | 14.6%と「特例基準割合+7.3%」のいずれか低い割合 (2022年は8.7%) |

2-2.無申告加算税

無申告加算税は、申告期限までに申告を行わなかったことに対する罰金です。

税務調査の通知が来る前に自主的に期限後申告を行えば、5%の低い税率で済みます。

税務調査の通知が来た後に申告をすると、原則、納付すべき税額のうち、50万円までは15%、50万円を超える部分は20%の高い税率となります。

2-3.過少申告加算税

過少申告加算税は、相続税を本来納める額よりも少なく申告していたことに対する罰金です。

税務署から指摘を受ける前に、自主的に修正申告を行えば、過少申告加算税はかかりません。

税務署から指摘を受けてから修正申告をすると、原則、足りなかった税額に対して10%、当初の申告納税額と50万円とのいずれか多い金額を超えてい部分については15%の税率となります。

2-4.重加算税

重加算税は、相続に関する事実を意図的に仮装隠ぺい行為を行った場合などにかかる罰金で、無申告加算税や過少申告加算税に代わってかかります。

過少申告した場合は、過少申告加算税の代わりに35%、申告しなかった場合は、無申告加算税に代わって40%、悪質である分、非常に重たい税率です。

3.脱税したら逮捕されるの?

脱税した金額が高額で非常に悪質な場合には、逮捕されて刑事罰が課されることもあります。

実際に事件になり相続税の脱税事件を紹介していますので、次の記事をご覧ください。

いずれも、脱税した相続税が数億円を超えるような高額なもので、テレビや新聞でニュースとしてとりあげられた事件です。

脱税額が少なければ、重加算税を課されるのみで、逮捕まではされないのが一般的なようですが、今後もそうであるかはわかりませんので、脱税は決してしないほうが良いでしょう。

4.相続税の時効が過ぎれば大丈夫?

相続税にも時効があり、申告期限から5年または7年と定められています。これを過ぎれば相続税を納める義務はなくなるのです。

原則は5年ですが、相続税の申告をしなければならないことを知っていて、意図的に無申告でいたなどの脱税行為の場合(悪意)には7年となります。

相続税の申告期限は、相続開始日の翌日から10ヶ月後なので、脱税行為の時効は被相続人が死亡した日から7年10ヶ月後です。

逃げ切れるのではないかという考えはもう捨ててください。すべてとは言い切れませんが、脱税は見つかります。

約8年もの間、税務署からの連絡に怯え、ばれてしまう不安を抱えて生活するのは苦痛なことでしょう。ばれた後には更に、相続税から逃れてきた期間に応じた延滞税と重加算税が追加でかかります。さらに刑事罰となり逮捕されることになってしまってはもう犯罪者です。

せっかく被相続人が遺してくれた財産です。きちんと申告して、気持ちよく相続しましょう。

5.税務調査は必ずあるのか?

脱税しても、なんとか見つからなければ大丈夫と考える人もいるかもしれません。

確かに、相続税には時効という概念があり、申告期限より通常は5年間、悪質性がある場合は7年間です。その間に税務調査がなく、時効の期間を過ぎてしまえば、心配はないと思うことでしょう。

ところで、国税庁の令和2年度の税務調査実施状況を見ると、全体の申告数約15万件のうち、税務調査の件数は約5,000件です(新型コロナウイルス感染症の影響で、例年よりも件数が半分くらいになりました)。

数%程度ですので少ないと思うかもしれませんが、一度、税務調査が入ると約9割で指摘を受け、また、約16%のケースで重加算税を課されています。

つまり、税務署はあらかじめ怪しい相手をマークしてある程度の確証を得たうえで税務調査に入っています。税務署は、金融機関で個人の口座の残高を調べることができますので、誰がどのくらいの資産を持っているか、すでに把握されている可能性が高いです。

正しく申告・納税していれば税務調査はない場合が多いですが、脱税していれば、税務調査が入る可能性が高いと考えたほうが良いです。

6.税理士に相談のうえ合法的な節税を

結論を述べる必要はもはやないかもしれませんが、相続税を脱税して意図的に払わなければ、かなりの確率でばれて、後で追徴課税されることになります。

重加算税は最大40%、さらに延滞税が年間当たり9%くらいかかってきますので、本来より多く税金を納めなければならなくなります。

脱税している人に限って「そんなの絶対にバレないから大丈夫だって」などと人にアドバイスしたりしますが、これには何の根拠もありません。単に脱税仲間を増やして、自分が精神的に安心したいだけなのです。

そのような人のアドバイスを信用すると、あとからものすごく後悔することになりますので、税金は節税はしても脱税は絶対にしないようにしましょう。

合法的な節税については、相続税に強い税理士にご相談ください。あなたの要望を承ったうえで、最善の方法を提案していただけるはずです。