相続税の計算方法を図でわかりやすく解説

相続税の計算方法を各ステップごとに、具体例と図を利用してわかりやすく解説します。[続きを読む]

相続税の節税策として、生前贈与や、「小規模宅地等の特例」や「配偶者の税額の軽減」などの各種特例の活用は広く知られています。しかし、ふるさと納税を行うことで、相続税を節税できることは意外と知られていません。

この記事では、「相続税はふるさと納税で節税できるの?」という疑問をお持ちの方に、ふるさと納税で節税できる税金の種類及び金額と、ふるさと納税で相続税を節税しようとする場合の注意点及び手続きについて解説します。

目次

最初に、ふるさと納税で相続税を節税できる仕組みを解説します。

各種税法の特例規定を集めた租税特別措置法の第70条第1項には、以下の規定があります。

租税特別措置法70条1項

相続又は遺贈により財産を取得した者が、当該取得した財産をその取得後当該相続又は遺贈に係る相続税法第二十七条第一項又は第二十九条第一項の規定による申告書(これらの申告書の提出後において同法第四条第一項又は第二項に規定する事由が生じたことにより取得した財産については、当該取得に係る同法第三十一条第二項の規定による申告書)の提出期限までに国若しくは地方公共団体又は公益社団法人若しくは公益財団法人その他の公益を目的とする事業を行う法人のうち、教育若しくは科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与するものとして政令で定めるものに贈与をした場合には、当該贈与により当該贈与をした者又はその親族その他これらの者と同法第六十四条第一項に規定する特別の関係がある者の相続税又は贈与税の負担が不当に減少する結果となると認められる場合を除き、当該贈与をした財産の価額は、当該相続又は遺贈に係る相続税の課税価格の計算の基礎に算入しない。

つまり、相続などによって財産を取得した相続人は、その財産を、都道府県や市区町村などの地方公共団体へ寄附すると、その寄附した財産は、相続税の課税対象から除外されることになります。

ふるさと納税も、地方公共団体への寄付の一種です。これが、ふるさと納税で相続税を節税できる仕組みです。

ふるさと納税による相続税の節税について、より具体的にイメージしていただくため、相続税額の計算過程に沿って解説します。

まず、相続税額は次のステップで計算します。なお、事例をシンプルにするため、法定相続人及び相続人が一人であることを前提にします。

3.の計算では、租税特別措置法70条1項により、寄附をした財産は相続税の対象とならないため、この寄附した財産は「非課税財産」に該当します。

たとえば、プラスの遺産を取得した相続人が、遺産から現金75万円を寄附すれば、3.の相続税の課税価格も、4.の課税遺産総額も75万円減ります。その結果、5.の相続税額も減ることになります。もっとも、相続税額自体が「相続税額が75万円減る」わけではありません。

ふるさと納税も地方公共団体への寄付に該当するため、同様の効果が得られ、相続税を節税できるのです。

ただし、ふるさと納税を相続税の節税に利用する際には、次の要件をすべて満たす必要があります。

ふるさと納税した金額を非課税財産として扱う特例は、相続または遺贈によって財産を取得した人がその財産を国や地方公共団体など公共性の高い法人に寄附した場合に適用されるため、遺言に基づく寄附は特例の適用対象になりません。

ふるさと納税した金額を非課税財産として扱う特例は、相続税の申告書の提出期限(原則として、被相続人が亡くなった日の翌日から10か月以内)までにふるさと納税をした場合に限って適用されるため、必ず申告期限までにふるさと納税するようにしましょう。

たとえば、被相続人が2022年1月16日に亡くなった場合は、2022年11月16日までにふるさと納税を完了する必要があります。

次に、実際に事例を挙げて、ふるさと納税でどのくらい相続税が節税できるのかを見てみましょう。

被相続人(A氏)の唯一の法定相続人であるB氏が、A氏の財産の全てを相続するものとします。A氏が遺した遺産は、以下の通りとします。

B氏が相続する財産額

- 現金:9,100万円

- マイナス財産:0円

- 葬式費用:100万円

- ふるさと納税額:75万円

まず、B氏がふるさと納税を行わない場合の相続税額を計算してみましょう。

A氏が遺したプラスの財産は9,100万円、マイナスの財産と葬式費用の合計額は100万円で、非課税財産の金額は0円ですから、相続税の課税価格は9,000万円です。

ここから、相続税の基礎控除額である3,600万円を引いた金額(5,400万円)が課税遺産総額で、この金額に対する相続税額を計算すると、920万円となります。

(9,000万円ー3,600万円)×30%ー700万円=920万円

相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

【出典】「相続税の速算表」|国税庁

一方、B氏が相続財産の中から75万円をふるさと納税した場合はどうなるでしょうか。

この場合、この75万円は「非課税財産」として扱われるため、相続税の課税価格は、9,000万円から75万円を引いた8,925万円になります。

ここから、相続税の基礎控除額(3,600万円)を引いた金額(5,325万円)が課税遺産総額で、相続税額は897万5,000円となります。

(8,925万円ー3,600万円)×30%ー700万円=897万5,000円

シミュレーションの結果、B氏が相続財産の中から75万円をふるさと納税すると、相続税を、22万5,000円節税できるという結果が出ました。

しかし、下表のとおり、B氏の手元に残る相続財産額の金額は、ふるさと納税をするよりもふるさと納税をしないケースの方が、52万5,000円多くなります。

| ふるさと納税しない場合 | ふるさと納税する場合 | 差し引き | |

|---|---|---|---|

| プラスの財産 | 9,100万円 | 9,100万円 | 0円 |

| 葬式費用 | ▲100万円 | ▲100万円 | 0円 |

| ふるさと納税 | 0円 | ▲75万円 | ▲75万円 |

| 相続税額 | ▲920万円 | ▲897.5万円 | 22.5万円 |

| B氏に残る金額 | 8,080万円 | 8027.5万円 | ▲52.5万円 |

先に解説したとおり、ふるさと納税による相続税の減少額は課税遺産総額の減少額に相続税の税率を乗じて計算するため、相続税の減少額がふるさと納税した金額を上回ることはありません。

では、相続財産からふるさと納税をすると、常に損をすることになるのでしょうか。

実は、ふるさと納税は、寄附金控除の適用を受けることができ、これによって相続税での損失の一部を取り戻すことができます。

相続人が取得した相続財産からふるさと納税をすれば、寄附金控除との併用が可能です。相続財産からふるさと納税をした場合は、寄附金控除との併用が可能である旨は、以下の国税庁のホームページにも記載されています。

確定申告をすることで、寄附金控除の適用を受けるこができ、寄附をした年の所得税額と、その翌年の所得税と住民税を減らすことができます。

【参考外部サイト】質疑応答事例|国税庁ホームページ

たとえば、ふるさと納税をした年の給与収入額が2,300万円の相続人が、75万円のふるさと納税をすると、その年の所得税が29万9,200円減り、翌年の住民税が44万8,800円減るため、合わせて74万8,000円の節税効果があります。したがって、このケースでは、所得税・住民税を控除すれば、相続税の節税を考慮しても、寄付控除をした方がお得という結果になります。

ふるさと納税による、所得税と住民税の減税額は、次の計算で求めることができます。

所得税の減税額=(寄付額-2,000円)×所得税率

住民税の減税額

- 基礎控除分の減税額=(寄付額-2,000円)×住民税率10%

- 特別控除分の減税額=(寄付額-2,000円)×(90%-所得税率)

平成27年以降の所得税率

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

この節税効果は、相続税の課税価格が高ければ高いほど、また相続人の所得金額が大きければ大きいほど高まります。

さらに、地方公共団体へふるさと納税すると、特産物などの返礼品を受け取ることができます。

返礼品の金額は、自治体相互の過度な競争を避けるため、ふるさと納税額の3割以下に決められています。しかし、この「3割」は、あくまで自治体の仕入額です。したがって、ふるさと納税のサイトなどで、「返礼率30%」を超えるものを選択すれば、相続人B氏が、75万円のふるさと納税をしても、22万5,000円以上の返礼品がもらえます。

例えば、「返礼率50%」の返礼品を選択すれば、37万5,000のものをもらうことができ、これを相当額で売却できれば、37万5,000円が戻ってくることになります。

ただし、居住地の地方公共団体などへのふるさと納税をしても、返礼品を受け取ることがはできません。

相続税をふるさと納税を使って節税するためのの注意点は次の2点です。

- 各種特例の適用を受けて相続税額が少なくなると節税効果は薄くなる

- ふるさと納税の寄付控除には上限がある

相続税には「小規模宅地等の特例」や「配偶者の税額の軽減」といった節税効果の大きい特例がいくつか存在します。

これらの特例の適用を受けると、相続税額が0円となることも珍しくありません。このような場合には、ふるさと納税をしても相続税の節税効果は得られません。

ふるさと納税をする前に、特例を使ってもある程度の相続税額が生じるかどうか確認することをおすすめします。

前述した通り、ふるさと納税では、相続税の節税と寄付控除の併用が可能です。ただし、寄付控除には、上限額が設定されています。

まず、ふるさと納税を使って所得税・住民税の寄付控除を適用する際には、上記の計算式からお分かりの通り、2,000円はご自分で負担しなければなりません。

また、所得税・住民税を控除する場合には、控除できる上限額が設定されています。この上限額を超えてしまうと、所得税や住民税は控除されず、単なる持ち出しになってしまいます。

実は、上記相続人B氏のシミュレーションで使用したふるさと納税額75万円は、この上限額を超えないように設定しています。

実際の上限額は、ふるさと納税の納税者の年間所得額や家族構成などによって変わります。以下の総務省のサイトに、上限の目安が記載されていますが、実際には、お住まいの市区町村に、ふるさと納税翌年の1月1日時点で確認してください。

【参考外部サイト】「税金の控除について」|総務省「ふるさと納税ポータルサイト」

最後に、ふるさと納税を使った相続税と所得税・住民税を節税する際の手続きについてご紹介します。

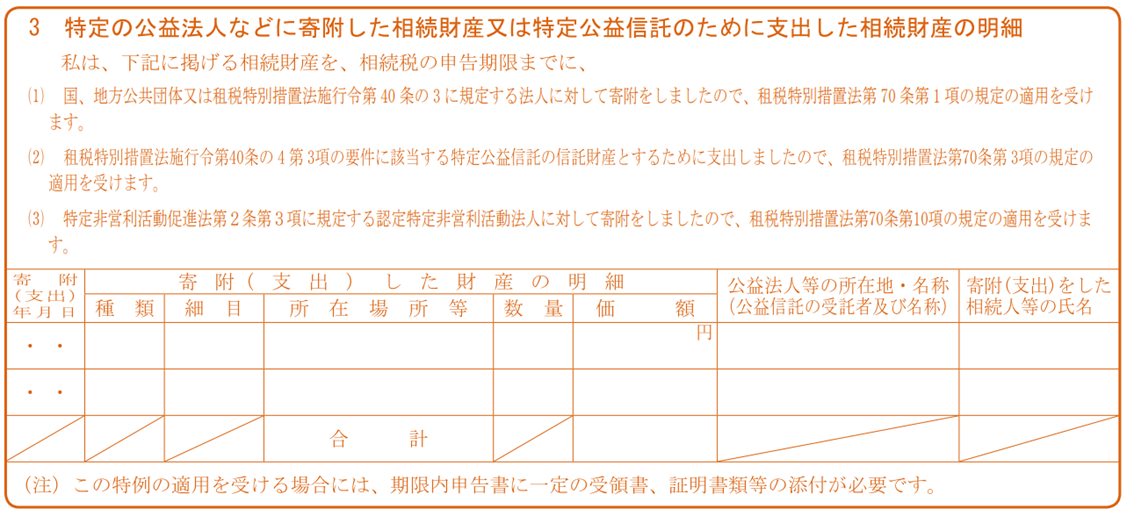

相続税の手続きは、相続税の申告書に租税特別措置法第70条第1項の特例の適用を受ける旨を記載した上で、次の書類とともに相続税の申告期限までに被相続人の住所地を所轄する税務署へ提出することにより行います。

- 相続税申告書第14表(寄附または支出した財産の明細書)

- 地方公共団体の寄附金受領証

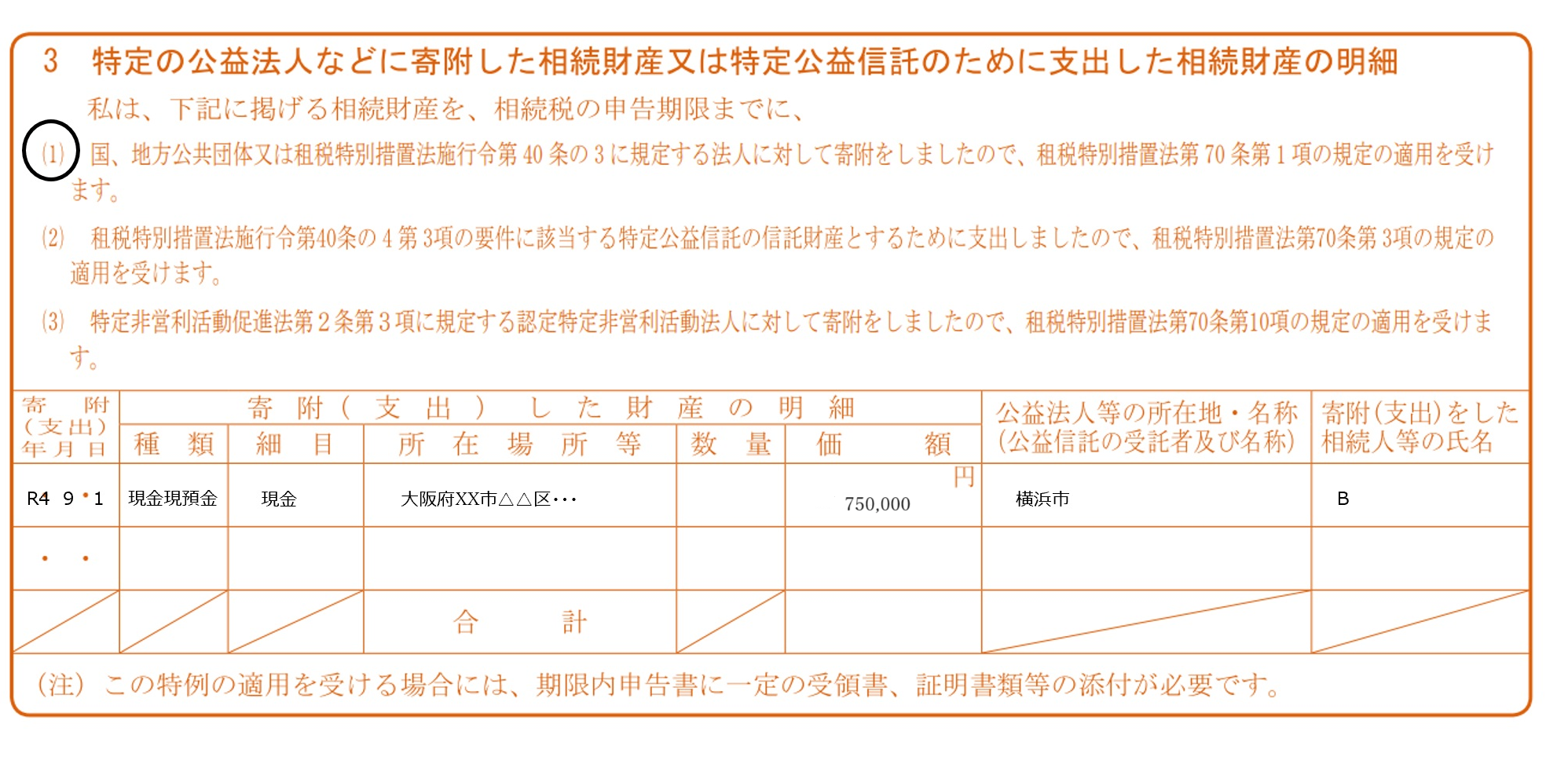

相続税申告書第14表で記載すべき箇所は、次の3の明細です。

たとえば、2022年9月1日にB氏(相続人)が横浜市に現金75万円をふるさと納税した場合は、次のように記載します(被相続人A氏の住所地は大阪府だとします)。

所得税・住民税の手続きは、寄附金控除に関する事項を記載した所得税の確定申告書に、地方公共団体から受けた寄附金の受領証を添付して、相続人の住所地を所轄する税務署へ提出することにより行います。

なお、e-Taxにより申告する場合は、寄附先や寄附金額などの内容を入力して電子申告することにより、これらの書類の税務署への提出または提示を省略することができます(申告期限から5年間は書類を保管する必要があります)。

以上、「相続税はふるさと納税で節税できる?」をテーマに、ふるさと納税で節税できる税金の種類及び金額と、ふるさと納税で相続税を節税しようとする場合の注意点及び手続きについて解説しました。

相続税はふるさと納税で節税できる上、寄附金控除との併用も可能ですが、細かい適用要件や手続きがある上、「相続財産からふるさと納税すること」が本当にお得かどうか慎重に判断しないと、かえって損をしてしまう可能性もあります。

「相続財産からふるさと納税すること」が本当にお得かどうかの検討は専門的な知見が必要です。ぜひ、お近くの相続税に強い税理士にご相談ください。