相続税の計算シミュレーション

家族構成、法定相続人の人数、財産総額を入力すると相続税を計算シミュレーションします。[続きを読む]

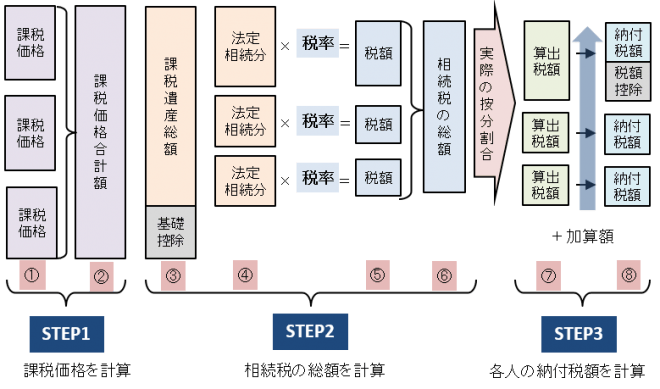

相続税の計算方法は、一見難しそうに見えます。

しかし、計算方法は上図のように簡潔に書くことができ、手順を一つ一つ分解して理解すれば、それほど難しくはありません。

上図からお分かりの通り、相続税の計算の手順は、大きく次の3つのSTEPに分けることができます。

ここでは、相続税の計算手順を具体例と図を利用して、わかりやすく紹介します。この記事を参考に、試しに自分の相続税を計算してみましょう!

動画でも解説しています。併せてご覧ください。

なお、当サイトには、法定相続人の情報と相続財産の情報を入力するだけで簡単に相続税が計算できる「相続税 計算シミュレーション」も搭載しています。

ぜひ、ご活用ください。

目次

最初に課税価格(相続税がかかる財産はいくらか)を計算します。

相続税の計算では、遺産に不動産や株式などが含まれていると、相続財産の評価が最も難しいポイントになります。

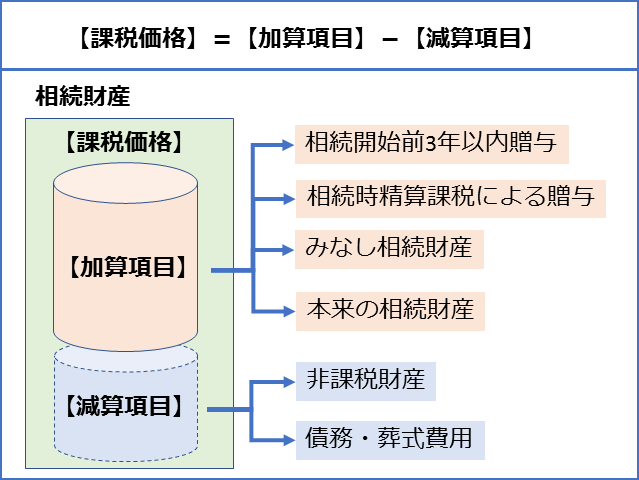

まず、各相続人ごとに課税価格を計算します。相続税は、相続財産そのものにかかるのではなく、加算項目を合算し、そこから控除できる減算項目を差し引いた結果である課税価格に課税されます。

次項から加算項目と減算項目を詳しく解説しますが、読み飛ばして、具体的な計算例からご覧いただいても大丈夫です。

本来の相続財産とは、民法上の規定から相続や遺贈によって取得した財産です。

本来の相続財産は、被相続人が生前に所有していた財産で、お金に換算できる経済的価値のある財産をいいます。預貯金、株式、土地、建物、ゴルフ会員権、貴金属、骨董品などが当てはまります。他方、古くなったテレビやパソコンなど、金銭的価値がないものは該当しません。

財産が家族名義となっていても、その購入費用を被相続人が出していたり、真の所有者が被相続人である財産も、「本来の相続財産」の範疇です。

本来の相続財産の評価方法は細かく定められており、これらの方法に従って各相続財産の評価を行います。

ご自宅を含め、遺産に土地がある相続人は、小規模宅地等の特例の適用が必須です。

小規模宅地等の特例は、被相続人の宅地が一定の要件に該当すれば、限度面積まで評価額を50~80%減額できる制度です。

小規模宅地等の特例には、以下4つの種類があり、適用するには、それぞれ満たさなければならない要件が細かく設定されています。相続税に強い税理士に相談し、生前に要件を確認しておくことをお勧めします。

- 特定居住用宅地等

- 貸付事業用宅地等

- 特定事業用宅地等

- 特定同族会社事業用宅地等

みなし相続財産とは、相続税法上の規定によって相続や遺贈によって取得したものと「みなされる」財産です。これらの財産は、民法上は、被相続人の財産ではない一方、相続税法上は、被相続人の死亡を原因として取得した財産であり、相続財産とみなされます。

みなし相続財産には多くの種類がありますが、代表的なものに、生命保険金と死亡退職金があります。

| 生命保険金 | 被相続人が保険料を支払っていた保険契約で、被相続人の死亡によって支払われる保険金 |

|---|---|

| 死亡退職金 | 被相続人の死亡によって支払われる退職金で、被相続人の死後3年以内に支給が確定したもの |

保険金は、上記の通り、保険契約で保険料支払い者が被相続人でない限り、みなし相続財産とはなりません。

死亡退職金がみなし相続財産となるのは、次の2つのケースです。

相続時精算課税制度とは、被相続人である祖父母・父母が生前に、子や孫に対して財産を贈与した場合、その時点では贈与税がかからない代わりに、相続時に相続税としてかかる制度です。

相続財産として加算される金額は贈与時の価格です。

相続開始前一定期間内に、相続人が被相続人から贈与された財産です。

相続財産として加算される金額は贈与時の価格です。

相続時精算課税制度と暦年課税

暦年贈与は、贈与された金額に対して、贈与税の基礎控除である年間110万円までは控除を受けられ、110万円を超えた部分の金額に対のみ贈与税がかかります。ただし、相続開始前一定期間の贈与は、相続財産に加算され相続税が課せらる「生前贈与加算」があります。

相続時精算課税は、累計2,500万円までは贈与税をかけずに、2,500万円を超えた部分の金額に対してのみ一律20%の贈与税がかかる制度です。相続時精算課税制度にも、年間110万円までの贈与税の基礎控除が追加されました。

前述の通り、相続開始時には、贈与財産の額を相続財産に持ち戻して相続税を計算します。暦年課税と相続時精算課税制度は、受贈者が贈与者ごとにどちらか一方を選択します。

社会政策や国民感情等の観点から相続税の課税対象とすることが適当でない財産については、相続税は非課税となります。非課税財産には、次のようなものがあります。

相続人が受け取った生命保険金、死亡退職金のうち、次の計算で求めた金額は非課税(非課税限度額)となります。

上記の計算では、相続人が相続放棄をしても、法定相続人としてカウントします。しかし、相続人が相続放棄をしても、受け取った保険金等については非課税にはなりません。

各人の非課税額は、上記の非課税額を次の計算式で按分した金額となります。

相続人が受け取った弔慰金のうち、次の計算式で求めた金額が非課税となります。

被相続人のローンや借入金、未払金などの債務を相続した場合にはその債務を、葬式費用を負担した場合にはその費用を、課税価格から控除することができます。

控除の対象となるもの、ならないものを一部あげると次のようになります。

| 控除できるもの | 控除できないもの | |

|---|---|---|

| 債務 | ・借入金 ・未払いの医療費 ・未払いの税金 | ・生前に購入した墓地等の未払金 ・遺言執行費用 |

| 葬式費用 | ・通夜、告別式、火葬、納骨費用 ・死体捜索費用 | ・香典返戻費用(お返し) ・法要費用(初七日など) |

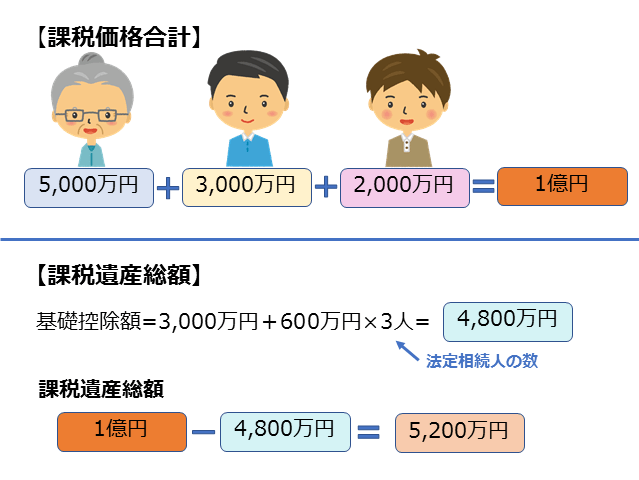

それでは、具体的な事例をもとに、課税財産を計算してみましょう。

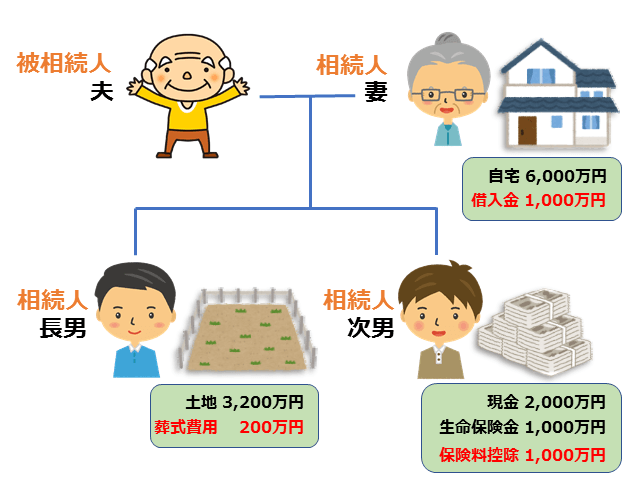

夫が亡くなり、妻、長男、次男が相続人です。

遺産分割協議で、妻が6,000万円の自宅、長男が3,200万円の土地、次男が現金2,000万円をそれぞれ取得し、次男は生命保険金1,000万円の受取人になっていました。

被相続人の借入金1,000万円は妻が、葬式費用200万円は長男がそれぞれ負担します。

生命保険金の非課税限度額は以下の通りとなり、次男が受け取る生命保険金1,000万円は全額非課税となります。

また、葬式費用、借入金は相続財産から控除できます。

それぞれの相続人の課税価格は次の表のようになります。

| 妻 | 長男 | 次男 | |

|---|---|---|---|

| 財産 | +6,000万円 自宅 -1,000万円 借入金 | +3,200万円 土地 -200万円 葬式費用 | +2,000万円 現金 +1,000万円 生命保険金 -1,000万円 保険料控除 |

| 課税価格 | 5,000万円 | 3,000万円 | 2,000万円 |

妻、長男、次男のそれぞれの課税価格を合計して、課税価格合計額を計算します。

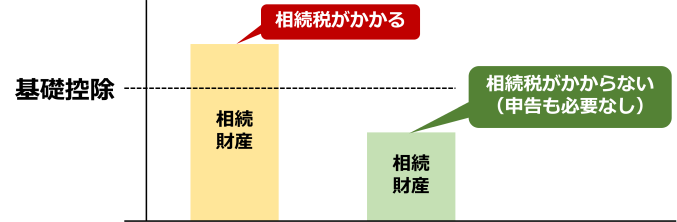

次に、課税価格の合計から基礎控除額を差し引きます。

相続税の基礎控除は、相続税がかかるかどうかの基準となる金額です。相続財産の額が基礎控除の額以下であれば相続税はかからず、申告の必要もありません。

基礎控除額の計算式は次の通りです。

事例における課税遺産総額は、次の通り、5,200万円です。

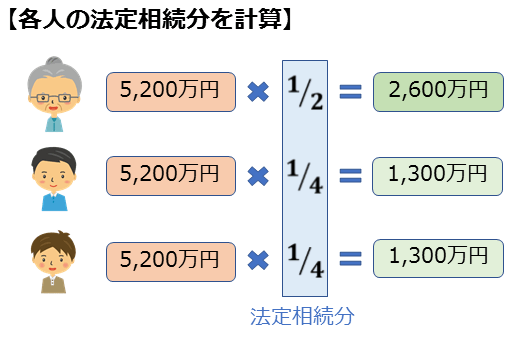

次に、課税遺産総額を法定相続分で相続したと仮定して、課税遺産総額に各相続人の法定相続分を乗じて、課税遺産総額を法定相続分で案分します。

事例では、妻の法定相続分は2分の1、長男・次男がそれぞれ4分の1ずつです。

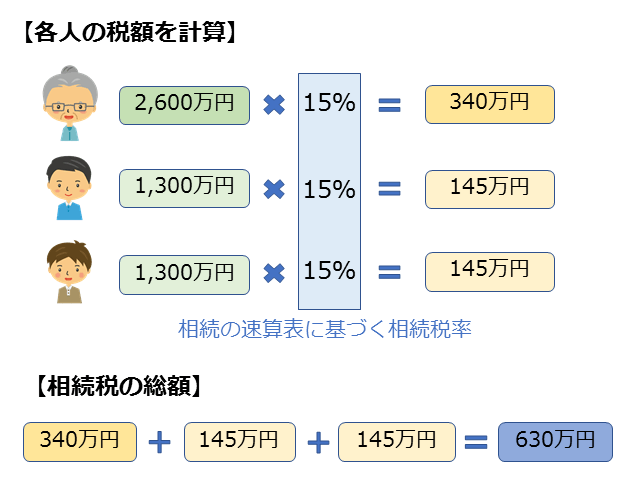

次に、相続税の速算表を用いて、各人の課税遺産総額の案分割合に基づき、相続税額を計算します。

相続税の速算表

| 各法定相続人の取得金額※ | 税率 | 控除額 |

|---|---|---|

| ~1,000万円以下 | 10% | - |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超~ | 55% | 7,200万円 |

【出典】「No.4155 相続税の税率」|国税庁

・妻:2,600万円×15%-50万円= 340万円

・長男:1,300万円×15%-50万円=145万円

・次男:1,300万円×15%-50万円=145万円

各人の税額を合計して、相続税の総額を計算します。

相続税の総額

340万円+145万円+145万円=630万円

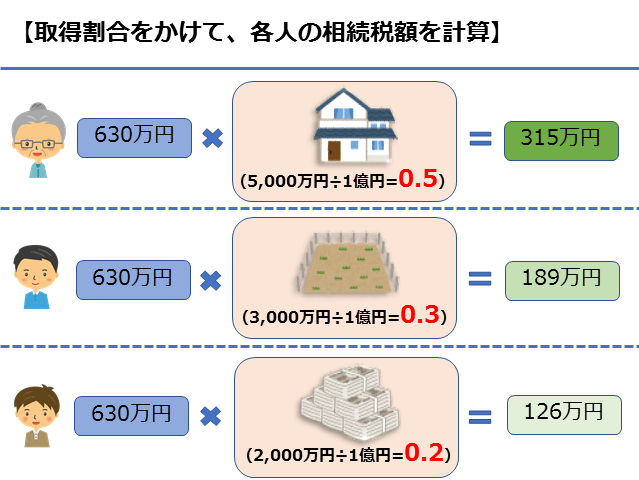

課税価格の合計額を妻、長男、次男が取得した割合は、それぞれ次の通りです。

次に、相続税の総額に上記の取得割合をかけて、各人の相続税額を計算します。

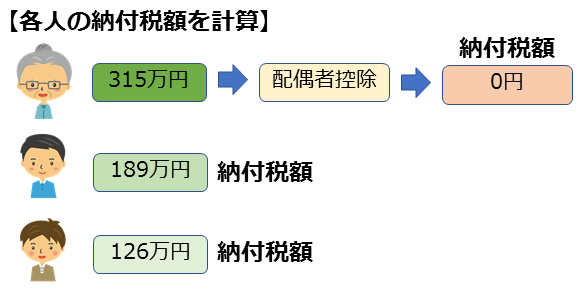

最後に、各人の相続税額に相続税の特例・額控除を適用して、実際の納付税額を計算します。

主な相続税の税額控除を次に挙げておきます。

被相続人の配偶者には、配偶者控除を適用することができ、取得した遺産額が、1億6000万円か法定相続分いずれか大きいほう以下なら、配偶者の相続税は非課税になります。

したがって、今回の事例では、配偶者の相続税は0円です。

最終的な納付税額は次の通りです。

ここまで、相続税の計算方法について解説しました。

相続税の計算方法自体は、理解してしまえばさほど難しいものではありません。難しい点は、各相続財産の評価方法と、相続税の特例・控除を正確に適用できるかです。

取り上げた事例も、わかりやすくするために、遺産の種類を限定し、配偶者控除のみを適用しています。

遺産に評価が難しい財産が含まれていなければ、ご自分で相続税申告をすることも不可能ではありません。しかし、遺産に不動産や株式などが含まれている方は、相続税に強い税理士に申告を依頼するのも一つの方法です。