確定申告をせずに被相続人が亡くなった場合、相続人が代わりに行うのが準確定申告です。準確定申告が必要な場合から準確定申…[続きを読む]

相続税の債務控除の範囲はどこまで?医療費や固定資産税は?

相続税では「債務控除」といって、借金や葬式費用などを控除できます。未払いの医療費、固定資産税など控除できるものは意外と多くあります。

債務控除で控除できる対象がどこまでなのか詳しく解説します。

目次

1.相続税の債務控除とは?

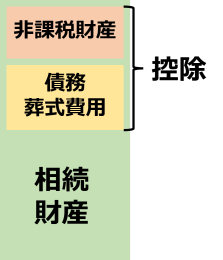

借金など、特定の人へ金銭やものを渡したり支払ったりする義務を債務と呼びます。相続税の債務控除とは、相続する財産から債務の額を差し引き、残った金額にだけ相続税を課税する制度です。

財産を相続する場合、現金や土地、住宅などプラスになるものだけでなく、借金やローンなども一緒に相続しなければいけません。そのため、相続によって相続人の負担が少しでも軽くなるように、この控除制度が設けられています。

2.相続税の債務控除の対象となる債務

相続税の債務控除となるのは、医療費や公共料金など決められた範囲の債務です。どのような債務が対象となるのか、代表的な例を紹介する前に、債務控除の対象となる債務についての3つのルールをご紹介しておきます。

- 被相続人の債務であること

- 相続開始(被相続人の死亡)時点で現に存在すること

- 確実と認められる債務であること

被相続人の債務で亡くなった後に支払うことが確定しているものということです。

2-1.借金、住宅ローンなど

被相続人の金融機関の住宅ローン(※1)や個人からの借入金の残金は、債務控除の対象です。

連帯債務も債務控除の対象となります。「後に支払うことが確定している」からです。

対して、保証債務は、債務控除の対象とはなりません。保証債務とは、「主債務者が支払わないときに、保証債務者が支払う」契約なので、保証債務者が支払うことが確定していないからです(※2)。

※1 ただし、住宅ローンを団体信用生命保険(通称、団信)付きで契約している場合には、「確実と認められる債務」には該当しませんので、控除対象になりません。

※2 ただし、「債務者に求償権を行使しても、履行の見込みがない場合」、「債務者には履行が難しく、保証債務者が履行することが確実な場合」は、控除の対象となります。

2-2.医療費(未払い分)

被相続人が亡くなった時点で未払いの医療費は債務控除の対象です。

例えば、入院中に亡くなった場合、本人が治療費や入院費などを支払うことができません。死亡後にその医療費を相続人が支払った場合には、相続した財産から支払った医療費を控除できます。

また、相続人が被相続人の医療費を支払った場合、同居しているなど生計を一にしていたときは、相続人は自分自身の所得税の確定申告で医療費控除を受けることができます。

つまり、条件を満たすことで、相続税の債務控除と、所得税の医療費控除の、2つの控除を利用できるので、覚えておくと節税効果が高くなります。

2-3.公共料金、光熱費、クレジットカード(未払い分)

生活の中で発生する電気代や水道代などは、亡くなることを予期して支払うことはできません。亡くなった後に、公共料金・光熱費を被相続人の代わりに支払った場合、その費用は債務控除の対象となります。

また、電話料金やクレジットカードの支払いなど、生活に密接に関わる費用の多くも債務控除の対象です。ただし、債務控除は原則亡くなった後に確定する費用が対象となります。前払いしていた家賃などは債務控除の対象ではありませんので、相続財産から控除できません。

2-4.固定資産税、住民税、所得税などの公租公課(未払い分)

固定資産税、住民税、所得税、自動車税、事業税など、亡くなった時点で、納税義務が発生していて未払いとなっている税金は、被相続人が納めるべき債務ですので、相続人が建て替えて納税したときの費用は債務控除の対象です。

固定資産税

固定資産税は1月1日時点で不動産を所有している人に納税義務があります。

実際に納付書が送付されてくるのは、4~6月くらいです(自治体によって時期がやや異なります)。1回または4回に分けて支払います。

未納付の固定資産税は相続人が支払いますので、相続税の債務控除の対象となります。

ただ、ひとつ注意が必要なケースがあります。複数人で不動産を共有している場合には、被相続人の共有割合に応じた金額が債務控除の対象となります。

住民税

住民税は1月1日に住所地がある市区町村で、前年の所得に対して納税義務が発生します。

被相続人が無職や自営業であった場合、市区町村から6月上旬くらいに納付書が送付されてきます(普通徴収)。年4回に分けて支払います。

被相続人が会社員・公務員であった場合、6月から翌年5月にかけて毎月会社から支給される給与から天引きされます(特別徴収)。

未納付の住民税は相続人が支払いますので、相続税の債務控除の対象となります。

なお、死亡した年の翌年の住民税は発生しません。

所得税、消費税、事業税など

被相続人に所得があるときは、4ヶ月以内に所得税の準確定申告を行います。被相続人が事業をしていた場合は、消費税、事業税などの支払いが発生することもあります。これらの税金は、相続人が支払いますので、相続税の債務控除の対象となります。

2-5.延滞金・延滞税

被相続人の都合で発生した延滞金などは債務控除の対象となります。

一方、相続人の都合で延滞金などが発生した場合には債務控除の対象ではありません。

2-6.葬式費用

葬式に必要な費用は、相続人が相続した財産から支払うものという考え方から、葬式に関連した費用も債務控除の対象となります。

また、医療費にも含まれる死亡診断書は、葬式に必要な費用と同様の考え方により債務控除の対象となります。

3.相続税の債務控除の対象とならない債務

債務の中には債務控除の対象とならないものも多くあります。例えば、お墓や仏壇など、もともと相続税が課税されない非課税財産の購入ローンなどは、債務控除の対象ではありません。

さらに、葬式に関連して行う香典返しの費用も対象外です。これは、香典の収入がそもそも非課税だからです。

債務控除の対象とならないものを一部あげます。

債務控除の対象とならないもの

- 保証債務

- お墓、仏壇などの未払いローン

- 香典返戻費用

- (初七日、四十九日といった)法要の費用

- 死体解剖費用

- 相続登記費用

相続によって土地などの不動産を取得した場合の登記費用なども控除の対象外です。これらの費用は確かに相続によって発生しますが、被相続人がもともと支払うべき費用ではありません。相続人が負担しなければならない費用のため、債務控除の対象とはなりません。

4.相続税で債務控除を使える人・使えない人

4-1.債務控除が利用できる人

債務控除を利用できるのは、相続人と包括受遺者と呼ばれる人です。これらに該当する人は、プラスになる財産とマイナスとなる財産、どちらも相続しますので、債務控除の対象者となります。

債務控除が利用できる者

- 相続人

- 包括受遺者(※)

※包括受遺者:遺産の全部または割合的一部の遺贈を受けた者で、民法上相続人と同一の権利義務を有する者

4-2.債務控除を利用できない人

一方で、次に該当する人は債務控除を利用できません。

債務控除を利用できない者

- 特定受贈者

- 相続放棄した者

- 制限納税義務者

特定受遺者とは、遺贈する財産をあらかじめ被相続人が決めており、その他の財産を受け取らない人です。つまり、マイナスになる債務を相続する必要がないため、債務控除を適用できません。

また、原則として、相続放棄して全ての財産を相続しない人や、国内に住所がなく海外で生活している制限納税義務者なども債務控除は利用できません。

ただし、相続放棄をした人が葬式費用を払った場合は、その葬式費用が債務控除の対象となる場合があります。

また、制限納税義務者は国内財産にかかる債務のみに対して債務控除を受けられます。

ただし、これらに該当する人の債務控除は判断が少し難しくなります。該当する可能性がある人は、あらかじめ税理士などの専門家へ相談し、利用できるかどうか、どうしたら利用できるのかなどを確かめてきましょう。

5.債務控除の必要書類と注意点

5-1.申告書第13表「債務及び葬式費用の明細書」

債務控除を受けるための方法は簡単です。相続税申告書の第13表に対象となる債務と葬式費用を記載するだけです。

何のための費用なのか、相続人の誰が負担したのかなど、種類や細目を記載するようになっています。

難しく思うかもしれませんが、記載する内容は領収書などから転記してくるのみです。表記が多少異なっていたとしても、それが理由で控除を受けられないということはありませんので安心してください。

【出典】相続税の申告のしかた(平成30年分用)|国税庁

5-2.領収書は保管

債務や葬式費用の領収書は、対象になるかどうか不明なものも含めて、貰う都度必ず保管しておきましょう。

相続税申告書の第13表に正確な情報を記載するため、また後に税務調査が入った時のための証拠書類として重要です。

5-3.領収書がない費用はメモを残す

お布施や心づけなど領収書がない費用でも、支払った金額や内容をメモに残しておくことで債務控除として認められます。 領収書がないからと諦める必要はありません。忘れずにメモしておきましょう。

まとめ

相続税の債務控除は、本来被相続人が支払うべき債務を相続人が代わりに支払った場合などに、その分の費用が相続税の対象から外れる制度です。支払いが確定しているため、もともと相続しなかったと考えると分かりやすいかもしれません。

債務控除を適用できる範囲がどこまでかよくわからない場合は、税理士に相談されることをオススメします。