生命保険の受け取りでかかる税金

生命保険は、税金と密接な関係があります。例えば、生命保険料控除はその代表的なものです。また、生命保険は相…[続きを読む]

110万円を超える贈与を受けると、贈与税がかかり、贈与税申告をする必要があります。

しかし、人間誰しも、支払うお金は少しでも減らしたいものです。贈与税を申告したところで税務署では単に受理されるだけで、特に調査されるわけでもありません。「申告しなくてもバレないのでは?」と、魔が差すことがあっても不思議はありません。

では、贈与税は申告しなくてもバレないのでしょうか? もし、バレるとしたら、どんなときに、どんな理由でバレるのかを詳しく解説していきます。

目次

最初に国税庁のデータを参考に、贈与税の無申告がバレるタイミングを考えてみましょう。

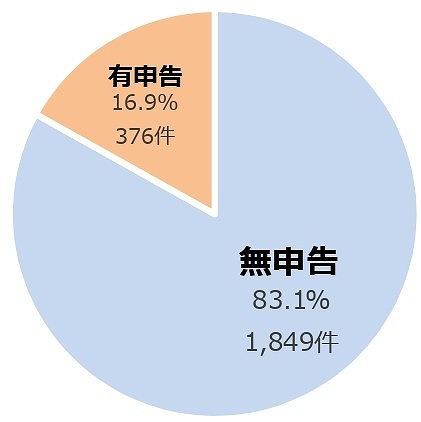

「令和3事務年度における相続税調査等の状況」の「3 贈与税に対する調査状況」によると、贈与税に対して行われた実地調査2,383件のうち約95%である「申告漏れ等の⾮違件数」が2,225件で、非違とされた18,870件のうち、無申告が1,849件と非違件数の83.2%を占めていおり、申告漏れの課税価格は、175億円となっています(※)。

贈与を申告しなければ、早晩税務署には、バレてしまうのです。

【出典】「令和3事務年度におけ相続税調査等の状況」Ⅱ 調査に係る主な取組 3.贈与税に対する調査状況|国税庁

令和3年事務年度の国税庁のデータを見ると、贈与税の税務調査件数は、意外に少ないことが分かります。

税務調査がなされる割合は、所得税で2.7%、相続税で3.7%、となっています。一方で、贈与税ではわずか、0.4%です。

税務署では、基本的に、贈与税の税務調査は行いません。国民すべての贈与を調査することは、税務署の人手が足りず現実には不可能です。

| 申告件数 | 税務調査件数 | 調査割合 | |

|---|---|---|---|

| 所得税 | 223,068 | 599,747 | 2.7% |

| 相続税 | 169,670 | 6,317 | 3.7% |

| 贈与税 | 538,567 | 2,383 | 0.4% |

贈与税の税務調査が少ない理由は、贈与税と相続税とはセットの税金であり、相続税の税務調査で、過去の贈与をあわせて調査するからです。

贈与税は、もともと、相続税の補完的な役割の税金です。相続税を納税すべき者が、生前贈与によって相続財産を減らし、相続税を免れるのを防ぐために、贈与税があるのです。

※所得税・相続税は、実地調査および簡易な接触を含みます。

※税務調査は申告後、ある程度の期間が過ぎてから実施されるため、ここでの税務調査件数は、2019年よりも前の申告に対するものです。

【出典】

・国税庁 統計情報

・国税庁:令和3事務年度における所得税及び消費税調査等の状況について

・国税庁:令和3事務年度における相続税の調査等の状況

実は、税務署に贈与を申告していないことがバレる、次の3つのタイミングがあります。

まず、1つ目は、前述の通り、相続のときです。

2つ目は、不動産を登記したときや、保険金を受け取ったとき、金地金を換金したときなどです。

そして、3つ目は、通報や密告によるもので、これが意外と多いのです。

では、相続の際に、実際にはどのようにバレてしまうのでしょうか。

人が死亡すると死亡届を役所に提出しなければならず、その情報は税務署へも入ります。

そのうえ、税務署は、相続税の申告が発生しそうな被相続人の財産について、把握することが可能です。

国税庁は、全国の国税局・税務署をネットワークで結び、あらゆる税金の申告・納税事績や各種情報を入力した国税総合システム(通称KSK)を運用しています。これにより、税務署は、被相続人の収入や、どのような財産を取得・相続したかを把握しています。

相続税の申告が想定される相続人から申告がなければ、税務調査に入ります。過去の財産に不自然な流れがあれば、税務署は贈与についても調査をします。

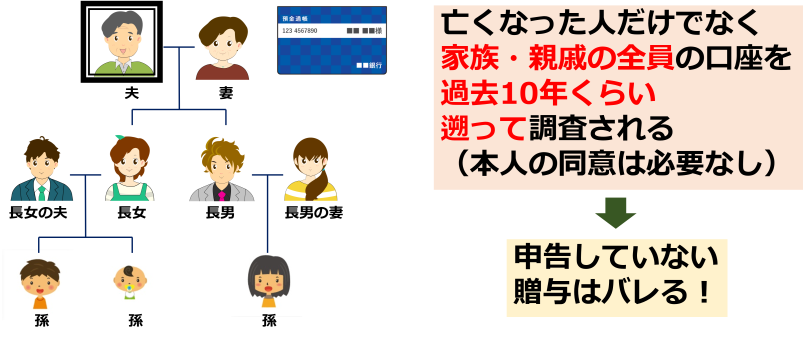

加えて、税務署には、強い調査権限があり、被相続人だけでなく、家族や親戚の銀行口座を、過去約10年間さかのぼって調査することができ、相続が発生した時点で調査すれば、過去の贈与も明らかになります。

実際に、相続税申告の税務調査で、贈与税の課税対象であったことががばれることは、少なくありません。

そのうえ、任意ではありますが、2018年からは、新規開設口座に対するマイナンバーの紐づけが開始されています。各銀行口座がマイナンバーで紐づけられていれば、預金額とお金の流れをより簡単に追うことが可能になります。

タンス預金を直接受け渡すのであれば、贈与が税務署にばれることがないと考える方もいるかもしれません。

確かに、少額のタンス預金を直接手渡せば、ばれる可能性は低いでしょう。しかし、高額であれば、ばれる可能性は高くなります。

タンス預金と言っても、贈与者が、タンス預金の元になるお金を、銀行口座を通さずに入手することはまず不可能です。結局、タンス預金が高額になればなるほど、不自然なお金の流れが通帳に残ってしまうのです。

また、タンス預金を受け取った人も、盗難や火災のリスクに晒されるため、現金で保管しておくわけにはいかず、銀行に預ければ、受取った側の通帳にも、不自然なお金の流れが残り、税務署にバレてしまいます。

相続だけでなく、生前の取引でも、贈与がバレるタイミングがいくつかあります。

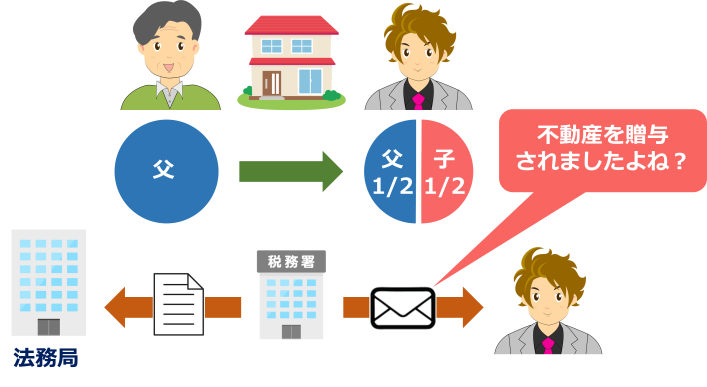

不動産の贈与を成立させるためには、法務局で、所有者の名義を受贈者(贈与された人)に変更する所有権移転登記を行う必要があります。

たとえば、父親が全部持っている自宅を、子供に半分贈与して、その登記をしたとします。

税務署は、不動産登記の情報を法務局から得ており、各種申告と照合することが可能です。

贈与により、不動産の所有権が移転した場合は、登記原因に「贈与」と記載されます。税務署は、その登記簿を確認し、もし贈与税の申告がなければ、贈与された子供に、「不動産を贈与されましたよね」と通知を出して、追及します。

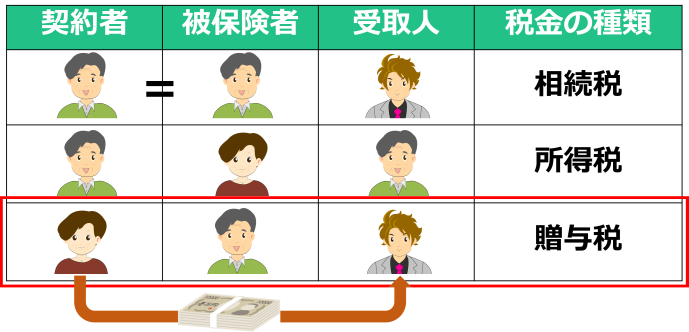

保険金は、契約者、被保険者、そして、受取人が誰かによって、かかる税金が違います。

契約者と被保険者が同一人で、受取人が相続人の場合は、相続税がかかります。これは、一番よくあるパターンです。

次に、契約者と受取人が同じ場合は、所得税がかかります。

最後に、契約者、被保険者、受取人がすべて異なる場合は、契約者から受取人へ保険金をあげたことになり、贈与税がかかります。

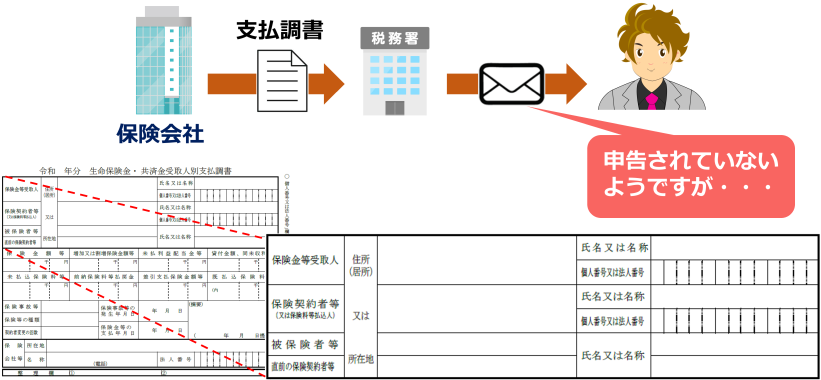

保険会社は、1回あたりの支払額が100万円を超えると、税務署に対して以下の内容を記載した「法定調書(支払調書)」を提出しなければなりません。

税務署には、誰がいくらの保険金を受け取ったのかが筒抜けです。申告がなければ、税務署が受取人に、「申告していませんがどうなっていますか?」と、尋ねることになります。

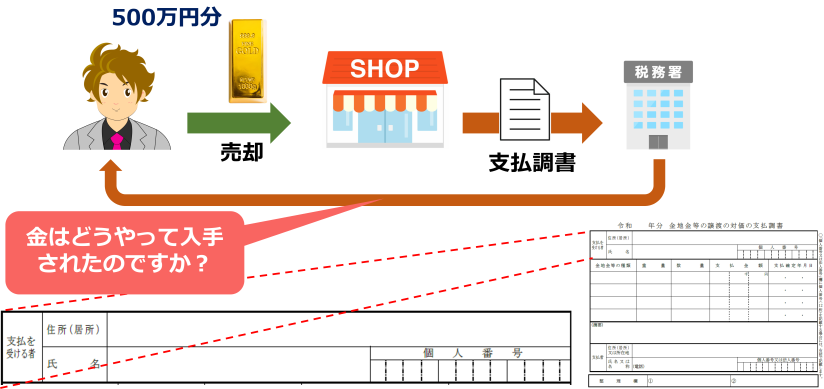

次に、贈与された金地金や貴金属を、業者を介して売却したタイミングで無申告がバレてしまいます。

貴金属業者は、1回の取引が200万円を超える場合に、「法定調書(支払調書)」の税務署への提出義務を負っています。

たとえば、親から貴金属を贈与された子供がでそれを500万円で売却すると、買い取った貴金属業者は、税務署に法定調書を提出しなければなりません。

この支払調書には、以下の情報が、記載されます。

すると、税務署は、「まだ若いのに、500万円分の金をどうやって手に入れたんだろう?」と疑問を抱きます。そして、受け取った子供に、「金はどうやって入手されたのですか?」と尋ねることになります。

贈与税の無申告がばれるケースは、他にもあります。

現在、税務署に提出が義務付けられている法定調書は60にも及び、他に贈与税に関するものとしては、国外への送受金が挙げられます。

提出されたこのような法定調書によって、税務署は、誰にどれくらい贈与税を課税すべきかを把握することができます。

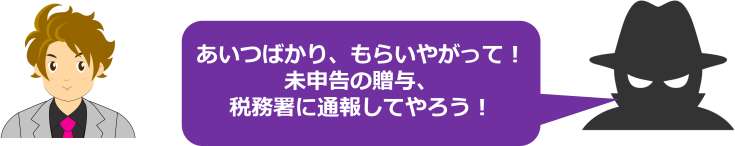

贈与がバレるタイミングとしてありがちなのは、誰かに通報されたときです。相続でもめている場合は、通報されることがよくあります。

贈与されたことを気にいらないと思っている別の相続人が、税務署に通報するのです。信憑性の高い情報なら、税務署は捜査して、やがて、税務調査に来られてバレてしまいます。

では、無申告がバレると、どのようなデメリットがあるのでしょうか?

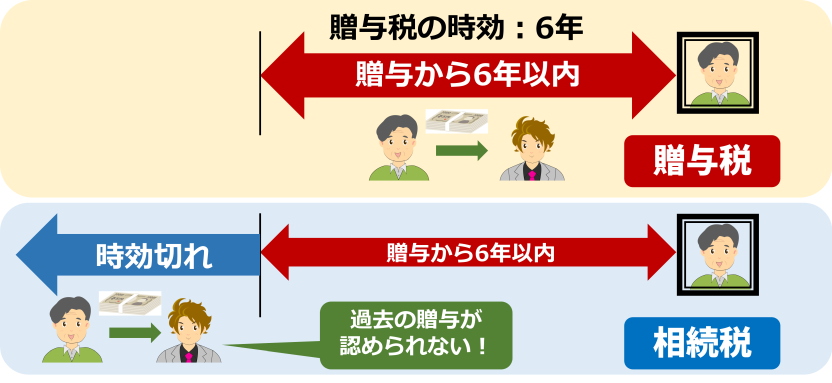

通常の場合の贈与の時効は6年、意図して贈与を隠した場合の時効は、7年です。

しかし、時効が成立しなければ、過去の贈与すべてに対して、次のようなペナルティが課せられます。

最悪の場合、刑事罰(5年以下の懲役または500万円以下の罰金)を課されてしまいます。

贈与税の無申告がばれたときのペナルティについて、詳しくは、是非、以下の関連記事をご一読ください。

仮に、バレずに時効を経過したとしても安心はできません。

相続時に無申告の贈与がばれれば、被相続人から相続人に対しての「貸付金」とみなされて相続財産に加算され、すべての無申告の贈与には、相続税がかかってしまいます。

また、税理士も、違法行為を手助けするような申告の依頼は受けてはくれません。

贈与税の無申告が税務署にばれていなくても、相続税で経験を積んでいる税理士であれば、遺産総額の調査時に、過去に不自然な財産の移動があったことはわかります。

仮に、違法行為に目をつぶり依頼を受けてしまうと、その税理士も責任を問われてしまうため、相続税申告の依頼も断られてしまうことになりかねません。

贈与した額がいくらであれば、申告しないことがバレるのか、残念ながら明確な数値はありません。

参考までに、国税庁の令和3年度贈与税の税務調査のデータによると、1件当たりの申告漏れ課税価格は734万円です。贈与税がこの金額になるのは、特例贈与(18歳以上の子・孫などへの贈与)では、約2,350万円です。

したがって、平均で2,350万円を贈与すると、無申告が税務署にバレたことになります。しかし、贈与金額がこれより少なければ、無申告でもバレないわけではありません。贈与税は、正しく申告することをお勧めします。

相続税対策の一つとして、配偶者や子供に少しずつ財産を生前贈与することで、将来の相続財産を減額し、支払うべき相続税を減らすという方法があります。

1年間に贈与された金額が110万円以下であれば贈与税は非課税となるため、毎年、110万円以下の範囲で贈与していけば、贈与税を払うことなく、確実に財産を家族に移していくことができます。

したがって、贈与税申告から税理士に相談し、相続税対策へとつなげていくことが理想です。税理士に贈与を使った相続税対策をしてもらっていれば、仮に相続税申告後に税務調査に入られても、追徴課税されることもなく、結果的に、相続税を最小限に抑えることができる可能性が高まります。

賢く贈与を使うことが、相続税の節税にも繋がっていくのです。

もし、贈与や贈与税についてお悩みがあれば、是非、相続税に強い税理士にご相談ください。相続税まで見据えた対策を講じてくれるでしょう。