二次相続の相続税対策|配偶者控除の使いすぎに注意

目次

1.配偶者控除(配偶者の税額軽減)

相続税には配偶者控除というものがあって、とても節税になります。正式には、配偶者の税額軽減といいます。

故人の配偶者がもらった財産が、1億6000万円以下、または法定相続分以下なら、配偶者の分の相続税が0になります。ただし、配偶者以下の相続人には、相続税がかかります。

配偶者控除は、相続税を大幅に節税できる制度ですが、次の相続も考えないと、損するかもしれません。

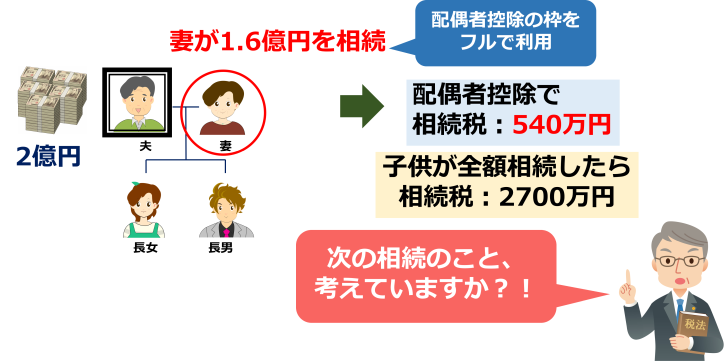

たとえば、2億円の相続財産がある場合、配偶者控除の枠をフルで利用すれば、妻が1.6億円を相続できます。そして、相続税は540万円になります。もし子供が全額相続したら、相続税は2700万円ですので、「こんなに節税できた!」と思うかもしれません。でも本当は、次の相続のことを考えないといけません。

2.二次相続とは?

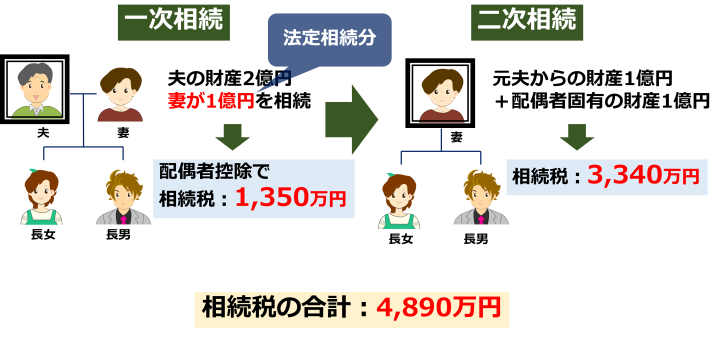

この図でいうと、最初に夫が亡くなって、妻と子供2人が相続するとき、これを一次相続といいます。次に、妻が亡くなって、子供2人が相続するとき、これを二次相続といいます。ここで重要なポイントは、二次相続でも相続税がかかるということです。

一次相続、二次相続どちらも相続財産に対して相続税がかかります。2回も相続税をとられますのでトータルでの相続税を減らすために、二次相続まで考慮した相続税の節税対策が重要となります。

「夫→妻」の相続では、配偶者控除(配偶者の税額軽減)の特例を利用できますので、妻が取得する相続分については、1億6000万円以下または法定相続分以下であれば相続税がゼロになります。しかし、「妻→子供」の二次相続では、配偶者控除の特例を利用できませんので、多額の相続税を負担しなければならなくなります。一次相続で相続税を低く抑えたとしても、二次相続で相続税が高くなる可能性があるわけです。

3.配偶者に財産がない場合の、二次相続の比較

それでは、実際に二次相続まで含めた相続税のシミュレーションをしてみましょう。

まずは、配偶者に財産がない場合です。

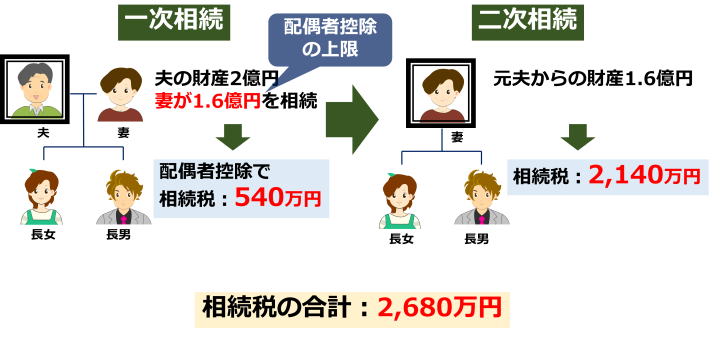

一次相続で、配偶者控除をフル活用

一次相続で、夫の財産2億円のうち、妻が1.6億円を相続するとします。1.6億円は、配偶者控除の上限です。配偶者控除を利用して、相続税は540万円になります。

次に、妻がすぐに亡くなったとしたら、二次相続で、夫から相続した財産1.6億円を、二人の子供が相続しますので、相続税は2140万円になります。

一次相続と二次相続の相続税の合計は、540万円+2140万円=2680万円です。

相続税の計算については、相続税の早見表をご覧ください。

【参考】相続税の早見表

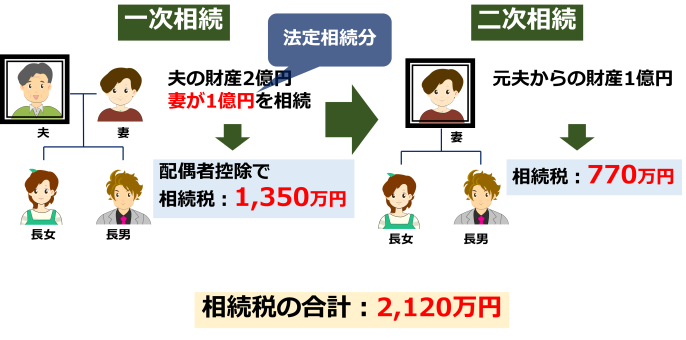

一次相続で、法定相続分で相続

こんどは、一次相続で、夫の財産2億円のうち、妻が1億円を相続するとします。1億円は、法定相続分です。配偶者控除を利用して、相続税は1350万円になります。

次に、二次相続で、夫から相続した財産1億円を、二人の子供が相続しますので、相続税は770万円になります。

相続税の合計は、1350万円+770万円=2120万円です。

パターン比較

| 一次相続での パターン | 配偶者控除を フル活用 | 法定相続 | |

|---|---|---|---|

| 相続分 | 一次相続 | 妻:1.6億円 長男:2,000万円 次男:2,000万円 | 妻:1億円 長男:5,000万円 次男:5,000万円 |

| 二次相続 | 長男:8,000万円 次男:8,000万円 | (なし) | |

| 相続税額 | 一次相続 | 540万円 | 1,350万円 |

| 二次相続 | 2,140万円 | 770万円 | |

| 合計 | 2,680万円 | 2,120万円 | |

| 差分 | +540万円 | ||

一次相続で、妻が配偶者控除をフル活用して相続した場合と、妻が法定相続分で相続した場合の、相続税の合計を比べてみると、配偶者控除をフル活用したほうが、逆に、540万円も高くなってしまいました。

この理由は、基礎控除と相続税率にあります。

まず基礎控除ですが、2回相続すれば基礎控除もそれぞれ適用できます。例では、一次相続の基礎控除額が4,800万円、二次相続の基礎控除額が4,200万円ですので、後者の基礎控除4,200万円が大きく影響しています。

また、相続税率は、財産の金額が小さいほど税率が低く有利です。多額を1回で相続するよりも、2回に分けて相続したほうが相続税が低くなります。

【参考】相続税率

二次相続シミュレーション

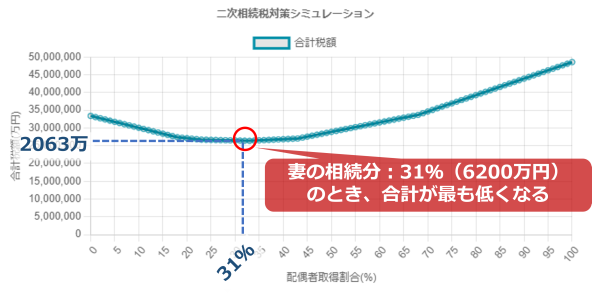

それでは、妻がいくら相続するのが最適なのか、妻が相続する割合を1%ずつ変化させながら、相続税の合計をシミュレーションしてみます。

そうすると、このグラフのようになります。妻の相続割合が31%、金額だと、6200万円のとき、相続税の合計が最も低くなります。

4.配偶者に財産がある場合の、二次相続の比較

それでは、次に、配偶者に固有の財産がある場合です。固有の財産とは、配偶者自身がもともと持っていた財産とか、親から相続した財産などです。

一次相続で、法定相続分で相続

一次相続で、夫の財産2億円のうち、妻が1億円を相続すると、相続税は1350万円になります。ここまでは、先程の例と同じです。

次に、二次相続で、夫から相続した財産1億円と、配偶者固有の財産1億円の、合計2億円を、二人の子供が相続しますので、相続税は3340万円になります。

相続税の合計は、1350万円+3340万円=4890万円です。

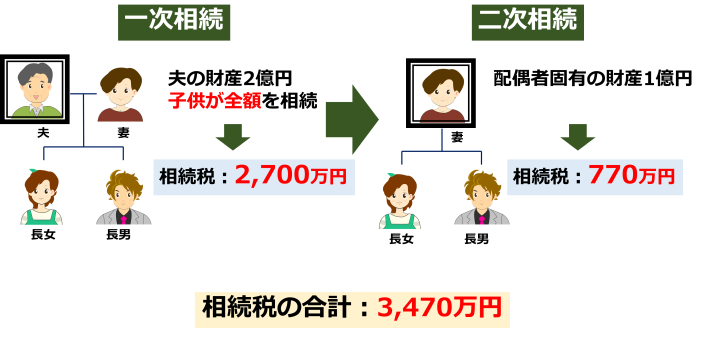

一次相続で、子供が全額を相続

こんどは、夫の財産2億円を子供が全額相続すると、相続税は2700万円になります。

次に、二次相続で、配偶者固有の財産1億円を、二人の子供が相続しますので、相続税は770万円になります。

相続税の合計は、2700万円+770万円=3470万円です。

パターン比較

| 一次相続での パターン | 法定相続 | 子供が全額 | |

|---|---|---|---|

| 相続分 | 一次相続 | 妻:1億円 長男:5,000万円 次男:5,000万円 | 妻:0円 長男:1億円 次男:1億円 |

| 二次相続 | 長男:1億円 次男:1億円 | 長男:5,000万円 次男:5,000万円 | |

| 相続税額 | 一次相続 | 1,350万円 | 2,700万円 |

| 二次相続 | 3,340万円 | 770万円 | |

| 合計 | 4,890万円 | 3,470万円 | |

| 差分 | -1,420万円 | ||

一次相続で、妻が法定相続分で相続した場合と、子供が全額相続した場合の、相続税の合計を比べてみると、こんどは、子供が全額相続したほうが、相続税の合計が1,420万円低く、有利になりました。

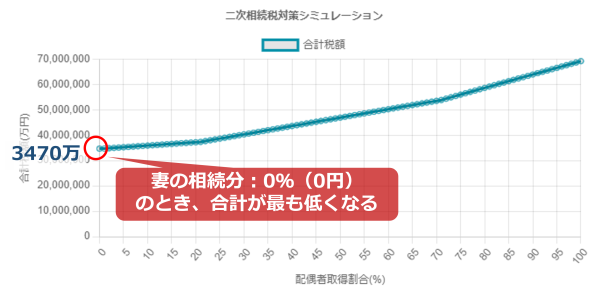

二次相続シミュレーション

妻がいくら相続するのが最適なのか、シミュレーションしてみると、このグラフのようになります。

妻の相続割合が0%、つまり、0円のとき、相続税の合計が最も低くなります。

5.二次相続対策

今まで見てきたように、最適な金額というのは、一次相続での財産額がいくらかとか、配偶者独自の財産がいくらかとか、それぞれの状況によって違ってきますので、個別にシミュレーションする必要があります。

ただ、ある程度の法則性はあります。

- 配偶者に財産がない場合は、一次相続で、配偶者が法定相続分か、少し少なく相続するほうが有利です。

- 配偶者に財産がある場合は、一次相続で、子供がなるべく多く、または全額相続するほうが有利です。

今回は、他の節税方法をまったく考慮にいれずに、シミュレーションしましたが、相続税にはいろいろな節税方法があります。

小規模宅地等の特例では、宅地の評価額を80%減額することができます。また、贈与の非課税特例がいくつかあり、一定金額まで非課税にすることができます。お金を生活で利用すれば、相続財産が減ります。

本来は、これらを考慮したうえでの、シミュレーションが必要になってくるでしょう。

6.二次相続シミュレーションツール

一次相続での配偶者の取得割合をどれくらいにすれば、一次相続と二次相続の相続税の合計が、最も低くなるかを、AIが自動的にシミュレーションするツールを用意しておりますので、ご理由にご利用ください。

【ツール】二次相続 AIシミュレーション

関連動画

同じ内容を、こちらの動画でも説明しています。