相続税・贈与税の延滞税と加算税の計算方法

相続税や贈与税の申告期限を過ぎてしまったり、本来の金額より少なく申告・納税してしまうと、罰則として「加算税」と「延滞…[続きを読む]

突然発生した相続、身も心も落ち着かない中でも相続税の納税期限は迫ってきます。既存の預貯金のみで相続税を納められる家庭もそう多くはないでしょう。

そこで、相続税の納税資金の準備方法を詳しく解説していきます。

まず相続税の納税について簡単に解説します。

相続税の申告と納税の義務を負うのは、財産を引き継いだ相続人です。

「相続人=親族」と思いがちですが、遺言による遺贈で財産を引き継いだ人も、他人であろうと相続人であり、納税義務者に該当します。

相続税の納税義務がある人は、相続の開始を知った日の翌日から10ヶ月以内に、相続税申告書を税務署に提出し、納税をしなければなりません。

税金の納付方法は、原則として現金一括納付であり、税額が高額になりやすい相続税についても同様です。 もしも期限までに納税しなかった場合には、ペナルティとして延滞税が課されてしまうので注意しましょう。

延滞税は相続税を納付した後に、税務署から延滞税額が印字された納付書が送付されてきます。相続税を納付する際に自分で計算して納める必要はありません。

自分で計算して納めても良いですが、延滞税の計算は複雑であり間違えた場合には二度手間になってしまうので、税務署からの送付を待っていた方が賢明です。

※参考

延滞税は次の割合を用いて、法定納期限の翌日から納付する日までの日数に応じて計算されます。

| 計算期間 | 割合 |

|---|---|

| 法定納期限の翌日から2月を経過するまで | 年7.3% |

| 2月を経過した日以後 | 年14.6% |

これは原則的な税率であり、その年ごとに税率が変わる特例もあります。詳しくはこちらをご確認下さい。

相続税は多くの場合で、納税資金の工面に悩みます。なぜなら、納税資金を上回る現金が相続財産になく、相続人自身にもそこまでの現金がないからです。

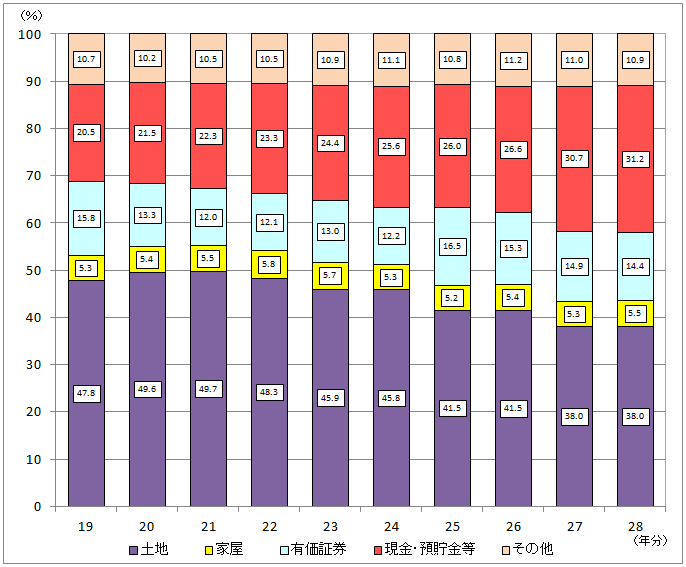

相続財産はそのすべてが現金というパターンはほとんどなく、国税庁が公表している平成28年の統計での相続財産の構成比は、土地建物で43.5%、現金は31.2%となっており、不動産の割合が大きいことが分かります。

相続財産の金額の構成比の推移 (付表5)

【出典サイト】平成28年分の相続税の申告状況について|国税庁

それでは現金がない場合、納税資金をどのように準備したら良いのでしょうか?

相続税を納められる現金が手元にある場合には、何の問題もありませんね。期限を忘れずに、確実に納税しましょう。

既に所有している資産や、相続により取得した資産を売却して現金を得る方法があります。

特に相続により取得した資産は不要な場合も多く、不要なものを売却して納税することができれば一石二鳥です。

売却した資産が相続により取得した土地、建物、株式などである場合には、相続税の申告期限から3年以内の売却に限って、売却価格から差し引ける金額に売却した資産に対する相続税額を含めることができ、所得税負担を軽くすることができます。

要件に該当する場合には、賢く利用して節税しましょう。

金融機関から納税資金用の借り入れをして納税します。

金融機関が納税資金としてお金を貸してくれるのかと疑問に思われるかもしれませんが、実は運転資金や設備資金などと同様に、納税資金での融資というのは比較的ポピュラーな融資の1つなのです。

ただし、金利はそれぞれの金融機関によって異なるため、後述する延納の場合とで、どちらが有利か金利を比較検討する必要があります。延納の利子税は、相続財産の内容に応じて1.2%~6.0%となっていますが、特例割合もある点に注意しましょう。

また、金融機関での融資の返済方法は「元利均等」が選択できるのに対して、延納は「元金均等」です。この点も比較材料に含めて検討しましょう。

こちらは、生前から行う必要がある対策です。

被相続人の死亡保険等の生命保険を利用する場合には、かなりの確率で相続税資金をまかなうことができます。

生命保険は被相続人の死亡とほぼ同時に支払われ、更に生命保険金は受取人の固有財産として取り扱われるため、相続財産には含まれず、受け取ってからすぐに使用することができます。

遺産分割協議がいつまでも決着せず、保険金が使えないまま相続税の納付期限を過ぎてしまうということはないので、相続税資金として向いています。

また、被相続人の生前に受取人を決めて契約するので、自分が希望する人に確実に財産を譲ることができるため、相続対策としても利用されることが多いです。

ただし、生命保険金での対策は被相続人の生前から計画的に行う必要があります。相続開始後に、「納税資金がない!→生命保険を利用しよう!」は不可能ですので注意しましょう。

こちらも、前節と同じく、生前から行う必要がある対策です。

被相続人に資金的余裕がある場合には、いずれ相続人になるであろう子などに対して、年110万円の贈与税基礎控除額の範囲内で生前贈与を行います。

生命保険と同様に被相続人の生前に行う必要がありますが、無税で相続税資金を準備させることができ、さらに相続財産を減らせるため相続税節税にも繋がります。

それでも、どうしても現金を用意できないときには、延納(支払を延ばす)と物納(物で納める)という方法があります。

ただ、延納と物納については、認められるための条件が厳しく、最終的に支払う金額も大きくなりやすいので、あまりお勧めできません。

ここでは、簡単に記しておきます。

現金で納税できないときは、まずは、延納(支払いの延長)を検討することになります。すぐに物納は選択できません。

全額を延納できるわけではなく、下記の金額を抜いた分を、まずは納付したうえで、それでも足りない場合に、延納が認められます。

「3か月分の生活費」というところで、かなり、厳しい条件であることがわかっていただけると思います。

また、仮に延納が認められたとしても、相続財産の内容に応じて1.2%~6.0%の利子税が設定されています(特例もあります)。いわゆる「利息」に相当するものであり、金融機関から借り入れをしたのと何ら変わらない状態となってしまいます。

上記の延納によっても納税が困難なときの最終手段として、物納(物で納税)という手段が残されています。

ただし、財産なら何でもよいわけではなく、納税に当てられる財産には優先順位があり次のように定められています。

ただし、土地を物納する場合は、測量や境界確定を必ず行わなければならず、そのための費用も発生します。

さらには、不動産は相続税評価額で引き取られるので、価値が市場価格の7~8割程度になる可能性が高いです。それなら、あらかじめ、不動産を売却して納税資金に当てたほうが有利なケースも多いです。

まさに、最終手段であることがわかっていただけることでしょう。

相続税の納税資金準備に頭を悩ませるのは、あなただけではありません。本当に多くの人が直面する問題です。

納税は現金一括払いが原則ですが、次のような方法で準備することが考えられます。

納税資金を計画的に準備することができれば、相続人たちの負担は非常に軽くなり、相続争いを防止することにもつながります。

ただ、どの方法が良いか十分な検討が必要であり、相続人や家族が絡んでくる難しい問題でもあります。

第三者の専門家である税理士にご相談いただければ、納税資金の準備から相続税申告まで一括で相談を承ることが可能です。