関連記事法定相続人の範囲と順位の基礎知識

相続おじいちゃん 「わしが死んだら、誰が相続するのか当ててみなさい。」 おばあちゃん 「まずは妻の私よ…[続きを読む]

相続が発生したからといって必ず相続税申告が義務になるわけではありません。また、相続人だけではなく、相続人でない方でも申告義務者になることがあります。

相続税申告の義務は、どのような場合に誰にあるのでしょうか? 相続放棄したらどうなるのでしょうか?

相続税の申告時に、申告義務の有無をきちんと判定できるように、申告義務があるパターン/ないパターンを詳しく解説します。

目次

相続財産が基礎控除額を超えている場合には、相続税申告の義務が発生します。

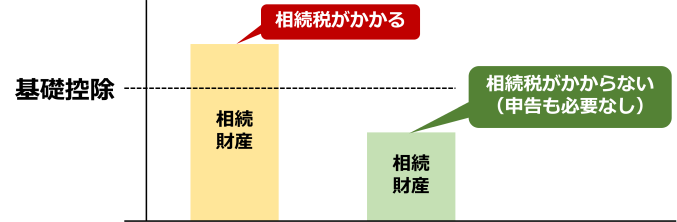

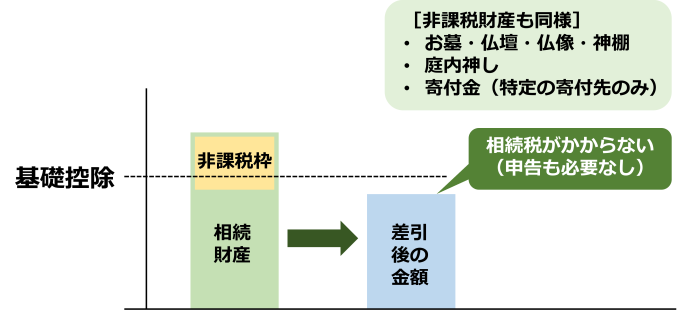

下の図をご覧ください。

相続財産が基礎控除額を超えていれば、相続税がかかり、申告義務があります。

一方、相続財産が基礎控除額以下であれば、相続税がかかりません。申告義務はありません。

相続税の基礎控除額は、次の計算になります。

法定相続人の数によって、基礎控除額は次のように決まります。

| 法定相続人の数 | 相続税の基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

| (以降) | 1人当たり600万円ずつ増加 |

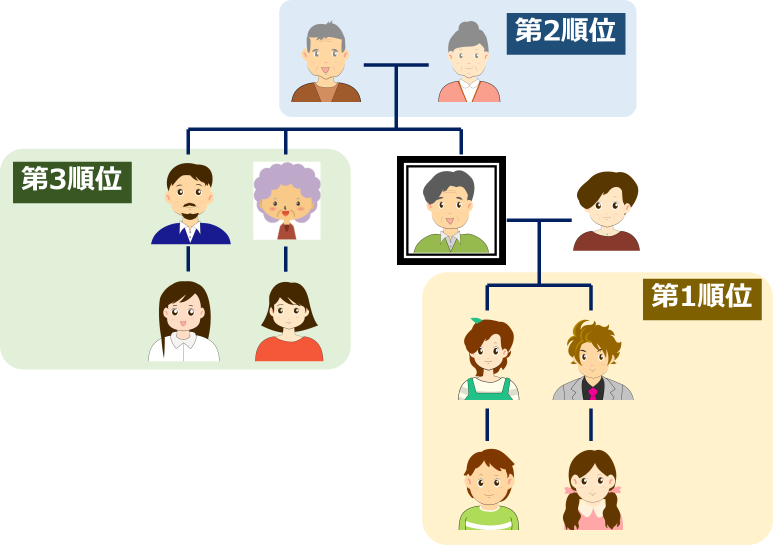

遺産をもらった相続人は、申告義務があります。法定相続人は以下の図にようになります。

配偶者は常に法定相続人になります。それ以外の人は、順位(順番)があり、前の順番の人がいないか亡くなっているとき、相続人になります。

| 常に法定相続人 | 配偶者 |

|---|---|

| 第1順位 | 子供、孫など |

| 第2順位 | 父母、祖父母など |

| 第3順位 | 兄弟姉妹、甥・姪 |

法定相続人の範囲と順位について詳しくは、こちらをご覧ください。

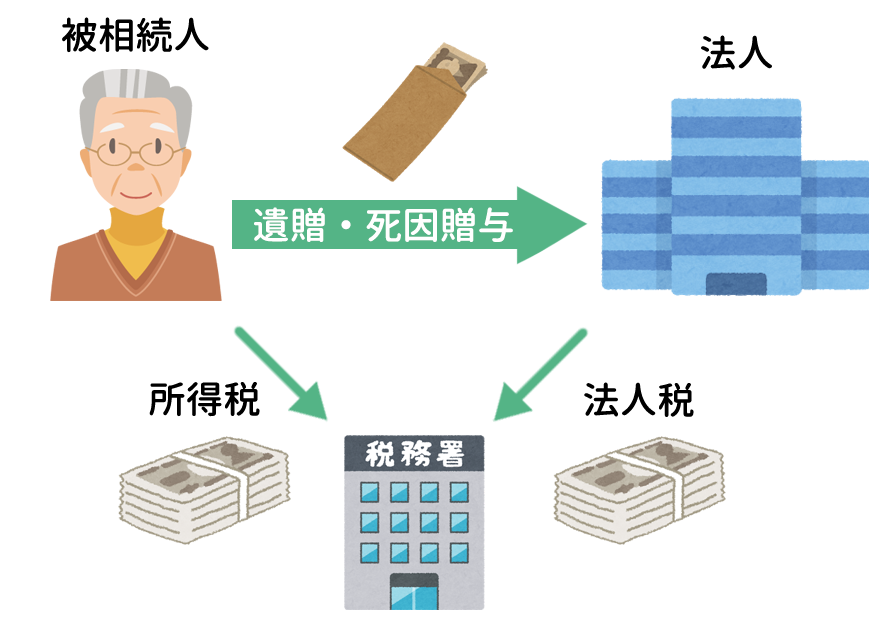

相続人ではなくても、遺贈・死因贈与によって被相続人の相続財産をもらった人は、申告義務があります。

相続とは、相続財産を包括的に法定相続人が引き継ぐこと、遺贈とは遺言によって被相続人から相続財産をもらうこと、死因贈与とは生前契約に基づいて贈与者が死亡した場合に受贈者へ財産が贈与されることです。

遺贈、死因贈与について詳しくはこちらをご覧ください。

また、それ以外でも、次のように遺産をもらった人は、相続税の申告義務者となります。

配偶者の税額軽減(配偶者控除)を受けると、配偶者が相続した分については、最低でも1億6000万円までは非課税となりますので、相続税が0円になることが多いです。

また、小規模宅地等の特例を適用すると、土地の評価額が最大80%減額されるため、相続財産のほとんどが不動産の場合は、相続税が0円になることもよくあります。

ただし、これらの場合は、相続税の申告義務があります。相続税の申告をすることによって、はじめて特例が適用されて、相続税が0円になるのです。

次の控除や特例を利用する場合は、相続税の申告義務があります。

さきほどとは反対のケースです。

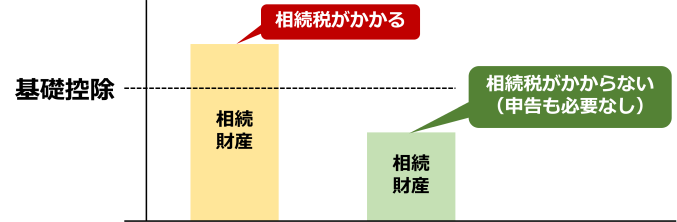

相続財産が基礎控除額以下である場合には、相続税申告の義務がありません。

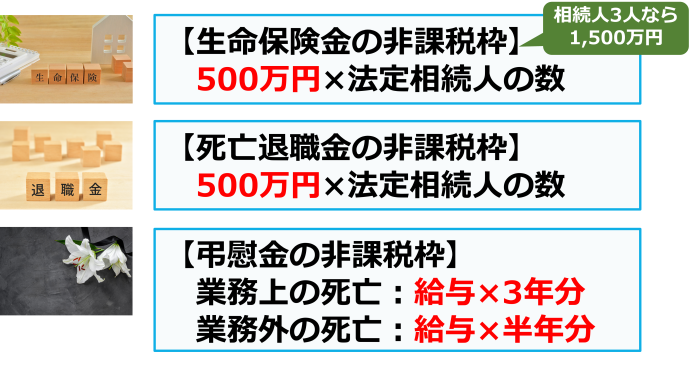

相続税では次図のように、「生命保険金の非課税枠」「死亡退職金の非課税枠」「弔慰金の非課税枠」があります。

たとえば、法定相続人の人数が3人なら、生命保険金の非課税枠は1,500万円です。

この非課税枠を適用した結果、基礎控除額以下になれば、相続税がかかりませんので、申告義務はありません。

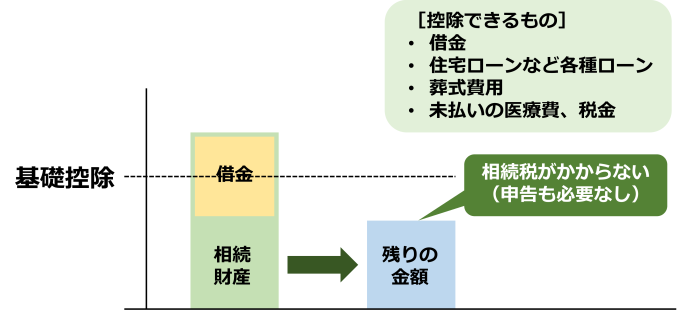

借金がある場合は、相続財産から控除します。その結果、基礎控除額以下であれば、相続税がかかりませんので、申告義務はありません。

相続税には、次のような税額控除制度があります。

これらを適用して、相続税が0円になった人は、相続税申告の義務はありません。

ただし、相続税申告は一人ずつするよりも、連名で全員一緒でやることが多いですので、相続税が0円になった人を、あえて除外せずに申告することのほうが多いです。

相続放棄をした人は「始めから相続人ではなかった」として取り扱われ、相続財産の一切を相続することはできません。よって、相続財産を取得していないので相続税の申告義務はありません。

ただし、相続放棄をした人でも、生命保険金や死亡退職金は受け取ることができるので注意が必要です。

これらを取得した場合には「みなし相続財産」として相続財産に含めなければなりません。さらに、相続放棄をした者は相続人ではなくなるため非課税枠(500万円×法定相続人の数)が適用できず、受け取った金額がまるまる相続税の課税対象になります。

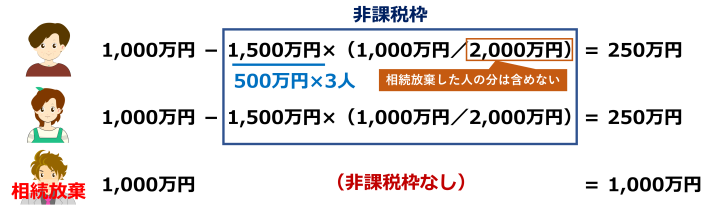

具体的な計算例を見てみましょう。

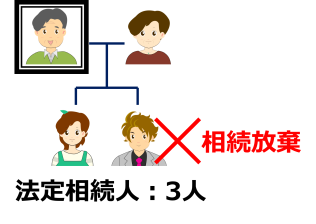

法定相続人が配偶者と長女・長男の3人がいるケースで、長男が相続放棄をしました。

相続財産とは別に、3人それぞれが1,000万円ずつ生命保険金を受け取りました。

この場合、生命保険金の非課税枠は「500万円×3人=1,500万円」ですが、非課税枠が適用されるのは、相続したのみで、相続放棄した人には適用されません。

すると、相続放棄した人のほうが、課税対象になる財産が多くなってしまいます。一人だけ相続放棄する際には、十分に注意が必要です。

法人は遺贈や死因贈与によって被相続人の財産を受け取ることができますが、法人には相続するという考え方はないため相続税かからず、相続税申告の義務はありません。その代わりに、もらった法人には法人税が、遺贈をした被相続人には所得税が課税されます。

また、その法人が同族会社である場合には株主に相続税がかかる可能性もあります。日本の中業企業のほとんどは同族会社なので注意が必要です。

遺贈や死因贈与を受けた財産の相続開始時の時価が受贈益として収益に計上され、法人税の課税対象になります。

なお、法人税は利益に対してかかりますので、受贈益を計上したとしても赤字である場合には法人税はかかりません。

相続開始時の時価で法人へ譲渡があったものとみなされ、所得税の課税対象になります。

被相続人は死亡しているため、その準確定申告は相続人が行うことになります。

法人が遺贈で財産を受け入れた場合には純資産が増加するため株価が上昇し、株主は利益を得ることになります。

株主は財産を直接受け取ったわけではありませんが、上昇した株価分を被相続人から遺贈されたことと同じになり、相続税の対象になります。

人格なき社団・財団は、個人とみなされ、相続税の申告義務が発生します。

ただし、人格なき社団・財団が公益を目的とする事業等を行っているなど、所定の要件を満たす場合、相続税は非課税となります。

被相続人や相続人が海外に居住している場合の、申告義務の判定は、かなり複雑です。

日本で相続税の納税義務がある人は次の通りとなっており、これらすべてから外れる場合には相続税申告の義務はありません。

国籍が海外で、10年を超えて海外に住んでおり、相続財産がすべて海外にある場合には、日本で相続税はかからないということになります。たった3つですが、海外移住による相続税対策は非常に難しいことが分かります。

まとめると、下表の通りとなります(「国内+国外」は、国内財産と国外財産両方に課税される、「国内のみ」は、国内財産のみに課税されることを示します)。

| 相続人のこと | ||||||||

|---|---|---|---|---|---|---|---|---|

| 被相続人のこと | 日本に住所あり | 日本に住所なし | ||||||

| 一時居住者ではない | 一時居住者(※1) | 日本国籍 | 海外国籍 | |||||

| 10年以内に日本に住所あり | 10年以内に日本に住所なし | |||||||

| 日本に住所あり | 一時居住被相続人ではない | 国内+国外 | 国内+国外 | 国内+国外 | 国内+国外 | 国内+国外 | ||

| 一時居住被相続人(※1) | 国内+国外 | 国内のみ | 国内+国外 | 国内のみ | 国内のみ | |||

| 日本に住所なし | 10年以内に日本に住所あり | 非居住被相続人ではない | 国内+国外 | 国内+国外 | 国内+国外 | 国内+国外 | 国内+国外 | |

| 非居住被相続人(※2) | 国内+国外 | 国内のみ | 国内+国外 | 国内のみ | 国内のみ | |||

| 10年以内に日本に住所なし | 国内+国外 | 国内のみ | 国内+国外 | 国内のみ | 国内のみ | |||

※1 一時居住者・一時居住被相続人とは、海外から一時的に日本に来ている居住者で、相続開始時において在留資格を有し、かつ、相続開始前15年以内に日本に住んでいた期間の合計が10年以下の人をいいます。

※2 非居住被相続人とは、相続開始の時に日本国内に住所を有していなかった被相続人で、

①相続の開始前10年以内のいずれかの時において日本国内に住所を有していたことがある人のうち、そのいずれの時においても日本国籍を有していなかった人、または、

②その相続の開始前10年以内に日本国内に住所を有していたことがない人

をいいます。

※3 国内+国外:国内財産と国外財産に課税される。

国内のみ:国内財産にのみ課税される。

被相続人や相続人が海外に住んでいる場合や、海外を利用した相続税対策を検討される場合には判断が難しくなりますので、税理士への相談をおすすめします。

国税庁が提供している「相続税の申告要否判定コーナー」を利用すると、相続税の申告義務があるかどうかを判定することができます。

必要な項目を埋めていくだけの簡単な作業ですので、利用してみると良いでしょう。