暦年贈与のメリットと注意点:契約書作成と贈与税申告がポイント

贈与に対する課税方法には、「暦年贈与」と「相続時精算課税制度」があります。暦年贈与には、相続財産を減らし相続税額を抑…[続きを読む]

贈与をすると、財産を受け取った側に贈与税がかかります。では、少額の贈与を受けただけでも、贈与税が課されるのでしょうか?

実は、贈与税では「基礎控除」という非課税枠があり、ある一定の金額までは贈与税が課されることはありません。贈与税の基礎控除について詳しく解説します。

目次

毎年1月1日から12月31日までの間に、個人の贈与者(贈与する側)から贈与を受けた受贈者(贈与を受けた側)に対して、贈与された財産の合計額に贈与税がかかります。

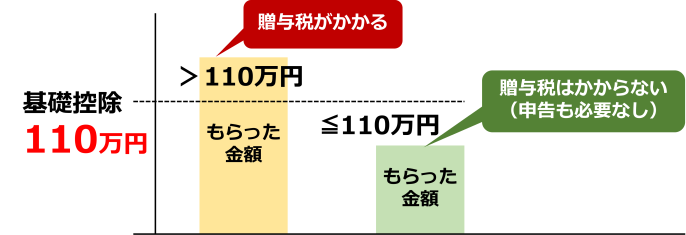

贈与税には「基礎控除」という非課税枠があり、110万円です。

1年間で受けた贈与が110万円を超えると贈与税がかかります。翌年3月15日までに税務署で贈与税申告をする必要があります。

1年間で受けた贈与が110万円を超えなければ、贈与税はかかりません。申告も不要です。

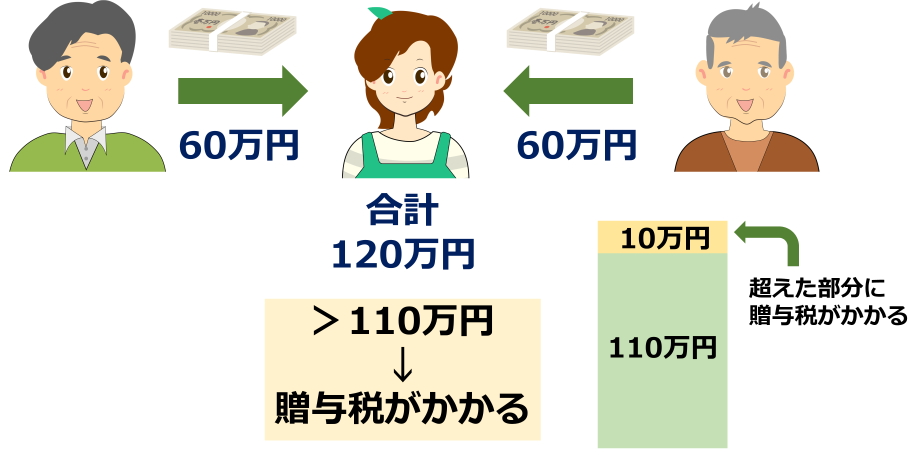

ただし、この110万円は、受贈者が誰からもらったかを問わず、贈与されたすべての財産を対象に控除されるため、複数の贈与者から年間で合計110万円を超える贈与を受ければ、受贈者には、贈与税がかかります。

たとえば、父親と祖父の2人からそれぞれ60万円ずつ贈与を受けたときは、合計すると120万円で、110万円を超えていますので、110万円を控除した残り10万円分に、贈与税がかかります。

贈与税には2種類の課税方法があります。

「110万円の基礎控除」は、一般的な暦年贈与に関してです。

暦年贈与について、詳しくは、以下の関連記事をご一読ください。

実は、2001年の税制改正まで贈与税の基礎控除の額は60万円でした。

相続税法第21条の5の条文には、「贈与税については、課税価格から60万円を控除する」とする規定が今も残っています。しかし、2001年の改正で、新たに租税特別措置法第70条の2の4において、特例として基礎控除の額を110万円と定めました。

現状、基礎控除の額を減らすことは考えにくいですが、もし、租税特別措置法が廃止になれば、贈与税の基礎控除が60万円まで下がるということは、頭の片隅に置いておいても良いかもしれません。

もうひとつの贈与税の課税方法である、相続時精算課税制度では、110万円の枠は利用できません。

相続時精算課税制度を利用する場合は、贈与者ごとに2,500万円までの贈与が非課税になります。ただし、相続時精算課税制度を利用するには、事前に「相続時精算課税選択届出書」の提出をしなければなりません。その後、毎年贈与するたびに、非課税であっても申告が必要となります。

この他にも、相続時精算課税を利用する贈与者と受贈者は、以下の要件を満たさなければなりません。

また、贈与された財産を贈与時の評価額で相続財産に合算します。詳しくは以下をご覧ください。

では、この基礎控除を使った贈与税の計算方法を紹介します。

贈与税の「税率」と「控除額」は、贈与者と受贈者の関係により、2種類あります。

特例贈与財産とは、贈与を受けた年の1月1日に18歳以上であった直系卑属(子・孫など)が、直系尊属(祖父母や父母など)から贈与を受けた財産です。

特例贈与財産に使用する税率は、下表の通りです。

| 基礎控除後の課税価格 | 200万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 4,500万円 以下 | 4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

一般贈与財産は、特例贈与財産に該当しない財産です。

一般贈与財産に使用する税率は、次の通りです。

| 基礎控除後の課税価格 | 200万円 以下 | 300万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

【出典】No.4408 贈与税の計算と税率(暦年課税)|国税庁

なお、ご自分の贈与税がいくらになるのか気になる方は、是非、以下の「贈与税の計算シミュレーションをお試しください。

贈与税の基礎控除枠110万円を使って効果的に暦年贈与を行うには、次のポイントを押さえておく必要があります。

毎年110万円以下の贈与を受けるときに気を付けなければならないことは、定期贈与とみなされないようにすることです。

定期贈与とは、一定期間内に一定の額の贈与をすることを約束する贈与です。

例えば、5年間に亘り、年100万円、総額500万円の贈与を行ったとします。

1年間に行われた贈与の額は、基礎控除額110万円以下ですが、この場合、500万円の贈与を約束していたとみなされ、贈与税が課される可能性があります。

定期贈与とみなされないためにも、毎年、贈与する金額やタイミング、回数などを変えたほうが無難です。

また、贈与の都度、贈与契約書を作成したり、毎年贈与する金額や時期、回数などを変えたりしても、その通りに財産が移転した証拠がなければ、証明することが難しくなります。

そこで、現金を手渡しする代わりに、通帳への振込で贈与します。いつ、誰からいくら振り込まれたかが通帳に記録されるので、それがどのように贈与をしたのかを示す証拠になります。

相続と贈与では、法的な性質が大きく異なります。相続は、被相続人の死亡により、被相続人の財産や権利・義務を相続人が承継することを言います。相続人の意志は関係ありません。

ところが、贈与は契約であり、贈与者と受贈者の双方の意志や同意がなければ成立しません。

契約自体は、契約書を残さずとも、双方の意思表示さえあれば口約束でも成立します。しかし、贈与契約書がなければ、後に約束した・してないというトラブルになる可能性があります。

後のトラブルを防ぐためにも、贈与者と受贈者双方の署名・押印をした贈与契約書を作成します。また、定期贈与とみなされないためにも、契約の都度、忘れずに贈与契約書を作成しましょう。

110万円以下の贈与は贈与税もかからず、その分相続財産も減るため、相続税の節税対策にもなります。しかし例外があります。それが相続前3年以内の贈与です。

相続開始から過去3年間に贈与した財産は、被相続人が相続開始時に所有していた財産に合算され、その合算額に相続税が課されます。したがって、この期間に行われた贈与には、基礎控除の節税効果がありません。

事故などで突発的に相続が開始された場合は仕方ありませんが、財産を所有している人が入院している場合などは、相続前3年以内の贈与は相続税の対象になることを頭に入れて贈与などを考えましょう。

贈与税には、基礎控除の他に贈与税の税額を減額することができる次のような特例があり、基礎控除と併用することができます。

生前に財産を贈与する目的は、子どもや孫のための教育資金、結婚資金の援助や、配偶者のための住居や生活費の確保など様々です。その目的の1つに相続税対策があります。

相続税対策とは、相続の時点で被相続人が所有する財産の価額をできるだけ減らし、相続税の納付額をできるだけ小さくすることです。

生前贈与には、110万円の基礎控除があります。その範囲で、毎年少しずつ子どもや孫に財産を贈与することで、相続財産を減らしていけば、贈与税もかからず、かつ相続税の節税対策にもなるのです。

こういったケースでは、相続税に強い税理士が力強い見方になってくれます。

生前贈与による相続税対策をお考えの方から贈与税についてのお悩みの方まで、是非一度、相続税に強い税理士にご相談ください。

類似の動画もありますので、あわせてご覧ください。