e-Taxで贈与税の電子申告をしよう!

e-Taxは、パソコンとインターネットさえあれば自宅でできる電子申告として注目されています。

贈与税についても、電子申告が可能です。e-Taxのでの贈与税申告方法をわかりやすく解説します。プリントアウトして郵送での申告も可能です。

贈与税の申告をe-Taxでする方法を分かりやすく解説します。

目次

1.贈与税をe-Taxするための事前準備

贈与税をe-Taxで申告するには、まず、事前準備が必要です。

1-1.マイナンバーカード方式とID・パスワード方式

マイナンバーカード方式、ID・パスワード方式、印刷した申告書を提出するの3つから選択します。

マイナンバーカード方式、パスワード方式を選択するときは、以下のものが必要となります。

マイナンバー方式

以下2つのものが必要になります。

- マイナンバーカード

- ICカードリーダー(マイナンバーカードに対応しているもの)または

- マイナンバーカードの読取に対応したスマートフォン(Androidのみ)

利用者識別番号・暗証番号の入力や、e-Taxを利用する際の事前準備として必要であった電子証明書の登録が不要になります。

ID・パスワード方式

事前に税務署で運転免許証などによって本人確認を行うか、マイナンバーカードとICカードリライターを使って「利用開始届出書」を送信することで、ID、パスワードを発行してもらいます。

発行された「ID・パスワード方式の届出完了通知」に記載されている、利用者識別番号 と暗証番号(パスワード)を入力することで、申告書作成の画面に入ることができるようになります。

1-2.その他の事前準備

e-Taxを利用するに当たって、電子証明書の取得や開始届の提出など、事前準備が必要です。

また、最初にWEB版作成コーナーにアクセスする際には、すべての申告で共通である初期設定が必要です。

これらの事前準備と初期設定については、下記で詳しく解説していますので、ご覧ください。

2.贈与税の申告書作成コーナー

では次に、早速、パソコン上に表示される画面ごと詳細に解説していくことにしましょう。

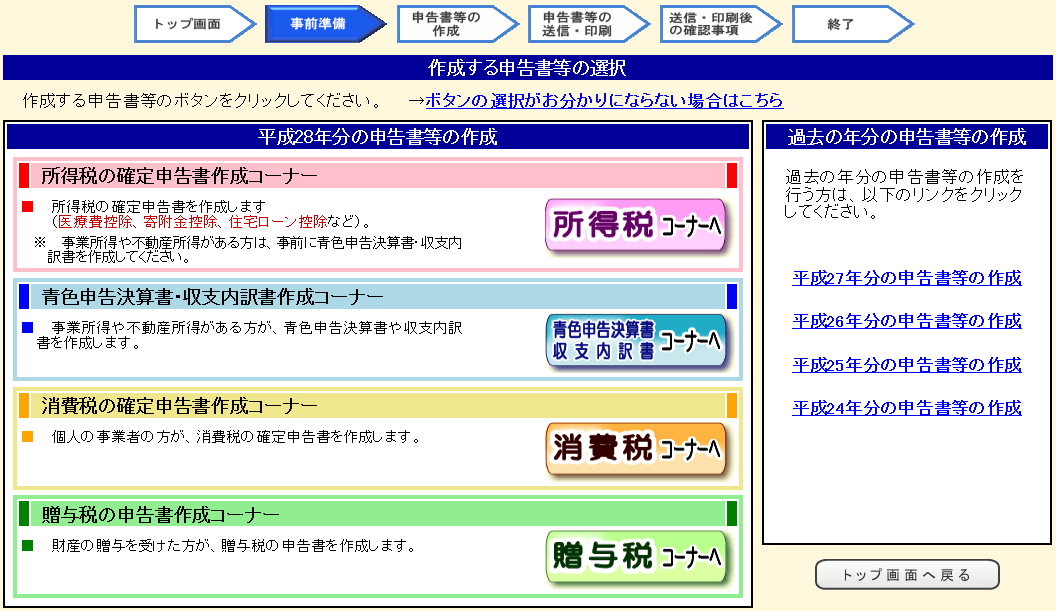

「贈与税コーナーへ」を選択する

「贈与税コーナーへ」を選んで、贈与財産、贈与者、贈与金額などを入力していきます。贈与税は自動的に計算されます。

ここでは、親から子への預貯金を贈与した場合を想定して説明します。配偶者控除・相続時精算課税制度・住宅取得等資金の非課税を適用する場合は、以下のe-Taxのマニュアルを参照してください。

【参考サイト】確定申告書等作成コーナー:様式・手引き・入力例|国税庁

使用する事例

贈与者:親

受贈者:子

贈与したもの物:預貯金

金額:500万円

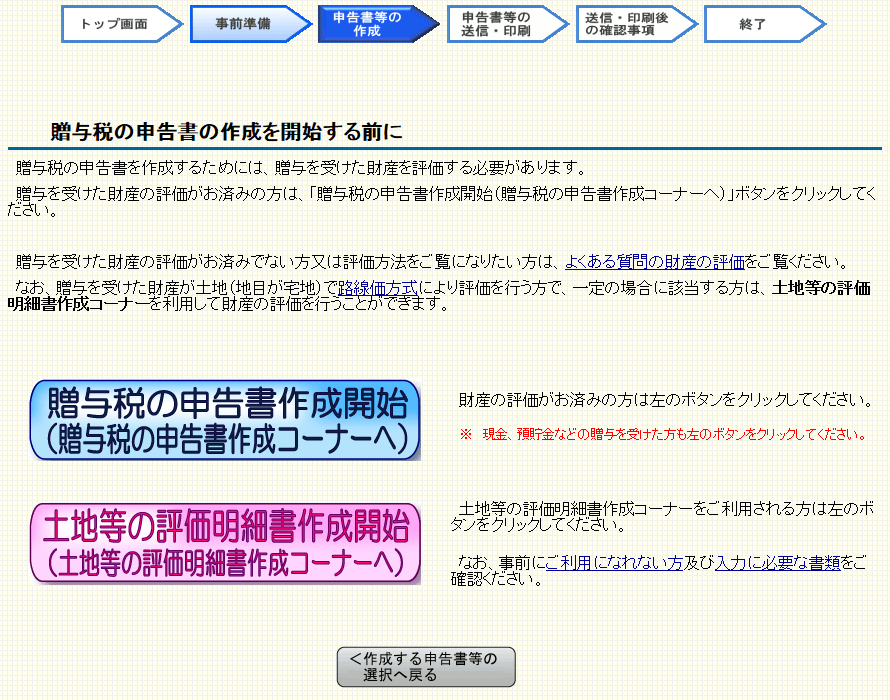

「贈与税の申告書の作成を開始する前に」画面

「贈与税申告書作成開始(贈与税の申告書作成コーナーへ)」を選択します。

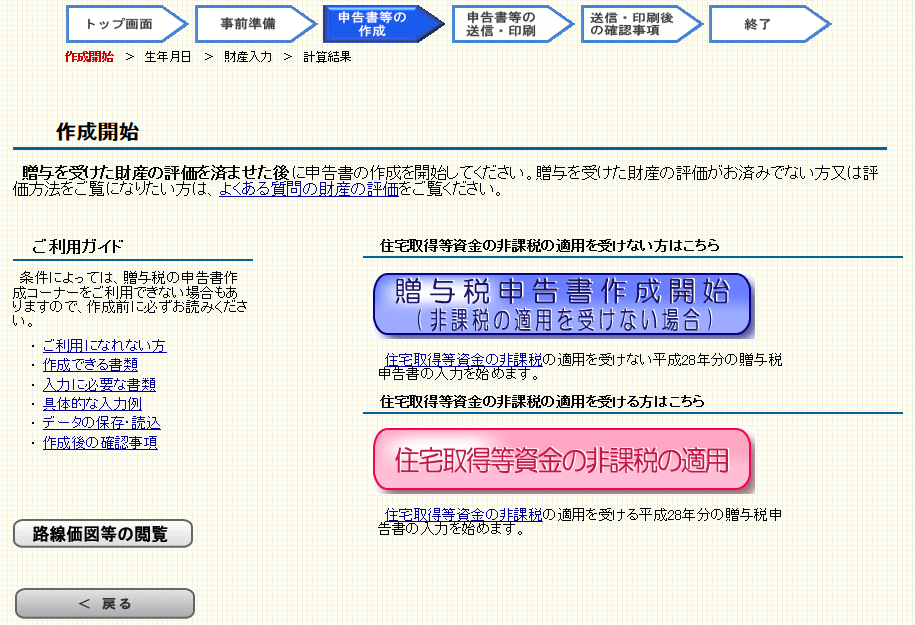

「作成開始」画面

「贈与税申告書作成開始(非課税の適用を受けない場合)」を選択します。

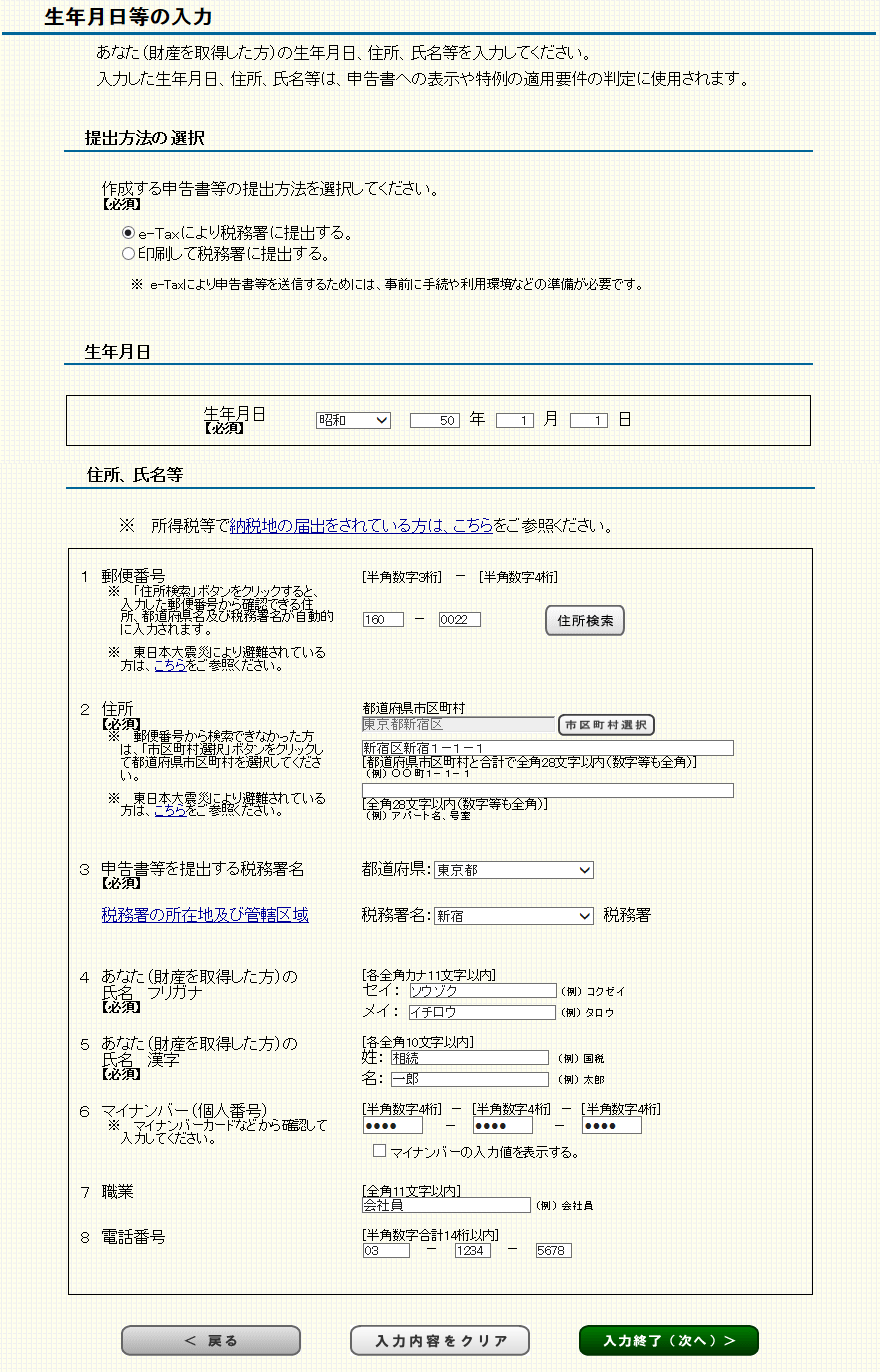

「生年月日等の入力」画面

「提出方法の選択」では、デフォルトで「e-Taxにより税務署に提出する。 」が選択されていますので、このままでOKです。

生年月日・住所・税務署名・氏名・電話番号等はすでに入力されています。

マイナンバーと職業を入力します。

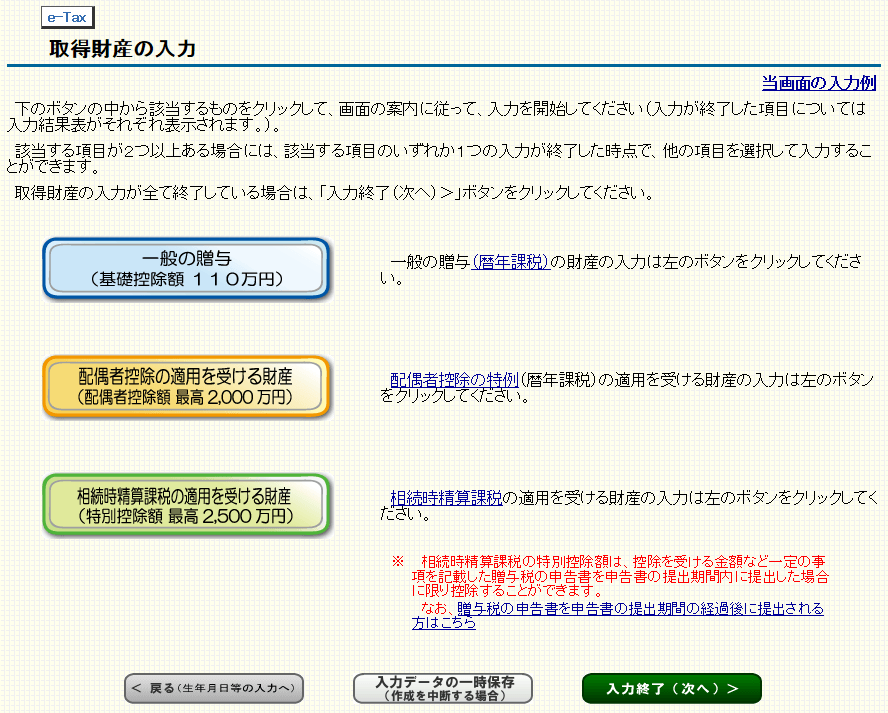

「取得財産の入力」画面

「一般の贈与(基礎控除額110万円)」を選択します。

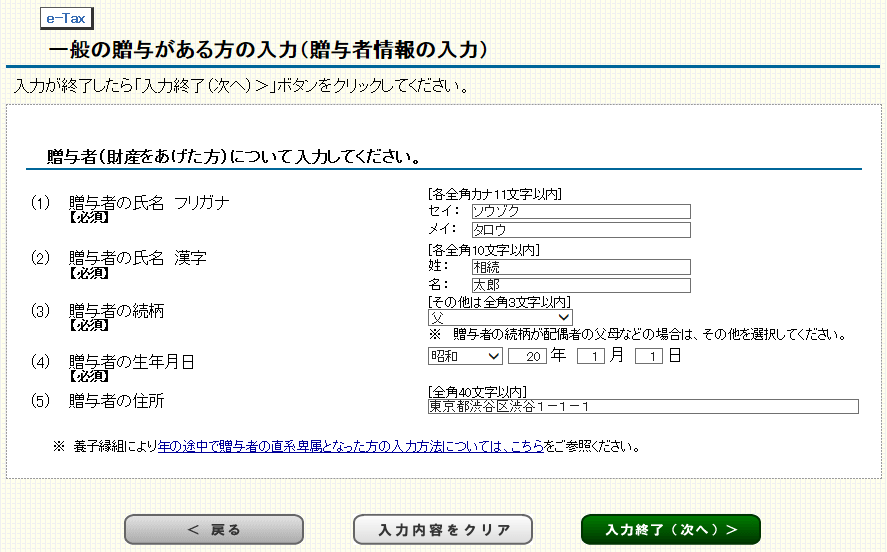

「一般の贈与がある方の入力(贈与者情報の入力)」画面

贈与者の氏名(フリガナ・漢字)・続柄・生年月日・住所を入力します。

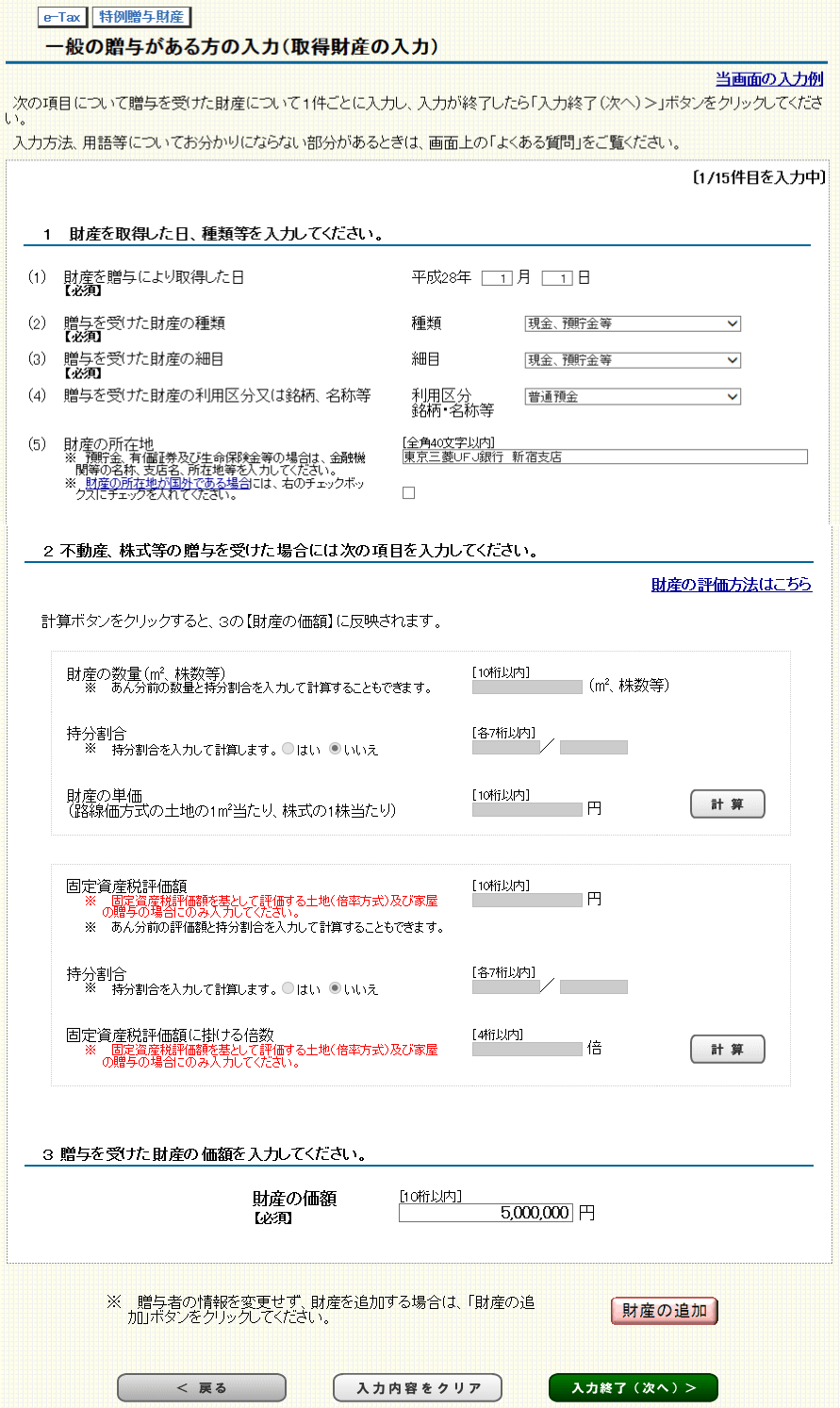

「一般の贈与がある方の入力(取得財産の入力)」画面

贈与により財産を取得した日、財産の種類、利用区分、財産の所在地(現金の場合は贈与者の住所)を選択または入力します。

贈与を受けた財産の金額を入力します。ここでは、仮に500万円の預貯金を贈与されたとしています。

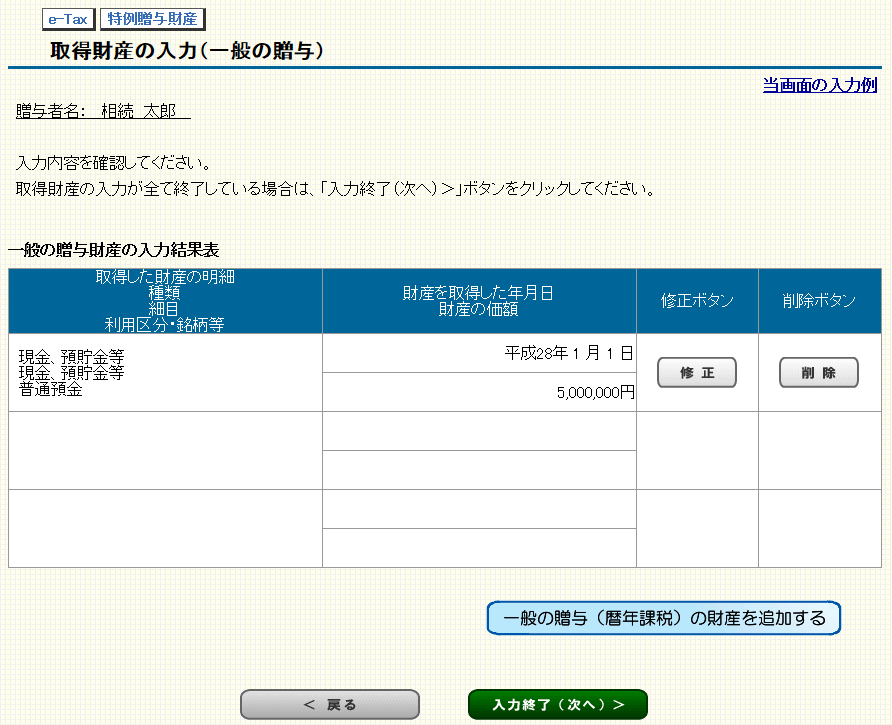

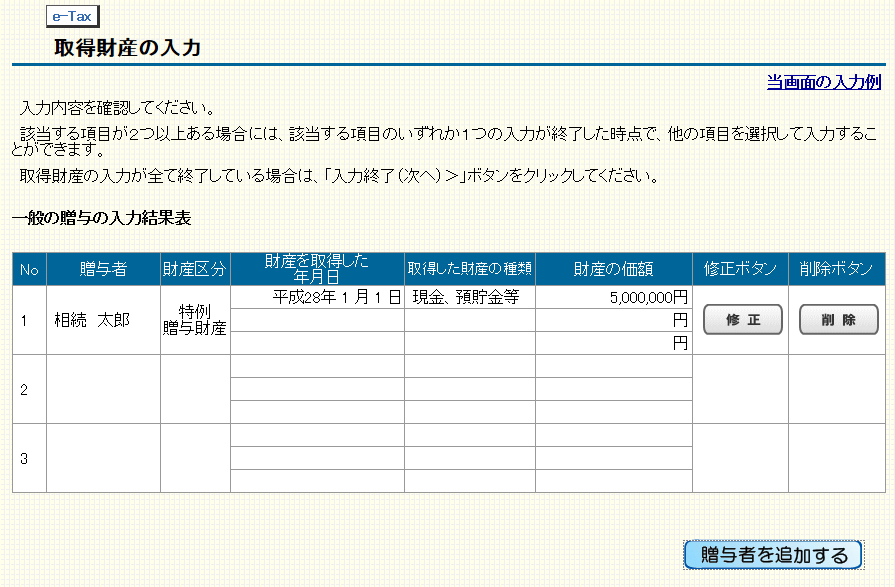

「取得財産の入力(一般の贈与)」画面

一般の贈与財産の入力結果表を確認してOKであれば、「入力終了(次へ)」を選択します。

「入力終了(次へ)」を選択します。

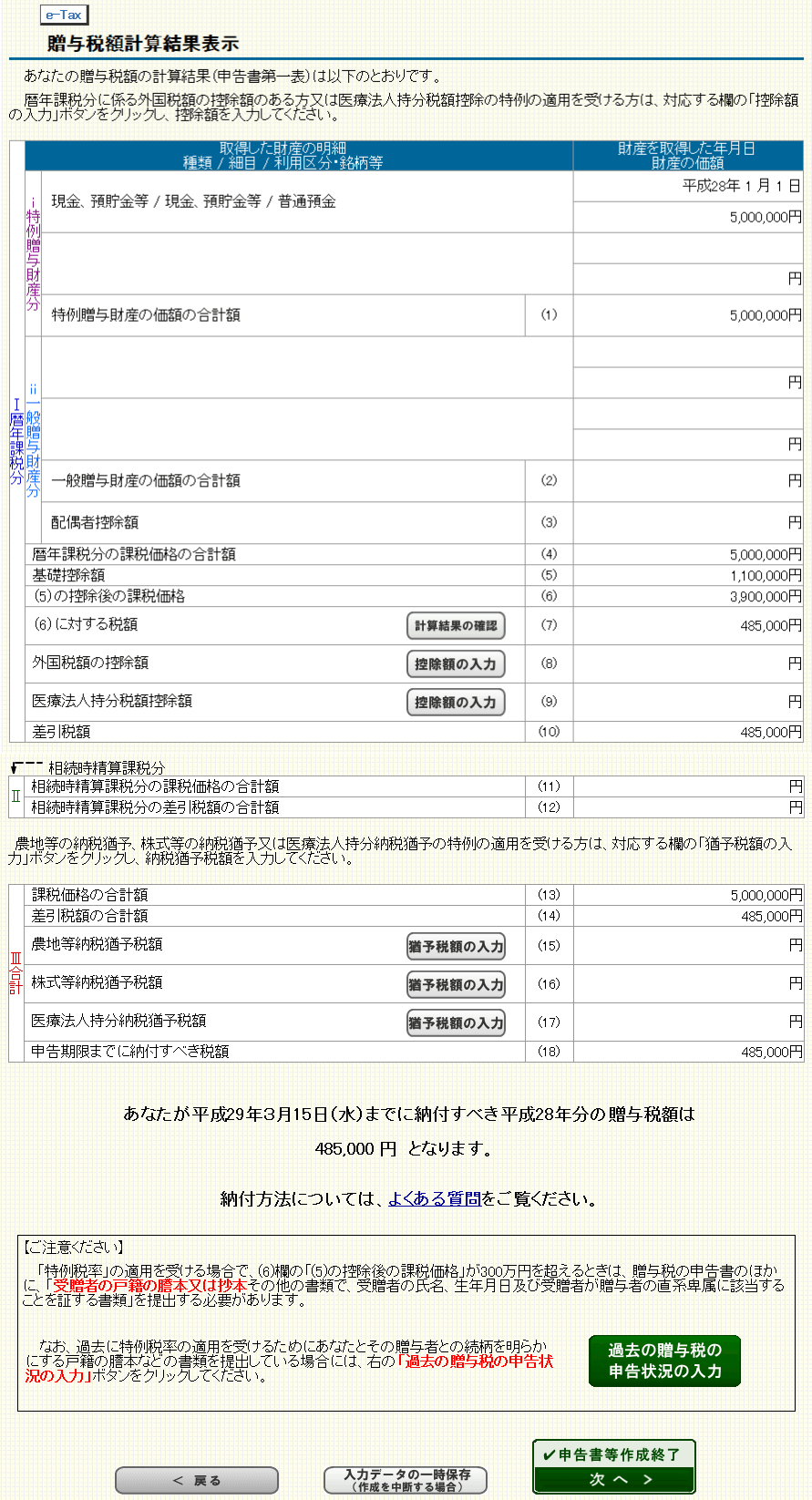

「贈与税額計算結果表示」画面

取得した財産の明細および、課税価格の合計額と納付すべき税額が表示されます。

「申告書等作成終了(次へ)」を選択します。

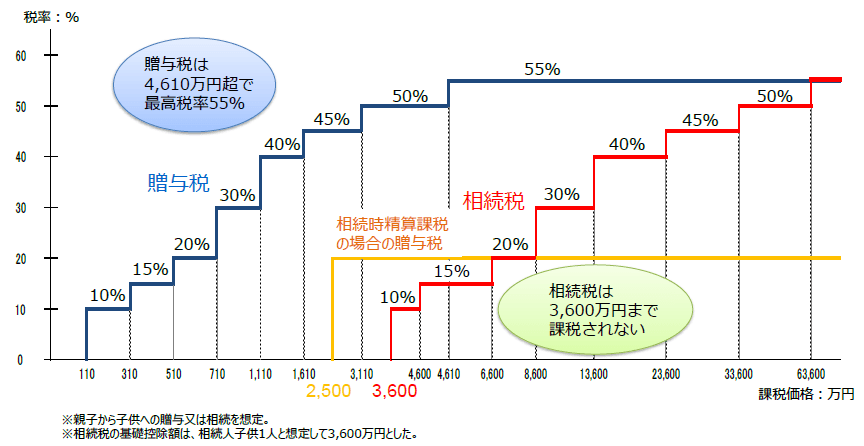

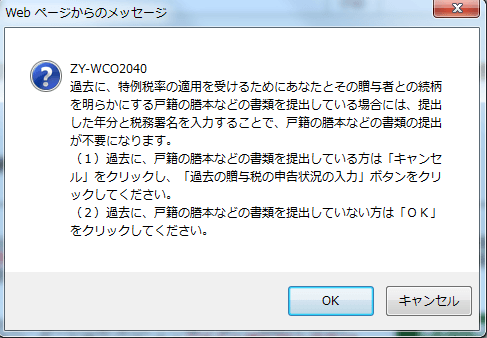

直系尊属(両親、祖父母等)から410万円を超える金額の贈与を受けたときは、「特例贈与財産」の扱いとなり、通常の「一般贈与財産」の場合よりも、やや税率が低くなります。そのため、贈与者との続柄を証明するめの戸籍謄本などの書類の提出が必要になります。

特例贈与財産の税率については、以下の関連記事をお読みください。

過去に戸籍謄本などの書類を提出している場合は再度の提出の必要はありませんので、「キャンセル」を押します。

初めてのときは、提出が必要ですので、「OK」ボタンを押してください。

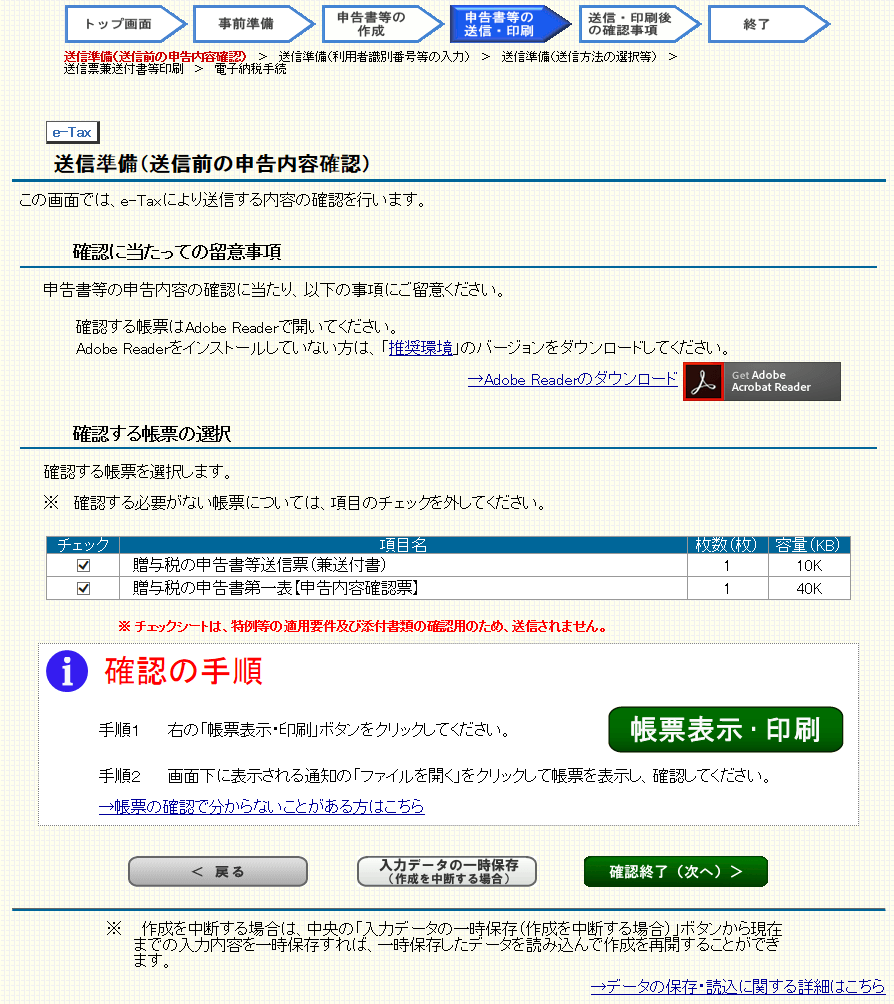

「送信準備(送信前の申告内容確認)」画面

「確認する帳票の選択」欄にはすでにチェックが入っていますので、このままでOKです。

「帳票表示・印刷」ボタンを押すと、申告書のPDFファイル(h28zouyo.pdf)がダウンロードされます。

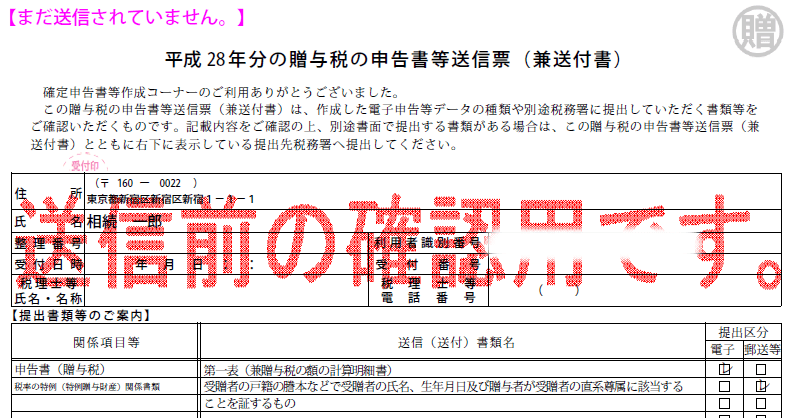

PDFファイルを開くと、「送信前の確認用です。」と赤く大きな字が記入されています。申告書の内容に間違いないか最終確認します。

問題なければ「確認終了(次へ)」を選択します。

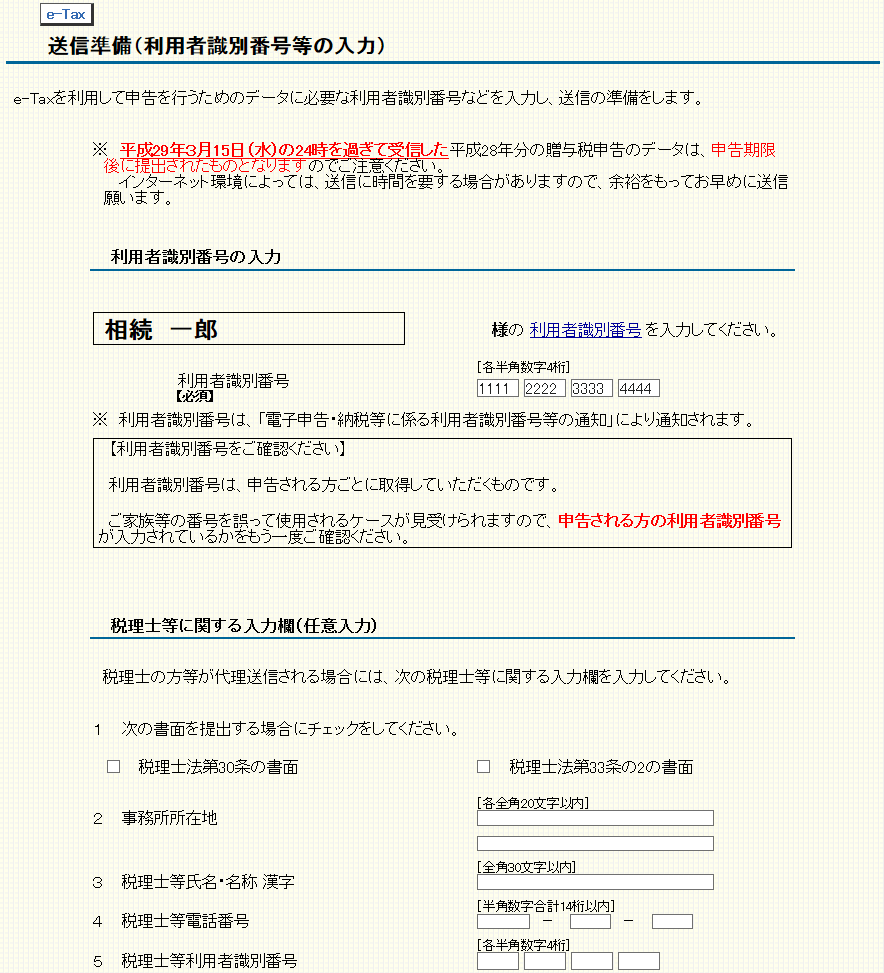

「送信準備(利用者識別番号等の入力)」画面

利用者識別番号がすでに入力されていますので再確認します。

「送信準備(送信方法の選択等)」画面

特に何も入力する必要がなければ、「入力終了(次へ)」を選択します。

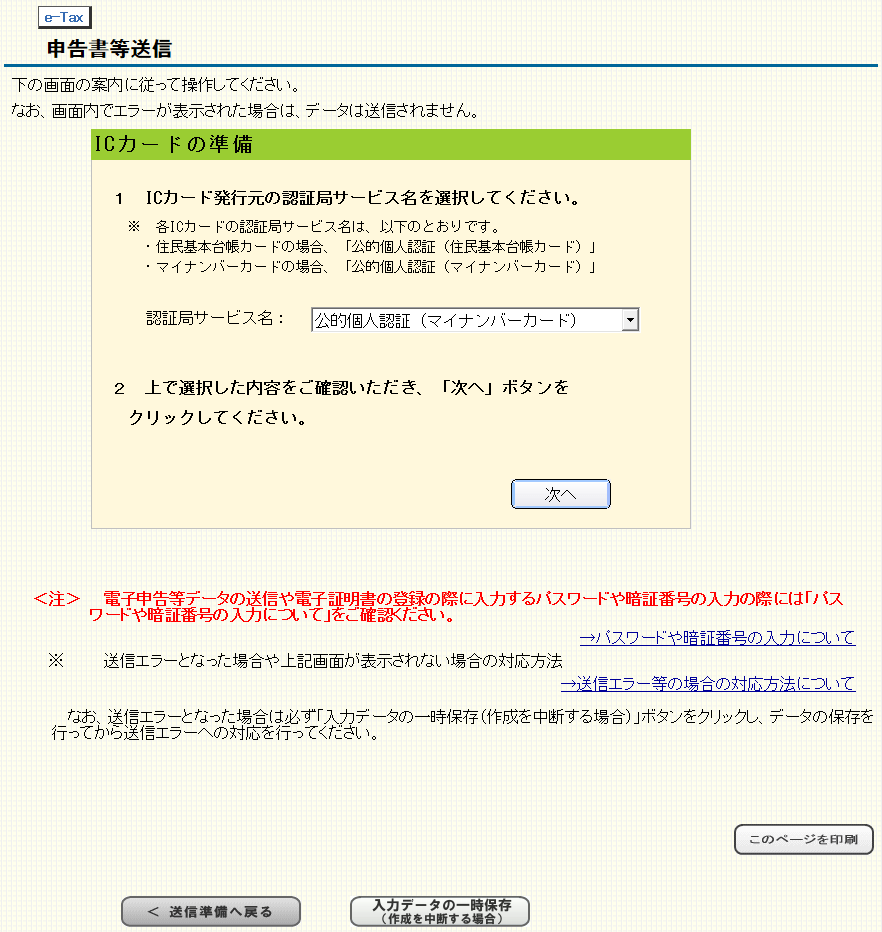

「申告書等送信」画面

ICカードリーダにICカードをセットします。

認証局サービス名として「公的個人認証(マイナンバーカード)」を選択します(※)。

※住民基本台帳カードをお持ちの方は、「公的個人認証(住民基本台帳カード)」を選択します。

「次へ」を押します。

ポップアップが現われますので、電子証明書のパスワードを入力し、「OK」ボタンを押します(※)。

※5回間違えるとロックされますのでご注意ください。

「電子証明書の内容確認」画面が表示されますので、「次へ」を押します。

「電子申告等データの送信」画面が表示されますので、利用者識別番号と暗証番号を入力します(※)。

※暗証番号は、利用者登録をしたときに発行されるパスワードです。ICカードのパスワードとは異なります。

マイナンバーカード方式を利用する場合は、省略されます。

「送信」ボタンを押すと、実際にe-Taxサーバへ送信されます。

「即時通知」画面が表示されますので、必要に応じて「保存」または「このページを印刷」します。

「受信通知確認」を押します。

「受信通知」画面が表示されます。

「ダウンロード」ボタンをクリックすると、受け付けた申告書等の電子申告等データ(.xtx形式)をダウンロードできます。

画面下部の「入力データの一時保存」ボタンを押すと、入力データを保存できます。データを保存しておけば後で内容を確認できますので必ず保存しておきましょう。

この後、添付書類の提出が必要な場合は、「添付書類(PDF)の送信」ボタンを押します。

3.添付書類の提出方法

以前は、添付書類は別途郵送で提出する必要がありましたが、平成29年1月4日よりPDF形式のイメージデータでの提出も可能となりました。

3-1.イメージデータによる添付書類提出

あらかじめ書類をスキャンするなどしてPDFデータにした書類をe-Taxの画面からアップロードします。

PDF形式で可能な添付書類は、「戸籍の謄本」や「登記事項証明書」などでです。

「相続時精算課税選択届出書」など電子データ(XML 形式)により提出が可能な添付書類については、イメージデータで提出することができません。

イメージデータで送信可能なデータ形式は「PDF 形式」で、1 回の送信当たり最大16 ファイル、PDFファイル合計で最大8.0MB、最大10回の送信で160ファイル、80.0MBまで送信することができます(※)。

※ e-Tax 添付書類のイメージデータによる提出について|国税庁

3-2.郵送による添付書類提出

「帳票表示・印刷」ボタンを押すとダウンロードされるPDFファイル(h28zouyo.pdf)の中に、「添付書類送付書」が含まれていますので、そちらに記載されている書類を郵送で税務署に提出します。

3-3.イメージデータにより提出可能な添付書類

イメージデータにより提出可能な添付書類には以下のようなものがあります。

詳細は国税庁のヘルプページを参照ください。

【出典】イメージデータにより提出可能な書類|国税庁

| 主な項目 | 主な添付書類の名称 |

|---|---|

| 直系尊属から贈与を受けた場合の 贈与税の税率の特例 | ①戸籍の謄本 |

| 贈与税の配偶者控除 | ①戸籍の謄本 ②戸籍の附表の写し ③登記事項証明書 |

| 直系尊属から住宅等取得資金の 贈与を受けた場合の贈与税の非課税 | ①戸籍の謄本 ②所得税の合計所得金額を明らかにする書類 ③登記事項証明書 ④売買契約書の写し ⑤増改築等工事証明書 |

| 相続時精算課税の選択 | ①戸籍の謄本 ②戸籍の附表の写し ③贈与者の住民票の写し ④贈与者の戸籍の附表の写し |

| 非上場株式等についての 贈与税の納税猶予および免除 | ①株式等納税猶予税額の計算書 ②定款の写し ③株主名簿の写し |

| 東日本大震災の被災者が 直系尊属から住宅等取得資金の 贈与を受けた場合の贈与税の非課税 | ①戸籍の謄本 ②所得税の合計所得金額を明らかにする書類 ③登記事項証明書 ④売買契約書の写し ⑤増改築等工事証明書 |

| 農地等を贈与した場合の 贈与税の納税猶予および免除 | ①農地等の贈与税の納税猶予税額の計算書 ②農業委員会の証明書 ③戸籍の抄本 ④市区町村の証明書 ⑤贈与の事実を証明する書類 ⑥農地等の贈与に関する確認書 |

※ 、2019年4月1日現在の法令に基づくもの

3-4.添付書類(PDF)の送信コーナー

戸籍謄本や登記事項証明書などの書類をあらかじめスキャンし、PDFデータにしておいてください。

「申告書等送信」画面

「はい」ボタンを押します。

「添付書類の入力」画面

最大16個のファイルを添付可能です。

「参照」ボタンを押してファイルを選択します。添付書類名称を入力します。必要に応じて「備考」欄にも入力します。

すべての書類を添付したら、「選択終了(次へ)」ボタンを押します。

「添付書類の入力内容確認」画面

添付書類の一覧を確認して、「次へ」ボタンを押します。

「添付書類送信」画面

贈与税申告書と同様に、ICカードとICリーダーを利用して送信します。送信部分は同じ手順となりますので省略します。

もし17個以上の添付書類がある場合は、「続けて送信する」ボタンを押すと「添付書類の入力」画面に戻りますので同様の手順を繰り返します。

送信が終了したら「添付書類の送信を終了する」ボタンを押します。

「申告書等送信」画面に戻りますので、「いいえ」ボタンを押します。

「送信票兼送付書等印刷」画面

「帳票表示・印刷」ボタンを押すと、申告書のPDFファイル(h28zouyo.pdf)がダウンロードされます。

内容を確認したら、「送信・印刷終了 次へ>」ボタンをクリックします。

納付税額があり、ダイレクト納付の手続きを行っていない場合、「電子納税手続」画面に進みます。

4.電子納税

贈与税の電子申告を行った場合、3つの納税方法があります。

4-1.ダイレクト納付

「ダイレクト納付利用届出書」を提出している場合は、届出をした預貯金口座から、簡単なクリック操作で即時または期日を指定して贈与税を納付できます。

ただし、ダイレクト納付が利用可能となるまでには、「ダイレクト納付利用届出書」を書面で提出してから、1か月程度かかりますので、ご注意ください。

4-2.インターネットバンキング

通常はこの方法になります。

「電子納税手続」画面

ダイレクト納付手続きを行っていない場合は、「電子納税手続」画面に進みますので、「電子納税の手続開始」ボタンをクリックします。

「納付登録用データ(納付情報登録依頼)の送信」画面

利用者識別番号とe-Taxの暗証番号を入力し、「送信」を押します。

「即時通知」の表示が出ますので、「受信通知確認」ボタンを押します。

「受信通知」の表示が出ますので、「送信終了(次へ)」ボタンを押します。

「納付区分番号通知確認(印刷)」画面

納付にあたって必要な納付区分番号が表示されます。

「帳票表示・印刷」ボタンをクリックし、PDF ファイルをダウンロードします。そのPDFファイルの中に必要な情報が記載されています。

最後に「送信・印刷終了 次へ」ボタンを押します。

「送信後の確認事項」画面

「ダイレクト納付を利用する」「インターネットバンキングを利用する」「納税用確認番号更新」の3つのメニューが表示されます。

「インターネットバンキングを利用する⇒」ボタンをクリックすると、e-Taxシステムのメール詳細(納付区分番号)画面から各金融機関のインターネットバンキングの画面に進みます。

インターネットバンキングでの納税では次の3つの情報が必要となります。

- 納付番号:利用者識別番号(利用登録時に発行された16桁の番号)

- 確認番号:納税要確認番号(利用登録時に発行された6桁の番号)

- 納付区分:先ほど取得した番号

「納税用確認番号」がわからない場合は、「納税用確認番号更新⇒」ボタンをクリックすると、納税用確認番号を更新することができます。

すべて終了したら、「送信・印刷後の確認終了 次へ」ボタンを押します。

4-3.現金で納付

通常の納税と同じように、金融機関の窓口または所轄税務署の納税窓口で現金で納付します。

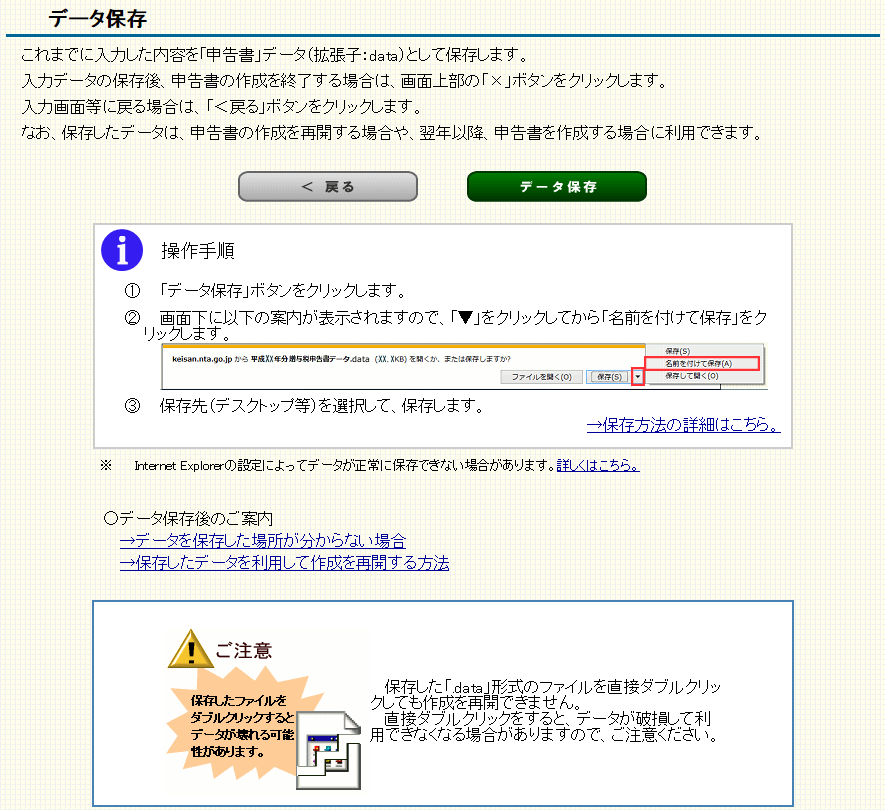

5.データ保存

最後の画面で「入力データ保存」ボタンを押して必ず入力データ保存を行っておきましょう。

別の申告書または来年の申告書作成時に利用することができます。最初からすべての情報を入力する必要がなく楽に行えるようになります。

5.贈与税でe-Taxを利用できないケース

5-1.e-Taxを利用できないケース

次の贈与については、e-Taxでは申告できません。

- 住宅取得等資金の非課税の適用を受ける財産の贈与者が3名以上の申告書

- 震災に係る住宅取得等資金の非課税の適用を受ける財産の贈与者が3名以上の申告書

- 贈与税申告書第二表又は相続時精算課税選択届出書を7枚以上添付する申告書

- 土地及び土地の上に存する権利の評価明細書を100枚以上添付する申告書

- 贈与を受けた者が死亡した場合に、その相続人等が提出する申告書

- 相続税法66条(人格のない社団又は財団等に対する課税)に規定する受贈者に係る申告書

- 信託の受託者に係る申告書

- 贈与者が贈与をした年の途中で死亡した場合に提出される相続時精算課税選択届出書

5-2.e-Taxで「土地等の評価明細書」を作成できないケース

また、次の場合は、贈与税の申告書作成コーナーにて「土地等の評価明細書」を作成できません。

「土地等の評価明細書」を作成できなくても土地の評価額がわかっていればe-Taxでの申告は可能ですが、複雑な土地については税理士に評価と申告を依頼したほうが無難でしょう。

- 各項目の金額等が11桁以上

- 作成する「土地及び土地の上に存する権利の評価明細書」の枚数が11枚以上

- 特定土地等及び特定株式等に係る贈与税の課税価格の計算の特例の適用を受ける方

- 宅地の形状が長方形以外

- 定期借地権、貸家建付借地権

- 定期借地権、区分地上権の目的となっている宅地

- 無道路地

- がけ地等を有する土地

- 広大地に該当する土地

- セットバックを必要とする土地

など

6.贈与税の申告はいつからいつまで?

贈与税の申告は、贈与された翌年の2月1日から3月1日までに受贈者がしなければなりません。

e-Taxでの贈与税の申告期限は通常の申告と同様に3月15日までです。申告の時期はシステムは24時間稼働していますので、3月15日の日付が過ぎるまでに送信を完了すれば、期限内に申告したことになります。しかし、3月16日0時を過ぎてしまうと、期限後申告になってしまいますので、ご注意ください(※)。

※数秒、数分程度遅れたからといって延滞税を課されるかどうかはわかりませんが、期限内に行ったほうが良いことは確かです。

贈与税の申告だけでなく納税も期限の3月15日までに行う必要がありますので、申告だけ済ませて納税を忘れないようにご注意ください。