相続財産に不動産が含まれている場合、その評価額によって相続税が大幅に変わります。相続税の不動産評価をなぜ専門の税理士…[続きを読む]

相続税に強い税理士ってどんな税理士?

税理士にもそれぞれ得意分野があり、全ての税理士が相続税申告を得意としているわけではありません。

では、よく言われる「相続税に強い税理士」とはいったいどんな税理士なのでしょうか?一般の税理士とはどこが違うのでしょうか?

今回は、「相続税に強い税理士」を見極めるポイントなど、基本的なことから徹底的に解説していきます。

このサイトでも東京、大阪、名古屋、横浜、福岡といった大都市圏だけでなく、全国の相続税に強い税理士をご紹介させていただいております。

併せてご活用ください。

1.相続税に強い税理士の特徴

相続税はとても奥が深く、事前の相続対策や、二次相続への対策などを考えて申告しなければなりません。

そのためには、「相続税に強い税理士」に依頼する必要があります。

相続税申告に強い税理士を選ぶ場合には、以下の点をチェックしましょう。

- 相続税の申告経験が豊富

- 不動産評価に詳しい

- 相続税の控除・特例を適切に活用して節税できる

- 二次相続まで考慮した相続税対策ができる

- 税務調査を受ける割合が低い

- 税務調査の対応に慣れている

- 報酬を明確に説明できる

1-1.相続税に強い税理士の特徴➀|相続税の申告経験が豊富

令和2年にお亡くなりになり、相続税の課税対象となった被相続人の方は13万4,275人(※1)です。対して、税理士の数は、全国で約8万人(※2)。税理士1人当たり、年間約1.7件の申告件数となる計算です。

もっとも、相続税の申告をまったく行っていない税理士もいるため、年間50件以上の相続税申告を行っていれば、相続税に強い税理士と言えるでしょう。中には、年間100件以上こなす税理士もいます。

相続税の申告件数が多い税理士は、後述する税務署の相続税の税務調査にも慣れています。税務調査で指摘されやすい項目を理解し、追徴課税を回避することができます。相続税の申告経験が豊富であることは、「相続税に強い税理士」の絶対条件です。

【出典】※1:令和3年分 相続税の申告事績の概要|国税庁、※2:「税理士登録者数」|日本税理士会連合会

1-2.相続税に強い税理士の特徴②|不動産の相続税評価に強い

相続税の計算で、税理士の力量が問われるのが不動産の相続税評価です。相続税法には、不動産の相続税評価について、たくさんの特例や減額要素があるのです。

特に土地相続がある場合に、「小規模宅地等の特例」を適用できるかどうかは、相続税の額を大きく左右します。不動産相続に強い税理士は、相続税に強い税理士です。

不動産相続がある場合に、不動産の相続税評価に詳しい税理士に依頼することは、直接的に相続税の節税に繋がります。

1-3.相続税に強い税理士の特徴③|控除・特例を使った節税

不動産の相続税評価以外にも相続税には、数多くの控除・特例があり、それらを組み合わせて使用することで、効果的に相続税を節税することができます。主なものでも、「配偶者の税額軽減」や「債務控除」といったものがあり、活用できるかどうかで相続税の額が数百万円単位で変わってきます。

しかし、これら控除・特例は、利用する際の要件が細かく決められており、使いこなせるかどうかで相続税に強い税理士かそうでないかがハッキリします。

相続税に強い税理士は、これらを適宜活用することで、相続税を効果的に節税することができます。

1-4.相続税に強い税理士の特徴④|二次相続を考慮できる

例えば、父を追うように母親が亡くなり子が遺された場合には、短期間に相続が2回発生することになります。

1回目の相続時に、母親に多くの財産を相続させて「配偶者の税額軽減」を使えば、確かに相続税の額を抑えることができます。しかし、2回目の相続時には、母親が相続した父親の財産にプラスして母親の財産に相続税が課税されることになります。

また、遺された子が1人だった場合の基礎控除の額は、1回目の相続時には4,200万円(3,000万円+600万円×法定相続人2人)だったものが、2回目の相続時には、3,600万円(3,000万円+600万円×法定相続人1人)と2回目の基礎控除のほうが少なくなってしまいます。

相続税は、こういった状況すべてを考慮して対策しなければならず、二次相続まで考慮すると、結局、法定相続分で相続したほうが、節税できたといったことになりかねません。

相続税に強い税理士は、このような状況をすべてシミュレーションして提案するので、相続税をトータルで抑えることができるのです。

1-5.相続税に強い税理士の特徴⑤|税務調査が入る割合が低い

税務調査を受ける割合が低い税理士は、相続税に強い税理士と言えます。

相続税の税務調査を受けないと言うことは、申告内容に不備や誤りがないため、税務署が「追徴課税をすることができない」と判断しているということです。税務調査を受ける割合が低い税理士は、相続税に強い税理士と言えるでしょう。

1-6.相続税に強い税理士の特徴⑥|税務調査に慣れている

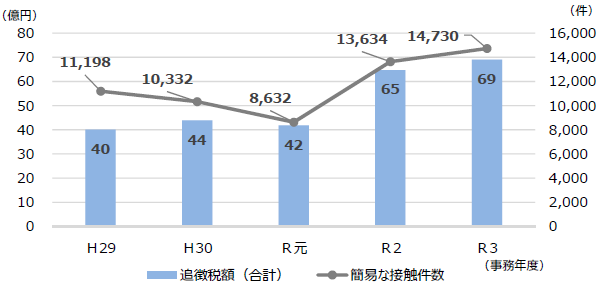

国税庁によると、令和3年事務年度には、新型コロナウイルスの影響が落ち着いてきたので、相続税の実地調査は、前年比123.7%と増加し、6,317件となりました。

また、文書や電話による連絡、税務署への来署依頼による面接といった手法を用いた「簡易な接触」と呼ばれる調査手法も、前年比116.1%まで増加し、14,730件となったことで、合計約2万1000件以上の税務調査がなされています。

つまり、約15%の割合で何らかの税務調査が入っているということになります。

【出典】令和3年事務年度における相続税の調査等の状況|国税庁

正しく相続税申告をしていても、税務調査が入ることもあります。

しかし、相続税に強い税理士であれば税務調査の対応に慣れています。

相続税の税務調査は、納税者にとっては緊張する瞬間です。もし、実地調査があっても、相続税に強い税理士に依頼していれば、一緒に税務調査に立ち会ってもらい、税務署への説明なども任せることができ、「簡易な接触」についての相談にも応えてもらえます(別途料金が発生することがあります)。

1-7.相続税に強い税理士の特徴⑦|報酬や費用の明確な説明

相続税の税理士報酬や税理士費用の支払いは、決して安いものではありません。

現在の相続税の税理士報酬の相場は、相続財産の0.5%から1%と言われています。相続税の申告を税理士に依頼した場合に、0.5%~1%の報酬体系を提示し、その内訳を説明してくれる税理士であれば信用できる税理士でしょう。

また、税理士事務所のホームページで報酬体系を公表している税理士事務所もあります。しっかりした報酬体系であれば、後々トラブルにもなりませんので、税理士報酬体系を明確にしている税理士がおすすめです。

2.相続税に強い税理士の見極め方

相続税に強い税理士の特徴をご紹介しましたが、どのようにして「相続税に強い税理士」を見極めるのでしょうか?見極めるポイントを次の通りいくつかご紹介します。

- 事務所HPをチェックする

- 事務所の規模を確認

- 税理士の人柄を確認

2-1.税理士事務所のホームページをチェックする

税理士を選ぶ際は、まずその税理士事務所のホームページをチェックしましょう。

ホームページには、その税理士の得意とする分野が書かれてあることが多く、相続税に長けている税理士かどうかチェックすることができます。

また、ホームページ上に個人のブログを掲載している税理士の方もいらっしゃいます。ブログを読むことでその税理士の人柄が垣間見えます。チェックしておきましょう。

2-2.税理士事務所の規模を確認

通常、税理士事務所には税理士の下に実務を担当するスタッフがいます。このスタッフの規模を確認すると、どれくらいの依頼を受けているのか想像することができます。

また、基本的な相続税の計算なども、税理士事務所のスタッフが行なうことが多いため、スタッフの力量が直接的に相続税の申告に関わってきます。相続税の申告で税理士を選ぶ際には、税理士以外にもどのスタッフが担当するのかを十分に確認しましょう。

2-3.常識的な人柄か確認

相続税についての税理士の知識量や力量はもちろん大事です。しかし、最終的に重要なのはその税理士の人柄です。

相続手続きは、プライベートな部分が多くあります。その時に必要なのが常識的で誠実な人柄です。相続人全員が信頼できるような人柄の税理士であれば、その後のトラブルも少なくなるでしょう。

相続税申告のための税理士を選ぶ際は、十分に時間を取って人柄を確認することをおすすめします。

3.相続税に強い税理士に依頼すべき理由

最後に、相続税の申告を「相続税に強い税理士」に依頼するメリットをご紹介します。

3-1.相続税額を大幅に節税できる

「相続税に強い税理士」に依頼する一番のメリットが、相続税額を大幅に節税できることです。

相続税には、多くの特例や相続税評価の減額要素があります。ご自分で相続税を計算する場合や、相続税に詳しくない税理士が相続税評価額の計算を行う場合は、対象となる財産の相続税評価を適切に減額できないため、相続税に強い税理士に依頼した場合と比べて相続税額が高くなってしまいます。

3-2.税務署の税務調査を受けにくい

相続税の税務調査は、ご自分で申告した場合や相続税に詳しくない税理士が申告書を作成した場合に行われる確率が多いと言われています。その理由は、税務署が追徴課税しやすいからです。

一方の相続税に強い税理士は、税務署がチェックするポイントを把握しています。その部分について万全の対策を施し、相続税の申告書に完璧な証拠を添付することで税務署に付け入る隙を与えません。

その結果、「相続税に強い税理士」が作成した相続税申告書には税務調査は入りにくくなるのです。

3-3.無理のない相続スケジュールが組める

相続税に強い税理士に相続税の申告を依頼すると、無理のない相続スケジュールを組むことができます。

相続税に強い税理士は、相続の申告に慣れているため、相続に必要になる資料を的確に判断し、スムーズに相続財産の把握から相続税評価額の計算を行います。そのため、早期に相続人へ相続財産一覧を提示することができ、相続人同士での遺産分割について話し合う時間を十分に確保することができます。

これだけのメリットがある「相続税に強い税理士」に依頼しない手はありません。相続税に強い弁護士の選び方については、以下の記事を是非ご一読ください。

まとめ

今回は、「相続税に強い税理士」についてご紹介しました。

相続税の申告は、人生で何回もあることではありません。また、相続税は決して安いものではありません。

相続税に強い税理士に事前に相談することで、目安となる相続税額や納税資金を確保する方法などのアドバイスを受けることができます。口コミなどの評判やランキングに頼ることなく、ご自分の目で確かめて「相続税に強い税理士」に依頼されることをお勧めします。