相続時精算課税制度で子供(受贈者)が先に死亡したらどうなる?

1.相続時精算課税制度で受贈者が先に死亡したら?

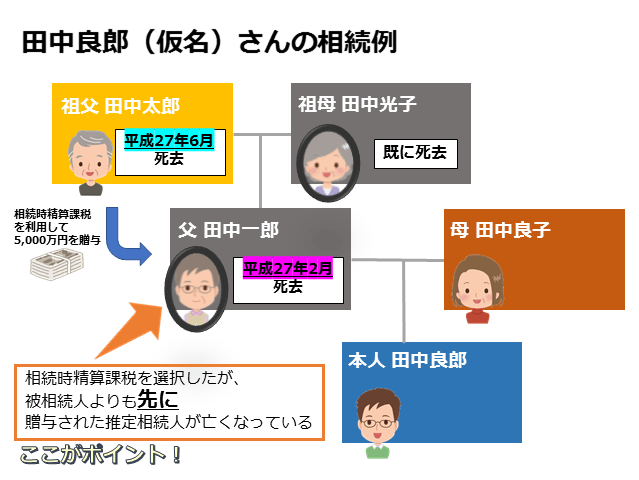

東京都在住の田中良郎さん(仮名)からのご相談です。

父の田中一郎が平成27年2月に亡くなり、その後同じ年の6月に祖父の田中太郎が相次いで亡くなりました。

父が亡くなっていたため、私(田中良郎)が祖父の遺産10億円を代襲相続することになったのですが、問題は昨年父が相続時精算課税を選択して5,000万円の現金を贈与されていることです。

この場合、相続時精算課税はどのように取り扱われるのでしょうか?

権利と義務の承継

税法上、相続時精算課税の権利と義務は亡くなった受贈者の相続人(ご相談の例であれば田中良郎さんとその母・田中良子さん)がその法定相続分に応じて承継することが定められています。

相続時精算課税を利用している受贈者が被相続人よりも先に亡くなっている場合、少々手順が複雑になります。二重課税が発生することもあります。

図解でわかりやすく解説していきます。

1-1.相続税の計算を図解

では、実際に田中良郎さんの相続例を見てみます。

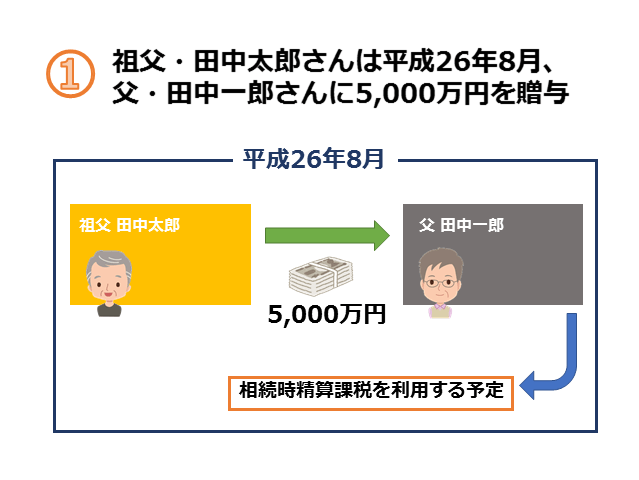

(1)贈与

平成26年8月、祖父・田中太郎さんは父・田中一郎さんに5,000万円を贈与。田中一郎さんは相続時精算課税の利用を予定します。

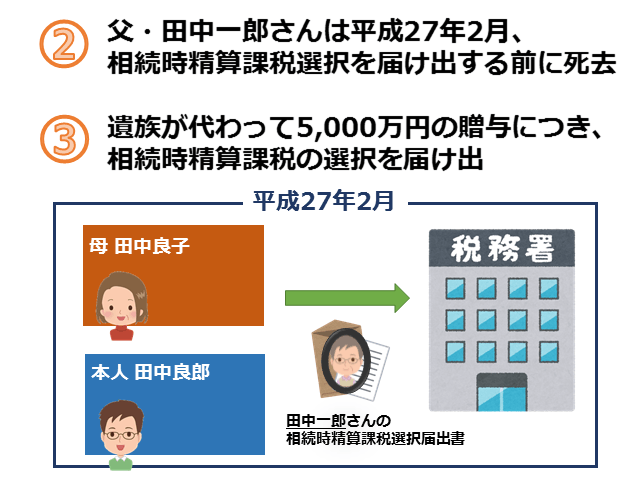

(2)相続時精算課税を届け出する前に死去

父・田中一郎さんは平成27年2月、相続時精算課税を届け出する前に死去。

(3)遺族が選択を届け出

遺族(田中良郎さんと田中良子さん)が田中一郎さんの遺志を汲んで、5,000万円の贈与につき相続時精算課税の選択を届け出します。

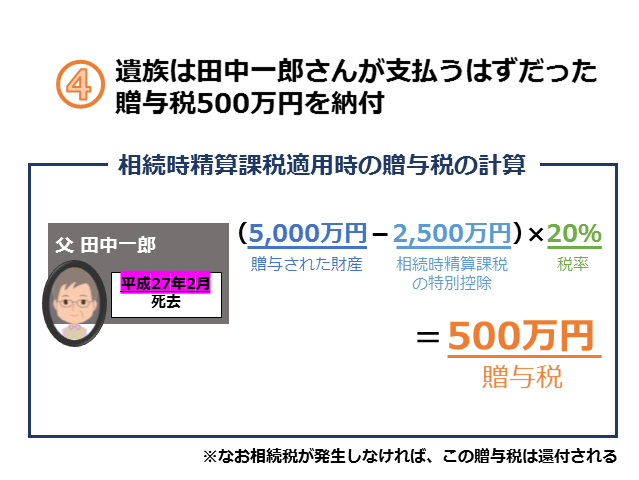

(4)贈与税の計算

5,000万円の贈与について、相続時精算課税適用時の贈与税の計算を行います。

遺族(田中良郎さんと田中良子さん)は、田中一郎さんが支払うはずだった贈与税500万円を納付します。

(5)祖父から代襲相続が発生

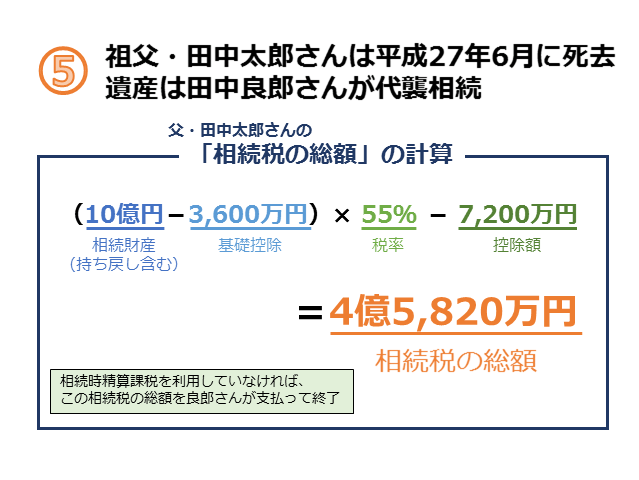

祖父・田中太郎さんが平成27年6月に死去したため、田中良郎さんは祖父の遺産を代襲相続します。

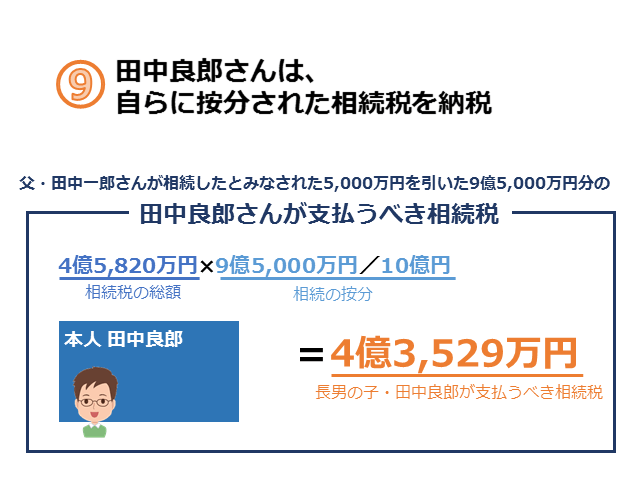

相続財産は平成26年8月に田中一郎さんに贈与されていた5,000万円が持ち戻しされて総額10億円。相続税の総額は4億5820万円となります。

もし相続時精算課税を利用していなければ、この相続税の総額を良郎さん一人が支払うことで相続税の手続きは終了します。

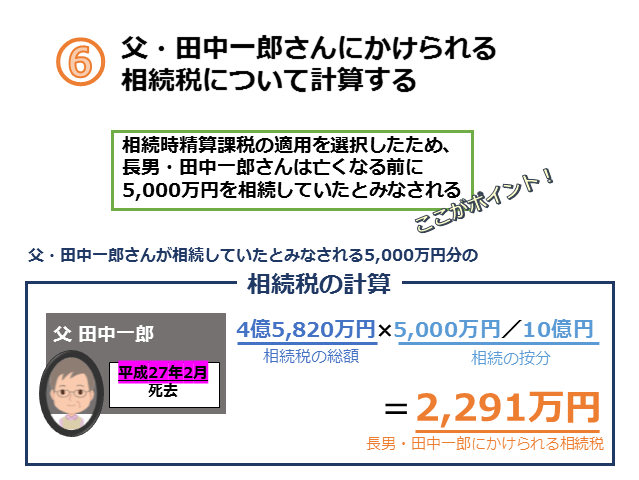

(6)父の分の相続税

相続時精算課税の適用を選択している場合、田中一郎さんは亡くなる前に相続時精算課税が適用される5,000万円について相続していたとみなされます。

このため、相続財産の10億円をすべて田中良郎さんが相続したとはみなされずに、10億円のうち5,000万円は田中一郎さん・9憶5,000万円は田中良郎さんが相続したとみなされます。

よって、田中一郎さんには5,000万円についての相続税が発生します。

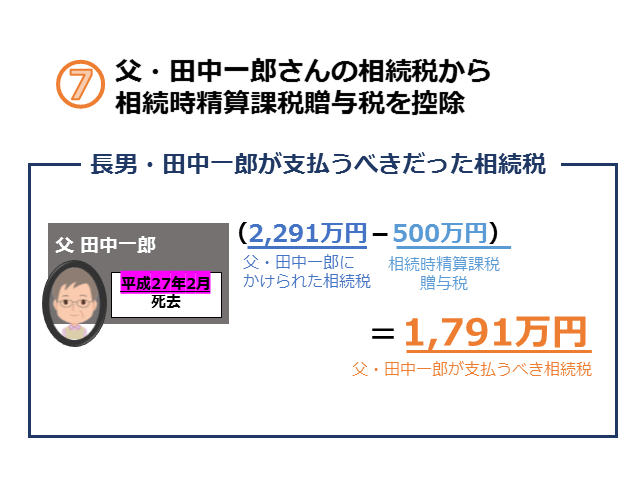

(7)贈与税を控除

田中一郎さんには2,291万円の相続税が発生しますが、相続時精算課税の贈与税500万円を支払っているので、これを差し引いた1,791万円が田中一郎さんが支払うべき相続税となります。

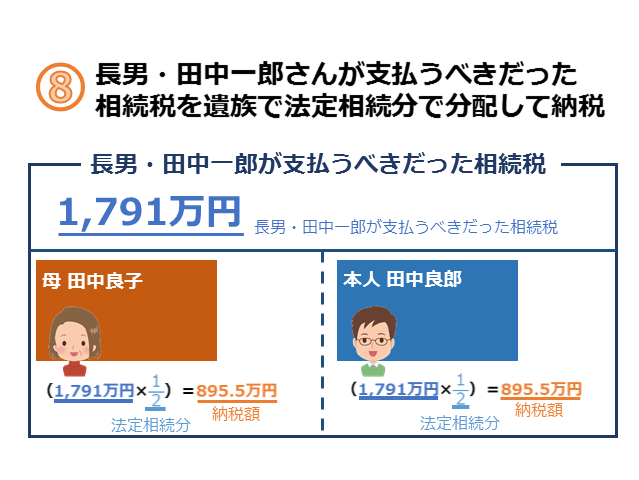

(8)父の分の相続税を遺族が法定相続分で分配

しかしながら当然亡くなっている田中一郎さん本人は相続税を支払うことができませんので、その権利と義務を承継した遺族(田中良郎さんと田中良子さん)がそれぞれの法定相続分で分配して納付することになります。

子(田中良郎):1,791万円×1/2=895.5万円

(9)自分の分の相続税

田中良郎さんは自らに按分された相続税も納税します。

1-2.問題点

田中良郎さんは祖父・田中太郎さんの遺産を相続するにあたり、相続税である4億4,424.5万円を納税することになります。

一見、本来の4億5,820万円よりも少なく見えますが、母・田中良子さんの負担分である895.5万円と、すでに支払済みの贈与税500万円を加えると何も変わりません。

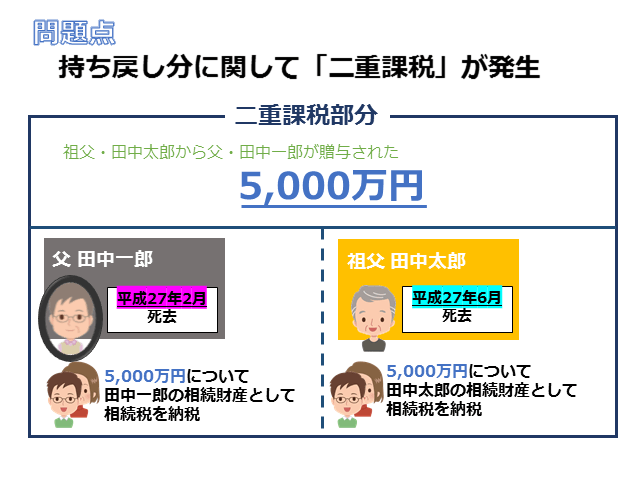

また忘れてはならないのですが、田中良郎さんは父・田中一郎さんが亡くなった後、「田中一郎」さんの財産として平成26年8月に贈与された5,000万円について相続税を支払っています。

そしてこの5,000万円は祖父・田中太郎さんの死後に、持ち戻しされているので「田中太郎」さんの相続財産となり、改めて相続税を支払う必要が出てきています。これはいわゆる二重課税の状態であり、相続時精算課税を選択しなければ支払うことのなかった税金です。

このように、状況次第では相続時精算課税にはデメリットもありますので、利用については税理士などの専門家としっかり相談してみる必要があるかもしれません。

2.受贈者が相続時精算課税制度選択届出書を提出する前に死亡したら?

相続時精算課税制度を利用するには、贈与税の申告期限(贈与を受けた年の翌年の3月15日)までに、受贈者が、贈与税申告を行うと同時に、「相続時精算課税制度選択届出書」を提出します。

しかし、贈与税の申告期限前に受贈者が死亡した場合、まだ届出書を提出していない状況です。

この場合、受贈者の相続人が、死亡した受贈者の贈与税申告を行うとき「相続時精算課税制度選択届出書」も添付して提出します。その際には、以下の書類を添付します。

- 相続時精算課税選択届出書付表

- 受贈者の相続人の戸籍の謄本または抄本その他の書類で、受贈者のすべての相続人を明らかにする書類

- 受贈者の戸籍の謄本または抄本その他の書類で次の内容を証する書類

イ 受贈者の氏名、生年月日、死亡年月日

ロ 受贈者が贈与者の直系卑属である推定相続人または孫であること

相続人が2人以上いるとき

相続人が2人以上いるときは、相続人全員が「相続時精算課税選択届出書付表」に連署する必要があります。そうしないと、相続時精算課税制度を適用できません。

なぜなら、相続時精算課税を適用すると、その効果が相続人全員に及ぶからです。相続人のうち一人でも反対していると、適用することができません。

【参照】国税庁:No.4305 相続時精算課税を選択する贈与税の申告書に添付する書類(贈与税の申告期限前に受贈者が死亡した場合)